B. LE FONCTIONNEMENT DU FPIC : LA NÉCESSITÉ D'ARTICULER L'ÉCHELON DES TERRITOIRES ET L'ÉCHELON COMMUNAL, AU RISQUE D'UNE CERTAINE COMPLEXITÉ

1. L'utilisation de critères agrégés, corollaire du choix de l'échelle intercommunale

a) Le potentiel fiscal agrégé et le potentiel financier agrégé par habitant : mesure de la richesse du territoire

Lors de la création du FPIC, de nouveaux indicateurs financiers ont dû être institués pour servir de socle aux prélèvements et reversements s'opérant à l'échelle « agrégée » des territoires.

La richesse d'un territoire est ainsi appréciée grâce à un nouvel indicateur : le potentiel financier agrégé (PFIA), ajoutant la richesse de l'EPCI à de celle de ses communes membres.

Plus précisément, le PFIA, tel qu'il est défini à l'article L. 2336-2 du CGCT, est obtenu par la consolidation des potentiels fiscaux d'un EPCI et de ses communes membres, majorée de la somme des dotations perçues par les communes membres l'année précédente 3 ( * ) . Pour les ensembles intercommunaux concernés, le PFIA est majoré ou minoré par les contributions ou les reversements au titre du fonds de solidarité des communes de la région Île-de-France (FSRIF).

La consolidation des potentiels fiscaux communaux est opérée via l'institution par le même article d'un potentiel financier agrégé (PFA) .

Calcul du potentiel fiscal agrégé

Le potentiel fiscal agrégé (PFA) d'un ensemble intercommunal est déterminé en additionnant les montants suivants :

- le produit déterminé par l'application aux bases d'imposition communales de la taxe d'habitation (TH), de la taxe foncière sur les propriétés bâties (TFB) et de la taxe foncière sur les propriétés non bâties (TFNB) du taux moyen national d'imposition de chacune de ces taxes ;

- le produit déterminé par l'application aux bases d'imposition communales de la cotisation foncière sur les entreprises (CFE) du taux moyen national d'imposition de cette taxe ;

- les produits de cotisation sur la valeur ajoutée des entreprises (CVAE), des impositions forfaitaires sur les entreprises de réseaux (IFER), de la taxe sur les surfaces commerciales (TASCOM), des produits de la taxe additionnelle à la taxe foncière sur les propriétés non bâties (TAFNB) perçus par le groupement et ses communes membres ;

- les montants de la dotation de compensation de la réforme de la taxe professionnelle (DCRTP), du reversement ou du prélèvement au titre du fonds national de garantie individuelle de ressources (FNGIR) perçus ou supportés par le groupement et ses communes membres ;

- les montants perçus par le groupement et ses communes membres au titre de la redevance des mines, du prélèvement sur le produit des jeux et de la surtaxe sur les eaux minérales ;

- le montant de la dotation de compensation de l'EPCI ainsi que les montants des parts compensations des dotations forfaitaires des communes correspondant à la compensation « part salaires » (CPS).

Les bases retenues sont les bases brutes de la dernière année dont les résultats sont connus servant à l'assiette des impositions communales. Les produits retenus sont les produits bruts de la dernière année dont les résultats sont connus. Les taux moyens nationaux sont ceux constatés lors de la dernière année dont les résultats sont connus.

Source : Note d'information du directeur général des collectivités territoriales (DGCL) du 23 juillet 2021 relative à la répartition du FPIC pour l'exercice 2021 à destination de la métropole et des départements d'outre-mer, à l'exception de Mayotte

L'intérêt principal du PFIA est ainsi de permettre de comparer la richesse des EPCI quel que soit leur mode d'organisation , dès lors qu'ils sont de taille comparable. Le PFIA permet également la comparaison entre une commune isolée et un EPCI, sous la même réserve.

Toutefois, la comparaison des EPCI implique aussi de tenir compte de leur démographie. Ainsi, le principal indicateur financier utilisé pour la mise en oeuvre du FPIC est le PFIA par habitant , obtenu par le rapport entre le PFIA du territoire et sa population.

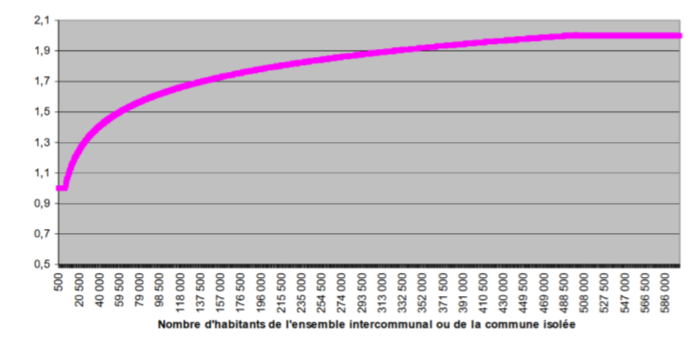

Dans le souci de remplir pleinement cet objectif de comparabilité entre les territoires, il est cependant à noter que le critère de population utilisé pour le calcul du PFIA est pondéré par l'application d'un coefficient logarithmique variant de 1 à 2 en fonction de la population de l'EI, devant permettre d'assurer la comparabilité des territoires prélevés (voir encadré).

L'application d'un coefficient logarithmique pour le calcul du potentiel financier agrégé dans le cadre du FPIC

L'introduction d'un coefficient logarithmique croissant avec la population pour le calcul du PFIA a été inspirée par plusieurs travaux économétriques ayant mis en évidence la croissance des charges subies par les communes en fonction de leur population . On parle à ce propos de « charges de centralité ». Pour mieux appréhender ce phénomène, un tel coefficient a été introduit pour le calcul de la dotation de base de la dotation générale de fonctionnement (DGF) des communes par la loi de finances pour 2005. Celui-ci varie de 1 (communes de 0 à 500 habitants) à 2 (communes de plus de 200 000 habitants). Dans cet intervalle, la population prise en compte pour le calcul de la DGF (« population DGF ») suit une progression logarithmique par rapport à la population réelle.

Ce coefficient logarithmique a été repris dès l'origine de la création du FPIC pour le calcul du PFIA par habitant , Son objet n'est toutefois pas le même que pour le calcul de la DGF, car les ensembles intercommunaux (EI) n'exercent pas forcément de fonction de centralité par rapport aux autres, mais de les comparer de la manière la moins biaisée possible en prenant en compte le fait que les plus grands EI regroupent souvent des villes de taille importante assumant davantage de charges.

L'application d'un critère de PFIA sans pondération aurait conduit à mettre en place un système dans lequel les transferts se feraient essentiellement des EI urbains vers les EI ruraux. Pour corriger ce biais, le Gouvernement avait initialement proposé de regrouper les EI par strates démographique et d'apprécier leur éligibilité au prélèvement et au reversement par rapport à la moyenne de leur strate. Le Sénat avait cependant mis en évidence les effets de seuils importants d'un tel mécanisme, conduisant le Gouvernement à proposer, par voie d'amendement , l'instauration en lieu et place de ces stratifications d'un coefficient logarithmique variant de 1 (EI de 0 à 7 500 habitants) à 2 (EI de plus de 500 000 habitants).

Courbe représentant la valeur du coefficient

logarithmique de pondération du PFIA

par habitant utilisé

dans le cadre du FPC

Source : Commission des finances du Sénat, d'après le rapport du Gouvernement au Parlement en application de l'article 257 de la loi n° 2018-1317 du 28 décembre 2018 de finances pour 2019 : « Historique et analyse des effets de l'introduction d'un coefficient logarithmique variant de 1 à 2 en fonction croissante de la population des communes et ensembles intercommunaux sur la répartition de la dotation forfaitaire des communes et du fonds national de péréquation des ressources communales et intercommunales (FPIC) »

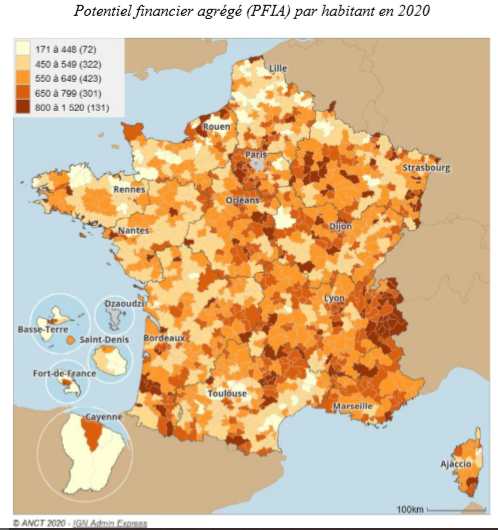

Le PFIA par habitant en 2020

Source : Rapport 2020 du Gouvernement au Parlement relatif au FPIC

b) L'effort fiscal agrégé : mesure de la pression fiscale exercée sur le territoire

Institué par l'article L. 2336-2 du CGCT, l' effort fiscal agrégé (EFA) est un indicateur financier de mesure de la pression fiscale exercée par les collectivités territoriales présentes sur le territoire de l'EI.

Il est déterminé par le rapport entre :

- d'une part, la somme des produits perçus par l'EPCI et ses communes membres ou par la commune isolée au titre d'un panier de ressources fiscales (TH, TFB, TFNB, TAFNB, taxe ou redevance d'enlèvement des ordures ménagères - TEOM/REOM) ;

- d'autre part, un potentiel financier agrégé dit « trois taxes », dont le calcul repose uniquement sur l'application des taux moyens nationaux aux bases brutes de la TH, de la TFB, de la TFNB et de la TAFNB.

L'EFA est pris en compte pour le calcul des attributions au titre du FPIC afin de limiter le bénéfice du fonds pour des EI qui disposent de marges de manoeuvres fiscales supérieures à la moyenne nationale et pouvant donc accroître leurs ressources par leurs propres décisions avant de faire appel à la solidarité nationale. La prise en compte de l'effort fiscal agrégé permet ainsi de limiter les effets d'aubaine et les phénomènes de concurrence fiscale entre les collectivités territoriales.

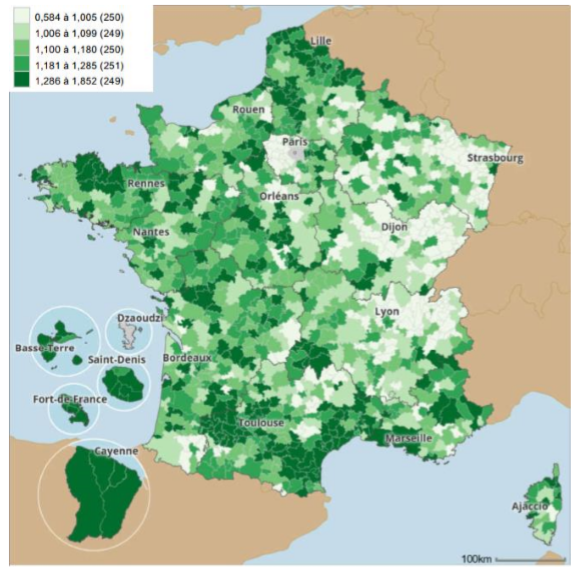

L'effort fiscal agrégé en 2020

Source : Rapport 2020 du Gouvernement au Parlement relatif au FPIC

2. Une répartition des ressources « en deux temps »

a) Au niveau national : l'utilisation d'indicateurs agrégés et d'un mélange d'indicateurs de ressources et de charges des territoires

(1) Un prélèvement fondé avant tout sur les ressources

Conformément à l'article L. 2336-3 du CGCT, le critère unique établissant l'éligibilité d'un établissement intercommunal (EI) au prélèvement au titre du FPIC est la richesse d'un territoire, ici interprétée comme le fait de disposer d'un PFIA par habitant supérieur à 0,9 fois la moyenne nationale , soit 577,73 euros en 2020.

Le montant de la contribution du territoire est déterminé en fonction de sa population, multipliée par un indice synthétique de prélèvement qui est lui-même fonction :

- pour 75 %, d'un critère de ressources : l'écart relatif entre le PFIA par habitant et 0,9 fois le PFIA moyen par habitant ;

- pour 25 %, d'un critère de charges : l'écart relatif entre le revenu par habitant et le revenu moyen par habitant.

Un plafonnement de la contribution est toutefois appliqué : le prélèvement ne peut excéder 14 % des ressources fiscales agrégées . Pour les EI de la région Île-de-France, ce plafond s'applique au cumul des prélèvements opérés aux titres du FPIC l'année considérée et du FSRIF l'année précédente.

(2) Un reversement majoritairement fondé sur les charges

Après application d'une quote-part réservée aux territoires ultramarins (voir encadré) et conformément à l'article L. 2336-5 du CGCT, sont éligibles au reversement au titre du FPIC 60 % des EI métropolitains, classés selon un indice synthétique de reversement qui est fonction :

- pour 60 %, d'un critère de charges : le rapport entre le revenu moyen par habitant en métropole et le revenu par habitant de l'EI ou de la commune isolée ;

- pour 40 %, de deux critères de ressources : d'une part, le rapport entre le PFIA par habitant moyen national et le PFIA par habitant de l'EI ou de la commune isolée (20 %) et d'autre part, pour les raisons évoquées supra , le rapport entre l'EFA de l'EI ou de la commune isolée et l'EFA moyen national (20 %).

Il est à noter que le critère de l'EFA est même susceptible de s'appliquer deux fois, puisque sont exclus du reversement les EI ou communes isolées dont l'EFA est inférieur à 1 .

Une « quote-part » du FPIC réservé aux territoires ultramarins

Une quote-part du FPIC est calculée en appliquant au montant des ressources du fonds le rapport, majoré de 33 %, entre la population de ces territoires d'outre-mer et celle des communes de métropole et d'outre-mer. En 2021, le montant total de cette quote-part est égal à 54,1 millions d'euros (hors garanties).

Cette quote-part est ensuite répartie en deux enveloppes. La première est destinée à l'ensemble des départements d'outre-mer à l'exception de Mayotte, où le FPIC est réparti selon les modalités de droit commun. La seconde est destinée à la Nouvelle-Calédonie, la Polynésie française, Saint-Pierre-et-Miquelon, Wallis-et-Futuna et Mayotte. Le volume de chaque enveloppe est calculé en fonction de la population des territoires concernés.

Source : commission des finances du Sénat

b) Au niveau des territoires : la possibilité de modalités de répartitions plus souples

(1) La répartition de droit commun

Au niveau de l'EI, reversements comme prélèvements sont à nouveau répartis en deux étapes.

La répartition de droit commun s'effectue entre l'EPCI et les communes membres en fonction du coefficient d'intégration fiscale (CIF) . Cet indicateur a pour objet de mesurer le degré d'intégration d'un territoire et est égal au rapport entre les produits fiscaux perçus par l'EPCI et la totalité des produits fiscaux perçus sur ce territoire. Ainsi, un EPCI peu intégré ne conservera qu'une très faible minorité des fonds redistribués. Plus généralement, l'EPCI ne conservera qu'une part du reversement proportionnel au rôle qu'il tient dans l'intercommunalité.

Dans un second temps, la somme restant à prélever ou à reverser est répartie entre les communes membres en fonction de leur potentiel financier et de leur population .

Il est à noter que les contributions au titre du FPIC des communes d'Île-de-France, à l'exception de celles appartenant à la Métropole du Grand Paris, sont le cas échéant minorées de la contribution au titre du FSRIF l'année précédente.

(2) Les modalités de répartition alternatives

Il reste cependant loisible aux ensembles intercommunaux de décider par une délibération adoptée dans les deux mois suivant la notification du FPIC de mettre en place des modalités de répartition alternatives, pour le prélèvement comme pour le reversement.

En premier lieu, une répartition dérogatoire peut être prévue par une délibération adoptée par l'EPCI à la majorité des deux tiers .

Selon cette modalité dérogatoire, la répartition entre l'EPCI et les communes membres peut s'écarter de la répartition de droit commun dans une limite de 30 %. La répartition entre communes membres peut ensuite être déterminée en fonction de critères de répartition supplémentaires. L'article L. 2336-3 du CGCT dresse une liste, par ailleurs non limitative, de ces derniers : population ; écart entre le revenu par habitant de ces communes et le revenu moyen par habitant de l'EPCI et potentiel fiscal ou financier par habitant de ces communes au regard du potentiel fiscal ou financier communal moyen par habitant sur le territoire de l'EPCI. Trois critères au minimum doivent être utilisés. Leur application ne saurait avoir pour effet de majorer l'attribution ou de minorer la contribution d'une commune de plus de 30 % par rapport au droit commun.

Enfin, sur délibération adoptée à l'unanimité par l'EPCI 4 ( * ) , la répartition du prélèvement ou du reversement peut également être entièrement libre , aussi bien pour ce qui concerne la répartition entre l'EPCI et les communes membres que pour la répartition entre les communes membres. Cette possibilité avait été souhaitée par le Sénat lors des débats sur la création du FPIC en 2012.

3. Un fonctionnement du FPIC parfois jugé complexe et peu sécurisant pour les territoires

Les associations d'élus locaux interrogées par les rapporteurs spéciaux 5 ( * ) soulignent la persistance de forts effets de seuil pour les communes passant du statut de bénéficiaires à contributeurs , et ce malgré la mise en place de mécanismes de garantie, dont les modalités d'application ont cependant été durcies . En effet, entre 2017 et 2020, consécutivement à la réforme de la carte intercommunale entrée en vigueur en 2017 (voir infra ), les territoires qui ont perdu l'éligibilité au FPIC bénéficient en effet l'année suivant leur changement de catégorie d'un mécanisme de garantie lissé sur quatre ans. Un versement égal à 90 % de l'attribution l'année précédente était versé en 2017, avant d'être abaissé à 85 % en 2018 puis à 70 % en 2019, de sorte que la sortie complète n'intervenait qu'en 2020, soit en N+4. À compter de 2020, comme c'était le cas entre 2013 et 2016, la garantie ne s'applique que pour une seule année , au travers de l'attribution d'un montant égal à 50 % du montant perçu l'année précédente, avant une sortie complète en N+2.

Au total, 170 ensembles intercommunaux ont perçu une garantie en 2020 , pour un montant total de 27,2 millions d'euros. C'est certes un tiers de moins qu'en 2019, mais l'impact du changement de statut reste non négligeable pour les territoires concernés.

Surtout, ce changement d'un territoire ou d'une commune est notifié sans plus d'explications, de telle sorte qu'une commune bénéficiaire nette peut, « du jour au lendemain », découvrir à l'occasion de sa notification FPIC annuelle qu'elle sera désormais contributrice nette . La notification ne précise en effet pas si le mécanisme temporaire de garantie lui est appliqué une année donnée. Les rapporteurs spéciaux considèrent que cette situation n'est pas satisfaisante et formuleront donc des recommandations sur ce point dans la deuxième partie du présent rapport.

En outre, les élus auditionnés soulignent fréquemment que le double statut de bénéficiaire et de contributeur, ce qui est le cas d'une part significative des EI, contribue au manque de lisibilité du système Ce constat doit aussi inviter les services de l'État à mener des efforts de pédagogie accrue auprès des élus.

* 3 Le cas échéant, le PFIA peut également être minoré de certains prélèvements opérés sur le produit des impôts directs locaux en application des articles L. 2334-7 et L. 2334-7-3 du CGCT.

* 4 Alternativement, une répartition libre peut être adoptée à la majorité des deux tiers par l'EPCI puis par délibération de l'ensemble des communes membres dans les deux mois qui suivent.

* 5 Table ronde des associations d'élus locaux, 5 octobre 2021.