DEUXIÈME

PARTIE

REMBOURSEMENTS ET DÉGRÈVEMENTS

D'IMPÔTS

D'ÉTAT

Le programme 200 « Remboursements et dégrèvements d'impôts d'État » retrace les dépenses budgétaires résultant de l'application des règles fiscales lorsqu'elles conduisent à la mise en oeuvre de dégrèvements d'impôts, de remboursements ou restitutions de crédits d'impôt, de compensations prévues par des conventions fiscales internationales. De surcroit, il enregistre un certain nombre d'opérations comptables liées aux remises gracieuses, annulations, admissions en non-valeur de recettes ou aux remises de débets.

Il se compose de trois actions :

- l'action 11 « Remboursements et restitutions liés à la mécanique de l'impôt » regroupe les dépenses relevant de la mécanique de l'impôt, telles que les restitutions d'excédents de versement compte tenu de l'impôt dû. Il s'agit essentiellement des excédents de versements d'impôt sur les sociétés et des remboursements de crédits de TVA ;

- l'action 12 « Remboursements et dégrèvements liés aux politiques publiques » regroupe les dépenses relevant des politiques publiques. Les plus importantes en volumes sont celles correspondant aux crédits d'impôts sur le revenu et aux crédits d'impôt sur les sociétés ;

- l'action 13 « Remboursements et dégrèvements liés à la gestion des produits de l'État » retrace notamment les dégrèvements et annulations prononcés après le calcul de l'impôt sur le revenu, afin de rétablir la réalité de l'impôt dû par les contribuables, sur initiative de l'administration ou à la suite de réclamations des contribuables, les dégrèvements au titre de l'impôt sur les sociétés (IS), les dégrèvements recensés au titre des autres impôts directs (les droits dégrevés dans le cadre des contentieux précompte et OPCVM y sont notamment comptabilisés) les dégrèvements liés à la TVA, les admissions en non-valeur.

En PLF 2023, les dépenses du programme 200 sont évaluées à 123,7 milliards d'euros, soit une très légère diminution par rapport à la loi de finances initiale (LFI) pour 2022 (123,9 milliards d'euros).

Le projet annuel de performance (PAP) 2023 établit, par ailleurs, une prévision pour les exercices 2024 et 2025 au niveau du programme sans détail par action. Cette projection prévoit un niveau de crédits à hauteur de 128,8 milliards d'euros en 2024 et 133,3 milliards d'euros en 2025.

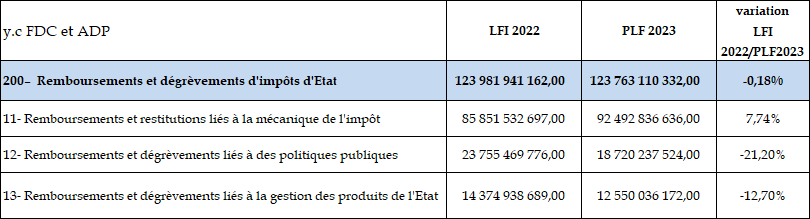

Évolution des crédits du programme 200 entre la LFI 2022 et le PFL 2023

(en euros, AE=CP)

Source : commission des finances du Sénat à partir des documents budgétaires (projets annuels de performance)

Cette stabilité résulte de tendances contraires entre les différentes actions du programme :

- les remboursements liés à la mécanique de l'impôt enregistrent une hausse notable de 6,6 milliards d'euros soit 7,74 % ;

- les remboursements liés à des politiques publiques diminuent de 5 milliards d'euros soit 21,2 % ;

- les remboursements liés à la gestion des produits de l'État enregistrent une baisse de 1,8 milliard d'euros soit 12,7 %.

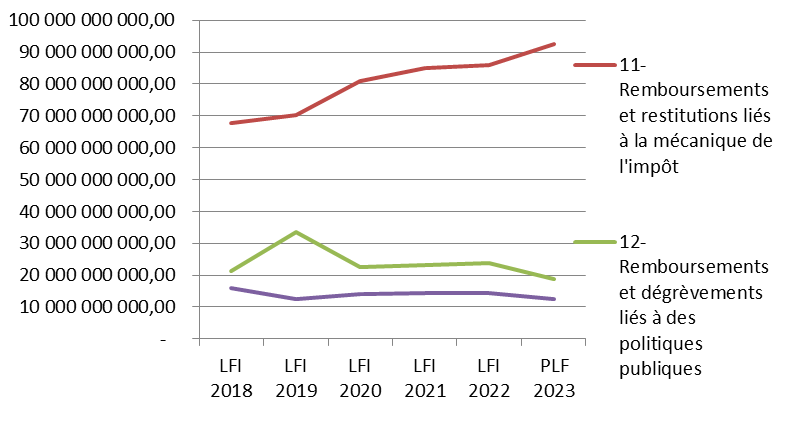

Évolution des crédits des actions du programme 200 entre 2018 et 2023

(en euros)

Source : commission des finances du Sénat à partir des documents budgétaires (projets annuels de performance)

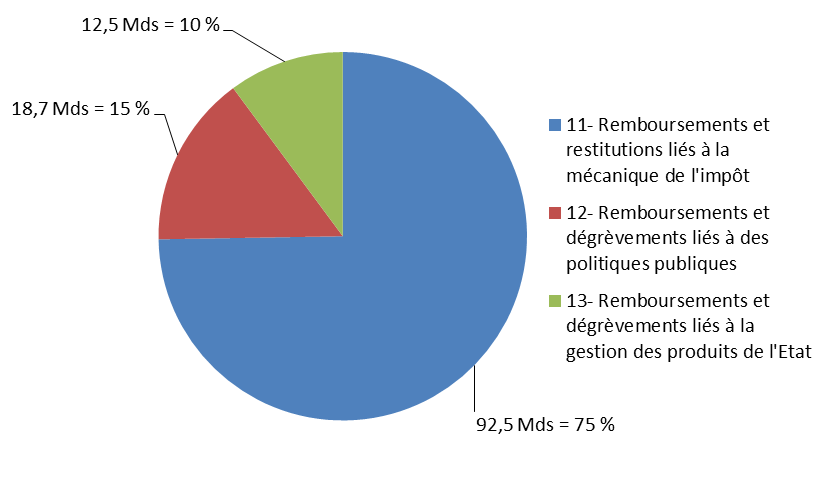

Cette hausse de l'action 11 est d'autant plus notable que les remboursements liés à la mécanique de l'impôt représentent 75 % des crédits du programme 200.

Poids des actions du programme 200 en 2023

Source : commission des finances du Sénat à partir des documents budgétaires (projets annuels de performance)

I. DES RESTITUTIONS LIÉES À LA MÉCANIQUE DE L'IMPÔT EN FORTE HAUSSE DANS UN CONTEXTE INFLATIONNISTE ET DE CRISE ÉCONOMIQUE

Les crédits de l'action 11 « remboursements et restitutions liés à la mécanique de l'impôt » enregistrent une hausse de 7,74 % entre la LFI 2022 et le PLF 2023 soit 6,6 milliards d'euros essentiellement en raison de la hausse des restitutions de taxe sur la valeur ajoutée . Les restitutions d'impôt sur les sociétés et sur le revenu augmentent également mais dans une moindre mesure.

A. UNE AUGMENTATION DES REMBOURSEMENTS DE TAXE SUR LA VALEUR AJOUTÉE QUI DOIT CONDUIRE À S'INTERROGER SUR LA PART QUI POURRAIT RÉSULTER DE LA FRAUDE À LA TVA

1. Une hausse continue des remboursements de TVA depuis 2014...

Les entreprises sont redevables de la TVA au titre de la TVA qu'elles facturent auprès de leurs clients. Elles peuvent ensuite déduire des montants à payer le montant de la TVA supportée sur les achats nécessaires à leur activité. La TVA à reverser est ainsi calculée par différence entre la TVA collectée sur les opérations imposables (ventes, prestations de services, etc.) et celle déductible sur les achats, charges et immobilisations. Lorsque la TVA à déduire est supérieure à celle perçue, l'entreprise bénéficie d'un crédit de TVA.

L'utilisation du crédit de TVA est laissée à l'appréciation des entreprises qui peuvent opter pour :

- l'imputation : il s'agit de reporter un crédit de TVA sur les périodes d'imposition suivantes. Le crédit est alors imputé dès que possible sur un solde de TVA à reverser, constaté sur les déclarations déposées ultérieurement ;

- le remboursement : dans ce cas, la demande doit être formulée lors du dépôt d'une déclaration mentionnant le crédit.

En PLF 2023, les restitutions de TVA sont estimées à 67,2 milliards d'euros soit une augmentation de 5,9 % par rapport à la LFI 2022 après une augmentation de 10,2 % entre 2021 et 2022. Sur une période plus longue, 2014/2023, la hausse des remboursements de TVA s'élève à 41,2 %, représentant 19,6 milliards d'euros.

Si l'évolution des demandes de remboursements de TVA varie en fonction d'agrégats économiques (niveau d'investissement des entreprises ou niveau de consommation intermédiaire...) mais également de facteurs d'ordre comportemental poussant les entreprises à s'orienter vers le remboursement plutôt que vers le report du crédit de TVA, la hausse continue constatée depuis 2014 interroge cependant.

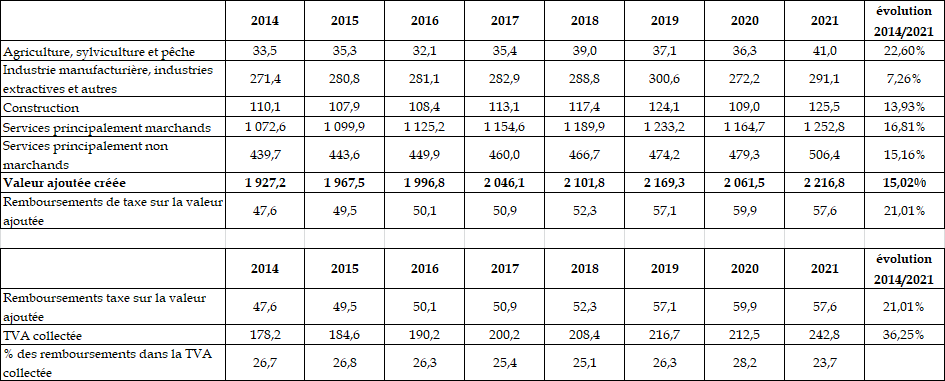

En effet, entre 2014 et 2021, les remboursements de TVA effectués ont évolué à un rythme supérieur à celui de la valeur ajoutée créée elle-même (21 % contre 15 %). Cependant, ils ont augmenté moins rapidement que la TVA collectée sur la même période (36,3 %), notamment en raison de facteurs comportementaux poussant les entreprises à avoir recours, en fonction du contexte économique, au remboursement plutôt qu'au report de crédit ou inversement.

À cet égard, il est intéressant de noter qu'en 2020, période de crise sanitaire et d'arrêt d'activité des entreprises, les remboursements ont augmenté plus rapidement que la TVA collectée (5,1 % contre - 1,9 %). À l'inverse, en 2021, année de reprise économique, les remboursements ont diminué de 3,9 % alors que parallèlement la TVA collectée augmentait de 14,3 %.

Le contexte inflationniste, en augmentant le volume de TVA, devrait donc générer une hausse des remboursements (effet volume) notamment dans un contexte d'incertitude économique (effet comportement).

Évolution de la valeur ajoutée en France entre 2014 et 2021

(en milliards d'euros)

Source : commission des finances du Sénat à partir des données INSEE

2. ...qui interroge sur la part des remboursements liés à la fraude...

Les restitutions de TVA participent de la mécanique classique de fonctionnement de cette imposition. Cependant, le niveau élevé des remboursements ainsi que la hausse continue, dans des proportions plus élevées que l'évolution de la valeur ajoutée elle-même impose une vigilance accrue sur les risques de montages frauduleux.

En effet, la fraude à la TVA constitue chaque année une perte de recettes particulièrement importante pour les finances de l'État mais dont l'estimation reste délicate.

Les difficultés liées à l'estimation de la fraude à la TVA

L'estimation du niveau de la fraude à la TVA s'avère complexe à établir dans la mesure où elle relève de données dont l'administration fiscale, par définition, ne dispose pas. Surtout, la notion d'écart de TVA ne constitue pas une mesure suffisamment précise du niveau de la fraude. En effet, son calcul implique l'estimation du montant de TVA théorique. Celui-ci ne peut être fait que sur la base des données disponibles, ce qui ne permet pas de prendre en compte la fraude aux liasses fiscales. De plus, l'application des différents taux de TVA en fonction des produits et les fluctuations dans les délais de paiement constituent une difficulté importante pour le calcul.

Des estimations ont pu être réalisées par les comptables nationaux sur la base de l'extrapolation des contrôles fiscaux effectués par la direction générale des finances publiques (DGFiP) sur un certain nombre de domaines affectant la TVA. Ces estimations ne sont cependant pas publiques et ne semblent pas avoir été actualisées.

Source : rapport remis par le Gouvernement au Parlement

Un rapport de l'INSEE publié en juillet 2022 4 ( * ) indique que, « quel que soit l'estimateur retenu, le montant total de TVA non recouvré serait compris entre 20 et 25 milliards d'euros sur l'année 2012 5 ( * ) , avec des intervalles de confiance (à 95 %) compris entre 19 et 26 milliards d'euros ». Ramenée au montant total de TVA collectée en 2012 (173,4 milliards d'euros), la part non recouvrée représenterait entre 11,5 et 14,4 %.

Entre 2012 et 2021, le nombre d'assujettis à la TVA est passé de 5 millions en 2012 à plus de 7,5 millions en 2021.

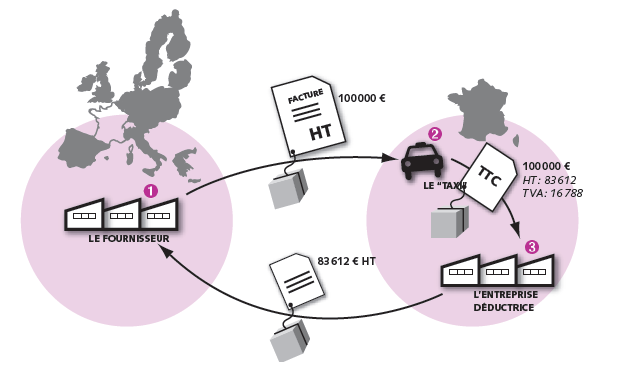

Cette hausse du nombre d'assujettis pourrait faire peser davantage de risques de fraudes et notamment, des fraudes carrousel qui impliquent des transactions financières transfrontalières entre différentes sociétés et consistent à faire déduire par un acheteur final la TVA facturée mais non reversée par une société dite « taxi ».

Schéma de carrousel TVA

Source : DGFIP

Les montages auxquels ont recours les fraudeurs se sont peu à peu complexifiés avec une multiplication de sociétés écrans dont la durée de vie est parfois très courte. Les modèles les plus communs visent à dissimuler des recettes encaissées ou à les effacer de la comptabilité tandis que d'autres consistent à minorer le coût de certaines ventes à distance 6 ( * ) ou à faire appel à des schémas plus complexes, comme la fraude au « régime 42 » 7 ( * ) ou l'usage abusif du régime de la marge 8 ( * ) .

Les fraudes peuvent ainsi générer une absence ou une minoration de TVA versée par les entreprises redevables ou un remboursement de TVA indu basé sur des achats et ventes fictifs.

Depuis la loi de lutte contre la fraude de 2018 9 ( * ) , il existe une obligation pour les commerçants d'utiliser des caisses certifiées par un organisme accrédité ou par une attestation individuelle fournie par le distributeur du logiciel de caisse 10 ( * ) . Il est cependant difficile d'estimer son impact sur les fraudes à la TVA en l'absence d'études sur le sujet.

Aussi, le rapporteur spécial considère que l'absence d'estimation précise et actualisée par le Gouvernement du niveau de la fraude et de ses composantes reste un problème majeur. Il considère, à ce titre, qu'un chantier de grande ampleur doit être mené afin de parvenir à une estimation fiabilisée avec une mobilisation de l'ensemble des administrations concernées afin de permettre de corriger les biais de sélection et de détection (les contrôles portant sur des situations où une fraude est pressentie).

Le rapporteur spécial note cependant que le déploiement de la facturation électronique obligatoire entre 2024 et 2026, ainsi que le développement d'outils de data mining devrait permettre la détection de fraudes de manière plus rapide.

3. ...dans une période où la TVA doit être gérée au mieux pour financer les collectivités

À la suite des différentes réformes de la fiscalité locale relatives à la suppression de la taxe d'habitation sur les résidences principales et à la baisse des impôts de production (cf. infra partie III), les collectivités locales bénéficient désormais de fractions de TVA, pour un montant total de près de 38 milliards d'euros afin d'assurer leur financement.

C'est le cas notamment :

- des régions qui ont perçu, en 2022, 4,68 milliards d'euros de TVA en substitution de leur ancienne DGF (depuis 2018) et 9,8 milliards d'euros de TVA en compensation de la suppression de la part régionale de la CVAE (depuis 2021) ;

- du fonds de sauvegarde des départements, Mayotte, des collectivités de Guyane, Martinique, corse et de la métropole de Lyon pour soutenir les territoires les plus fragiles : la fraction de TVA était de 250 millions d'euros en 2021 et de 264 millions d'euros en 2022 en raison de la dynamique de la TVA ;

- des départements (15 milliards), des EPCI (7,2 milliards) et de la Ville de Paris (660 millions) dans le cadre de la réforme supprimant la taxe d'habitation.

Ce partage de la TVA entre budget de l'État et collectivités dont le taux de dépendance à cet impôt augmente, rend indispensable une gestion optimisée de sa collecte et nécessite de renforcer les moyens alloués à la lutte contre la fraude à la TVA.

À ce jour, plus de 2 milliards de remboursement de TVA sont refusés chaque année au titre de demandes indues. Ce chiffre est en constante augmentation depuis 2019.

* 4 Estimation des montants manquants de versements de TVA : exploitation des données du contrôle fiscal - juillet 2022 - Simon Quantin et Cécile Welter-Médée.

* 5 Les estimations ont été réalisées à partir des contrôles fiscaux recensés dans la base de gestion Alpage de la DGFiP. Elles portent sur l'année 2012, année la plus récente pour laquelle l'ensemble des contrôles étaient achevés.

* 6 La direction générale des douanes et droits indirects (DGDDI) n'a pas les moyens humains ni matériels de contrôler les sept millions de petits colis soumis à déclaration qui transitent chaque année.

* 7 Le régime 42 est un régime de transit douanier, pouvant être détourné lorsque la marchandise est consommée dans le pays de première importation ou lorsque la TVA n'est ensuite pas réglée dans l'État membre où la marchandise est transférée pour être effectivement consommée.

* 8 Régime dérogatoire réservé aux biens d'occasion permettant de n'imposer une transaction que sur la marge réalisée par le revendeur et non sur sa valeur totale.

* 9 Loi n° 2018-898 du 23octobre 2018 relative à la lutte contre la fraude.

* 10 L'article 286-I-3° bis du Code Général des Impôts (CGI) présente l'obligation pour une personne assujettie à la TVA d'utiliser un logiciel ou un système de caisse qui satisfasse aux conditions d'inaliénabilité, de sécurisation, de conservation et d'archivage des données en vue du contrôle de l'administration fiscale. Le respect des quatre conditions précitées (inaliénabilité, sécurisation, conservation et archivage) peut être justifié par un certificat délivré par un organisme accrédité ou par une attestation individuelle de l'éditeur.