Rapport général n° 115 (2022-2023) de M. Jean-François HUSSON , rapporteur général, fait au nom de la commission des finances, déposé le 17 novembre 2022

Disponible au format PDF (6,9 Moctets)

-

PREMIÈRE PARTIE

CONDITIONS GÉNÉRALES DE L'ÉQUILIBRE FINANCIER

-

TITRE PREMIER

DISPOSITIONS RELATIVES AUX RESSOURCES

-

I. - IMPÔTS ET RESSOURCES

AUTORISÉS

-

A. - Autorisation de perception des impôts et

produits

-

B. - Mesures fiscales

-

ARTICLE 2

Indexation sur l'inflation du barème de l'impôt sur le revenu

pour les revenus 2022 et des grilles de taux par défaut

du prélèvement à la source

-

ARTICLE 3

Aménagement de la procédure du prélèvement à la source

de l'impôt sur le revenu

-

ARTICLE 3 bis (nouveau)

Revalorisation du plafond d'exonération d'impôt sur le revenu

applicable aux titres-restaurant

-

ARTICLE 3 ter (nouveau)

Régime des minibons dans le cadre du financement participatif

-

ARTICLE 3 quater (nouveau)

Prorogation d'exonérations sur les plus-values immobilières applicables

en cas de construction de logements sociaux

-

ARTICLE 3 quinquies (nouveau)

Demi-part au titre de l'impôt sur le revenu pour les veuves de titulaires

de carte du combattant et ayant plus de 60 ans

-

ARTICLE 3 sexies (nouveau)

Prorogation et refonte du défi-forêt

-

ARTICLE 3 septies (nouveau)

Prolongation des dispositifs fiscaux outre-mer

-

ARTICLE 3 octies (nouveau)

Prolongation d'une dépense fiscale en faveur de la rénovation de logements outre-mer

-

ARTICLE 3 nonies (nouveau)

Diverses modifications relatives à des dépenses fiscales outre-mer

-

ARTICLE 3 decies (nouveau)

Prorogation du taux majoré pour la réduction d'impôt Madelin

-

ARTICLE 3 undecies

(nouveau)

Précisions sur la déclaration nécessaire au titre

du crédit d'impôt « service à la personne »

-

ARTICLE 3 duodecies (nouveau)

Prorogation jusqu'en 2022 de la réduction d'impôt pour la restauration immobilière dans certains quartiers anciens dégradés

-

ARTICLE 3 terdecies (nouveau)

Hausse du plafond applicable

pour le crédit d'impôt « garde jeune enfant »

-

ARTICLE 3 quaterdecies (nouveau)

Extinction du crédit d'impôt « Premier abonnement »

-

ARTICLE 3 quindecies (nouveau)

Suppression de la double imposition applicable

aux baux à durée limitée de plus de douze ans

-

ARTICLE 3 sexdecies (nouveau)

Assimilation des cessions d'entreprises individuelles et d'entreprises individuelles à responsabilité limitée à des cessions de droits sociaux

-

ARTICLE 3 septdecies (nouveau)

Augmentation à 500 000 euros de la limite d'exonération à 75 %

applicable aux transmissions de baux ruraux à long terme

-

ARTICLE 3 octodecies

(nouveau)

Exonération de droits d'enregistrement des actes de reconnaissance de filiation établis dans le cadre d'une procédure d'assistance médicale à la procréation (AMP) avec tiers donneur

-

ARTICLE 3 novodecies

(nouveau)

Exonération de frais d'inscription au livre foncier de Mayotte des actes de notoriété pris dans le cadre du dispositif de résorption

du désordre foncier

-

ARTICLE 3 vicies (nouveau)

Taxation spécifique des plus-values immobilières élevées en Corse

-

ARTICLE 4

Aménagement du régime fiscal des grands événements sportifs

-

ARTICLE 4 bis (nouveau)

Étalement de l'imposition applicable

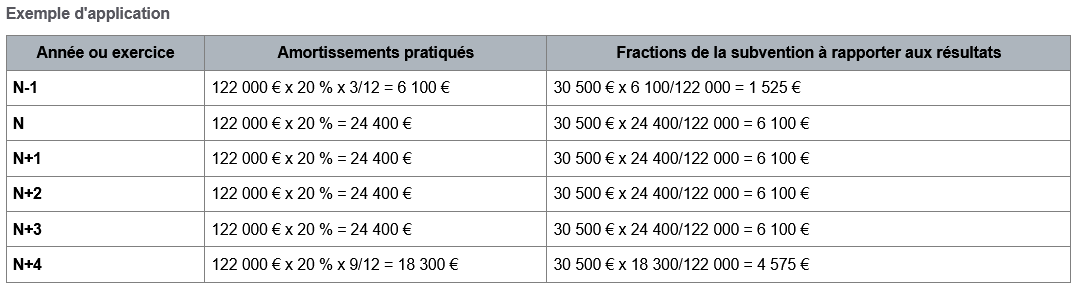

aux subventions européennes versées aux entreprises

-

ARTICLE 4 ter (nouveau)

Prolongation et aménagement du volet fiscal en faveur des jeunes entreprises innovantes (JEI)

-

ARTICLE 4 quater (nouveau)

Indexation des plafonds applicables

au titre de la déduction pour épargne de précaution

-

ARTICLE 4 quinquies (nouveau)

Impôt sur le revenu des indemnités des députés européens

-

ARTICLE 4 sexies (nouveau)

Augmentation du plafond applicable au titre du taux réduit d'impôt sur les sociétés des petites et moyennes entreprises

-

Article 4 septies (nouveau)

Prorogation de l'éligibilité des adaptations audiovisuelles de spectacles au crédit d'impôt dédié aux dépenses déléguées d'oeuvres cinématographiques ou audiovisuelles

-

ARTICLE 4 octies (nouveau)

Instauration d'un crédit d'impôt de soutien aux représentations théâtrales d'oeuvres dramatiques

-

ARTICLE 4 nonies (nouveau)

Instauration d'une contribution temporaire de solidarité sur les secteurs des combustibles fossiles

-

ARTICLE 4 decies (nouveau)

Prorogation de la déduction spéciale en faveur des entreprises qui achètent des oeuvres originales d'artistes vivants ou des instruments de musique

-

ARTICLE 4 undecies (nouveau)

Prorogation du crédit d'impôt collection

-

ARTICLE 4 duodecies (nouveau)

Prorogation du crédit d'impôt pour les investissements en Corse et évaluation du dispositif

-

ARTICLE 4 terdecies

(nouveau)

Précision sur l'exclusion des meublés de tourisme non professionnels

du bénéfice du crédit d'impôt pour les investissements en Corse

-

ARTICLE 4 quaterdecies (nouveau)

Extension du crédit d'impôt sur les investissements en Corse aux investissements nécessaires aux évacuations sanitaires aériennes urgentes

-

ARTICLE 4 quindecies (nouveau)

Prorogation du crédit d'impôt formation des dirigeants d'entreprises

-

ARTICLE 4 sexdecies (nouveau)

Extension de l'exonération de taxe annuelle sur les véhicules lourds de transport de marchandises pour les véhicules agricoles et forestiers

-

ARTICLE ADDITIONNEL APRÈS L'ARTICLE 4

sexdecies

Exonération du malus écologique et du malus poids pour les véhicules des services départementaux d'incendie et de secours (SDIS)

-

ARTICLE 4 septdecies (nouveau)

Prorogation et évaluation du dispositif de déduction

pour épargne de précaution et évaluation

-

ARTICLE 4 octodecies (nouveau)

Prorogation des mesures d'assouplissement de l'accès au crédit d'impôt pour dépenses de production de spectacles vivants musicaux ou de variétés

-

ARTICLE 4 novodecies

(nouveau)

Rétablissement du crédit d'impôt « rénovation énergétique » dans les PME

-

ARTICLE 4 vicies (nouveau)

Prorogation du crédit d'impôt « sortie du glyphosate »,

et évaluation

-

ARTICLE 4 unvicies (nouveau)

Prorogation et évaluation

du crédit d'impôt « Haute valeur environnementale »

-

ARTICLE 4 duovicies (nouveau)

Contribution sur la rente infra-marginale de la production d'électricité

-

ARTICLE 5

Suppression de la cotisation sur la valeur ajoutée des entreprises

-

ARTICLE 5 bis (nouveau)

Clarification pour garantir la conformité au droit européen

du régime applicable en matière de taxe sur la valeur ajoutée (TVA)

prévu à l'article 257 bis du code général des impôts (CGI)

en cas de transmission universelle de patrimoine (TUP)

-

ARTICLE 5 ter (nouveau)

Exonérer les acquisitions intracommunautaires

et livraisons des biens distribués ou mis gratuitement à la disposition

des victimes de catastrophes

-

ARTICLE 5 quater (nouveau)

Clarifications rédactionnelles apportées au régime d'exonération de TVA applicable aux organismes internationaux

-

ARTICLE 5 quinquies (nouveau)

Mise en cohérence des taux réduits de taxe sur la valeur ajoutée (TVA) dans le secteur de l'agroalimentaire et de la production agricole

-

ARTICLE 5 sexies

(nouveau)

Complément à la réforme de la facturation électronique

-

ARTICLE 5 septies (nouveau)

Prorogation du taux réduit de TVA applicable aux masques, tenues de protection et produits d'hygiène destinés à lutter contre la pandémie de Covid-19

-

ARTICLE 6

Prorogation de la réduction des tarifs d'accise sur l'électricité

-

ARTICLE 7

Adaptation du système fiscal aux exigences de la transition énergétique

-

ARTICLE 8

Renforcement des incitations fiscales à l'utilisation

d'énergie renouvelable dans les transports

-

ARTICLE 8 bis (nouveau)

Autorisation de l'usage des huiles alimentaires usagées comme carburant

-

ARTICLE 8 ter (nouveau)

Exonération de la TGAP des résidus réceptionnés par des installations de stockage de déchets lorsqu'ils font l'objet d'une valorisation matière

-

ARTICLE 8 quater (nouveau)

Alignement des tarifs de l'accise sur les énergies applicables à l'essence d'aviation et aux carburéacteurs sur le tarif applicable à l'essence routière

-

ARTICLE 8 quinquies (nouveau)

Bornage dans le temps de tarifs réduits d'accise sur les énergies

-

ARTICLE 9

Suppression de dépenses fiscales inefficientes

-

ARTICLE 9 bis (nouveau)

Nouveau zonage applicable à la taxe sur les logements vacants

et à la majoration de taxe d'habitation sur les résidences secondaires

-

ARTICLE 9 ter (nouveau)

Hausse des taux de la taxe sur les logements vacants

-

ARTICLE 9 quater

(nouveau)

Relèvement des plafonds du tarif de sûreté et de sécurité de la taxe sur le transport aérien de passagers pour les aérodromes de classes 1 et 3

-

ARTICLE 10

Mise en oeuvre du transfert du recouvrement

de certaines impositions et amendes à la DGFiP

-

ARTICLE 10 bis (nouveau)

Droit de communication à la douane des données non nominatives

-

ARTICLE 10 ter (nouveau)

Échanges d'informations entre l'autorité judiciaire et la douane

-

ARTICLE 10 quater (nouveau)

Abrogation du droit de suite au privilège spécial mobilier du Trésor

en matière d'impôt sur les sociétés et de taxe foncière

-

ARTICLE 10 quinquies (nouveau)

Ajustements techniques concernant la TVA

-

ARTICLE 10 sexies (nouveau)

Transposition de la directive (UE) 2020/284 du Conseil du 18 février 2020 modifiant la directive 2006/112/CE en ce qui concerne l'instauration

de certaines exigences applicables aux prestataires de services de paiement

-

ARTICLE 10 septies (nouveau)

Correction d'une erreur matérielle

-

ARTICLE 10 octies (nouveau)

Invalidation du numéro individuel d'identification à la TVA

en cas de fraude

-

ARTICLE 10 nonies (nouveau)

Demande auprès des banques de la communication

des comptes bancaires connus dès l'engagement de la procédure d'examen

de la situation fiscale personnelle

-

ARTICLE 10 decies (nouveau)

Coordination entre l'étendue de l'obligation déclarative

et celle du pouvoir de contrôle de l'administration

-

ARTICLE 10 undecies

(nouveau)

Aménagement des modalités de contrôle des membres

d'un assujetti unique à la taxe sur la valeur ajoutée (TVA)

-

ARTICLE 10 duodecies

(nouveau)

Actualisation du régime applicable au droit de communication

dont disposent les administrations fiscale et douanière

auprès des dépositaires de documents publics

-

ARTICLE 10 terdecies

Possibilité pour l'administration de disposer rapidement

des marchandises saisies impropres à la consommation

-

ARTICLE 10 quaterdecies

(nouveau)

Élargissement de la possibilité d'utilisation du numéro d'inscription

au répertoire d'identification des personnes physiques

-

ARTICLE 10 quindecies (nouveau)

Poursuite de l'unification du recouvrement de certaines impositions

à la DGFiP avec les amendes douanières et les droits fiscaux

-

ARTICLE 10 sexdecies (nouveau)

Report de la réforme des modalités de transmissions

des déclarations relatives aux rentes viagères

-

ARTICLE 10 septdecies (nouveau)

Suppression de « gages » non levés

dans la loi de finances rectificative pour 2022

-

ARTICLE 10 octodecies

(nouveau)

Habilitation à réformer par ordonnance le régime

du droit de visite des douanes

-

ARTICLE 11

Relèvement du taux de la contribution additionnelle aux primes

ou cotisations afférentes aux conventions d'assurance

applicable aux exploitations agricoles

-

ARTICLE 11 bis (nouveau)

Suppression de la redevance due lors de toute augmentation de puissance d'une installation hydroélectrique modifiant

l'équilibre initial du contrat de concession

-

ARTICLE 11 ter (nouveau)

Exonération des terrains de sport attenants à un local commercial

de la taxe sur les bureaux et autres locaux en Île-de-France (TSB)

-

ARTICLE 11 quater (nouveau)

Suppression des conditions requises

pour le bénéfice d'allègements de la taxe foncière sur les propriétés bâties et de la taxe d'habitation sur les résidences secondaires en cas de cohabitation

-

ARTICLE 11 quinquies (nouveau)

Report à 2025 de l'actualisation des valeurs locatives des locaux professionnels

-

ARTICLE 11 sexies (nouveau)

Correction d'une erreur de référence

-

ARTICLE 11 septies (nouveau)

Prolongation de l'expérimentation du régime

de vente hors taxes au bénéfice des touristes arrivant en Guadeloupe

et en Martinique dans le cadre de croisières maritimes

-

ARTICLE 11 octies

(nouveau)s

Décalage de deux ans du calendrier de révision des valeurs locatives des locaux d'habitation

-

ARTICLE 11 nonies (nouveau)

Prorogation d'une exonération de forfait social sur certains abondements versés par l'employeur sur les plans d'épargne salariale

-

ARTICLE 2

-

II. - RESSOURCES AFFECTÉES

-

A. - Dispositions relatives aux

collectivités territoriales

-

ARTICLE 12

Fixation pour 2023 de la dotation globale de fonctionnement (DGF)

et des variables d'ajustement

-

ARTICLE 13

Réforme du dispositif de remboursement des frais de garde, du dispositif de compensation des frais de protection fonctionnelle des élus et de la dotation particulière relative aux conditions d'exercice des mandats locaux

-

ARTICLE 14

Évaluation des prélèvements opérés sur les recettes de l'État au profit des collectivités territoriales

-

ARTICLE 14 bis (nouveau)

Diverses dispositions relatives à la compensation financière de compétences transférées et de soutien aux collectivités territoriales

-

ARTICLE 14 ter (nouveau)

Filet de sécurité pour les collectivités territoriales confrontées à la hausse de leurs dépenses d'énergie en 2023

-

ARTICLE 12

-

B. - Impositions et autres ressources

affectées à des tiers

-

ARTICLE 15 A (nouveau)

Mécanisme de financement des chambres d'agriculture

-

ARTICLE 15 B (nouveau)

Affectation à l'Office français de la biodiversité d'une partie des recettes issues d'un nouveau « loto de la biodiversité »

-

ARTICLE 15

Dispositions relatives à l'affectation de ressources à des tiers

-

ARTICLE 16

Prise en charge par Action Logement Services d'une partie des contributions des bailleurs sociaux au financement des aides à la pierre

-

ARTICLE 15 A (nouveau)

-

C. - Dispositions relatives aux budgets

annexes

et aux comptes spéciaux

-

ARTICLE 17

Dispositions relatives aux affectations : reconduction des budgets annexes et comptes spéciaux existants

-

ARTICLE 18

Fixation pour 2023 de la fraction du produit de la taxe sur la valeur ajoutée transférée au compte de concours financiers

« Avances à l'audiovisuel public »

-

ARTICLE 19

Modification du périmètre du compte de concours financiers

« Avances à divers services de l'État ou organismes

gérant des services publics

-

ARTICLE 20

Actualisation de la définition du budget annexe « Contrôle et exploitation aériens » prévue à l'article 125 modifié de la loi de finances pour 1991

-

ARTICLE 21

Suppression du compte de commerce

« Renouvellement des concessions hydroélectriques »

-

ARTICLE 22

Modification du compte de commerce « Approvisionnement de l'État et des forces armées en produits pétroliers, biens et services complémentaires »

-

ARTICLE 17

-

D. - Autres dispositions

-

ARTICLE 23

Relations financières entre l'État et la sécurité sociale

-

ARTICLE 24

Versement au budget général du solde du Fonds de stabilisation des changes et suppression du fonds

-

ARTICLE 24 bis (nouveau)

Reversement à l'État au-delà d'un certain seuil des montants de la redevance spécifique des concessions hydroélectriques échue

-

ARTICLE 24 ter (nouveau)

Abandon de créance de l'État sur la Compagnie d'aménagement des coteaux de Gascogne

-

ARTICLE 25

Évaluation du prélèvement opéré sur les recettes de l'État au titre de la participation de la France au budget de l'Union européenne (PSR-UE)

-

ARTICLE 23

-

TITRE II

DISPOSITIONS RELATIVES À L'ÉQUILIBRE

DES RESSOURCES ET DES CHARGES

-

EXAMEN EN COMMISSION

-

LISTE DES PERSONNES ENTENDUES

-

LA LOI EN CONSTRUCTION

|

N° 115 SÉNAT SESSION ORDINAIRE DE 2022-2023 |

|

Enregistré à la Présidence du Sénat le 17 novembre 2022 |

|

RAPPORT GÉNÉRAL FAIT au nom de la commission des finances (1) sur le projet de loi de finances , considéré comme adopté par l'Assemblée nationale en application de l'article 49, alinéa 3, de la Constitution, pour 2023 , |

|

Par M. Jean-François HUSSON, Rapporteur général,

Sénateur

Fascicule 1 LES CONDITIONS GÉNÉRALES DE L'ÉQUILIBRE FINANCIER (article liminaire et première partie de la loi de finances) |

|

(1) Cette commission est composée de : M. Claude Raynal, président ; M. Jean-François Husson, rapporteur général ; MM. Éric Bocquet, Daniel Breuiller, Emmanuel Capus, Bernard Delcros, Vincent Éblé, Charles Guené, Mme Christine Lavarde, MM. Dominique de Legge, Albéric de Montgolfier, Didier Rambaud, Jean-Claude Requier, Mme Sylvie Vermeillet, vice-présidents ; MM. Jérôme Bascher, Rémi Féraud, Marc Laménie, Stéphane Sautarel, secrétaires ; MM. Jean-Michel Arnaud, Arnaud Bazin, Christian Bilhac, Jean-Baptiste Blanc, Mme Isabelle Briquet, MM. Michel Canévet, Vincent Capo-Canellas, Thierry Cozic, Vincent Delahaye, Philippe Dominati, Mme Frédérique Espagnac, MM. Éric Jeansannetas, Patrice Joly, Roger Karoutchi, Christian Klinger, Antoine Lefèvre, Gérard Longuet, Victorin Lurel, Hervé Maurey, Thierry Meignen, Sébastien Meurant, Jean- Marie Mizzon, Claude Nougein, Mme Vanina Paoli-Gagin, MM. Paul Toussaint Parigi, Georges Patient, Jean-François Rapin, Teva Rohfritsch, Pascal Savoldelli, Vincent Segouin, Jean Pierre Vogel. |

|

Voir les numéros : Assemblée nationale ( 16 ème législ.) : 273 , 285 , 286 rect., 292 , 337 , 341 , 364 , 369 , 374 , 386 et T.A. 26 Sénat : 114 et 115 à 121 (2022-2023) |

ARTICLE

LIMINAIRE

Prévisions de solde structurel et de solde effectif de

l'ensemble

des administrations publiques de l'année 2023,

prévisions d'exécution 2022 et exécution 2021

. Le présent article retrace l'exécution de solde structurel et de solde effectif des administrations publiques pour 2021, la prévision d'exécution pour 2022 et la prévision pour 2023. Il précise également les prévisions d'évolution des dépenses en valeur et en volume ainsi que d'endettement des administrations publiques.

La commission propose de l'adopter sans modification.

Aux termes des dispositions de l'article 1 H de la loi du 1 er août 2001 relative aux lois de finances 1 ( * ) , « la loi de finances de l'année, les lois de finances rectificatives, les lois de financement rectificatives de la sécurité sociale et les lois de finances de fin de gestion comprennent un article liminaire présentant un tableau de synthèse retraçant, pour l'année sur laquelle elles portent et en rappelant les prévisions de la loi de programmation des finances publiques en vigueur pour l'année en question » :

- l'état des prévisions de solde structurel et de solde effectif de l'ensemble des administrations publiques ;

- des prévisions de solde par sous-secteur ;

- la prévision, déclinée par sous-secteur d'administration publique, de l'objectif d'évolution en volume et de la prévision en milliards d'euros courants des dépenses des administrations publiques ;

- les prévisions de prélèvements obligatoires, de dépenses et d'endettement de l'ensemble des administrations publiques, exprimées en pourcentage du produit intérieur brut ;

- les prévisions portant sur les principales dépenses des administrations publiques considérées comme des dépenses d'investissement au sens du dernier alinéa de l'article 1 er A et du 2° de l'article 1 er E de la LOLF.

Article liminaire du projet de loi de finances pour 2023 tel qu'issu du texte considéré comme adopté par l'Assemblée nationale

(en point de PIB sauf mention contraire )

|

2021 |

2022 |

2023 |

2023 |

|

|

Loi de finances initiale pour 2023 |

PLPFP

|

|||

|

Ensemble des administrations publiques |

||||

|

Solde structurel (1) (en points de PIB potentiel) |

- 5,1 |

- 4,2 |

- 4,0 |

- 4,0 |

|

Solde conjoncturel (2) |

- 1,4 |

- 0,6 |

- 0,8 |

- 0,8 |

|

Solde des mesures ponctuelles et temporaires (3) (en points de PIB potentiel) |

- 0,1 |

- 0,1 |

- 0,2 |

- 0,2 |

|

Solde effectif (1+2+3) |

- 6,5 |

- 4,9 |

- 5,0 |

- 5,0 |

|

Dette au sens de Maastricht |

112,8 |

111,5 |

111,1 |

111,2 |

|

Taux de prélèvements obligatoires (y.c UE, nets des crédits d'impôts (CI)) |

44,3 |

45,2 |

44,9 |

44,7 |

|

Dépense publique (hors CI) |

58,4 |

57,6 |

56,8 |

56,6 |

|

Dépense publique (hors CI, en milliards d'euros) |

1461 |

1521 |

1571 |

1564 |

|

Évolution de la dépense publique hors CI en volume (%) 1 |

2,6 |

- 1,2 |

- 1,0 |

- 1,5 |

|

Principales dépenses d'investissement (en milliards d'euros) 2 |

25 |

25 |

||

|

Administrations publiques centrales |

||||

|

Solde |

- 5,8 |

- 5,3 |

- 5,7 |

- 5,6 |

|

Dépense publique (hors CI, en milliards d'euros) |

597 |

628 |

645 |

636 |

|

Évolution de la dépense publique en volume (%) 3 |

4,1 |

- 0,2 |

- 1,5 |

- 2,6 |

|

Administrations publiques locales |

||||

|

Solde |

0,0 |

0,0 |

0,0 |

- 0,1 |

|

Dépense publique (hors CI, en milliards d'euros) |

280 |

295 |

305 |

305 |

|

Évolution de la dépense publique en volume (%) 3 |

2,8 |

0,1 |

- 0,6 |

- 0,6 |

|

Administrations de sécurité sociales |

||||

|

Solde |

- 0,7 |

0,5 |

0,8 |

0,8 |

|

Dépense publique (hors CI, en milliards d'euros) |

683 |

700 |

721 |

721 |

|

Évolution de la dépense publique en volume (%) 3 |

1,3 |

- 2,6 |

- 1,0 |

- 1,0 |

|

1

À champ constant

|

||||

Source : commission des finances du sénat (d'après le projet de loi de finances pour 2021)

Les données figurant au présent article font l'objet d'une analyse détaillée dans le cadre de l'exposé général du présent rapport (tome 1) , à laquelle le lecteur est invité à se reporter.

Le tableau de synthèse figurant à l'article liminaire laisse apparaitre une différence positive d'environ 9 milliards d'euros entre la prévision de dépenses des administrations centrales en 2023 retenue pour le PLF 2023 (dans le texte transmis par l'Assemblée nationale) et le projet de loi de programmation des finances publiques pour les années 2023 à 2027.

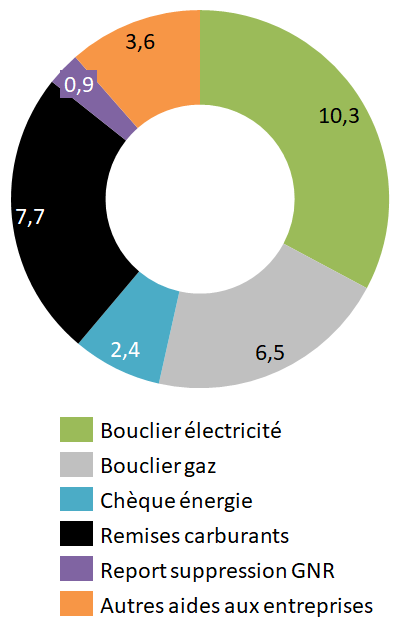

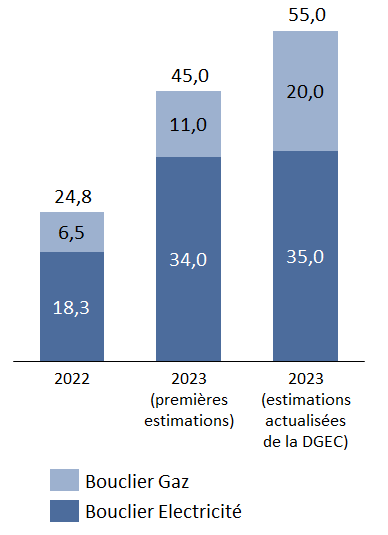

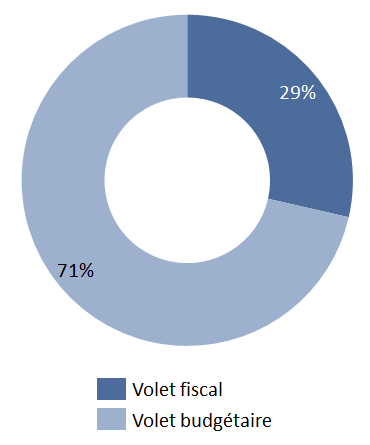

Cet écart s'explique par le coût des mesures introduites à l'Assemblée nationale et, plus particulièrement, celui des mesures liées au bouclier tarifaire en faveur des entreprises et des collectivités territoriales. Ces dispositions font l'objet d'une analyse détaillée au sein du présent rapport.

Décision de la commission : la commission des finances propose d'adopter cet article sans modification.

PREMIÈRE

PARTIE

CONDITIONS GÉNÉRALES DE L'ÉQUILIBRE

FINANCIER

TITRE PREMIER

DISPOSITIONS

RELATIVES AUX RESSOURCES

I. - IMPÔTS ET RESSOURCES AUTORISÉS

A. - Autorisation de perception des impôts et produits

ARTICLE 1er

Autorisation de

percevoir les impôts et produits existants

. Le présent article autorise la perception des ressources de l'État et des impositions de toute nature affectées à des personnes morales autres que l'État. Il détermine les conditions de l'entrée en vigueur des dispositions fiscales de la loi de finances ne comportant pas de date d'application.

La commission propose de l'adopter sans modification.

I. LE DROIT EXISTANT : L'AUTORISATION BUDGÉTAIRE EST SOUMISE AU PRINCIPE D'ANNUALITÉ

Le principe du consentement à l'impôt trouve son fondement dans l'article 14 de la Déclaration des droits de l'homme et du citoyen, qui prévoit que « tous les citoyens ont le droit de constater, par eux-mêmes ou par leurs représentants, la nécessité de la contribution publique, de la consentir librement, d'en suivre l'emploi, et d'en déterminer la quotité, l'assiette, le recouvrement et la durée ».

Ce principe d'autorisation de l'impôt est renforcé par le principe d'annualité, en application duquel l'autorisation doit être renouvelée chaque année. L'article 34 de la loi organique n° 2001-692 du 1 er août 2001 relative aux lois de finances (LOLF) prévoit que la loi de finances de l'année « autorise, pour l'année, la perception des ressources de l'État et des impositions de toute nature affectées à des personnes morales autres que l'État ».

Une disposition est donc nécessaire dans chaque loi de finances initiale afin de renouveler l'autorisation de perception de l'impôt.

II. LE DISPOSITIF PROPOSÉ : AUTORISER, COMME CHAQUE ANNÉE, LA PERCEPTION DE L'IMPÔT

Le I du présent article traduit le principe du consentement annuel à l'impôt , prévu par l'article 34 précité de la loi organique relative aux lois de finances.

Il s'applique pendant l'année aussi bien aux ressources de l'État, qui font l'objet du I « Impôts et ressources autorisés » du titre premier « Dispositions relatives aux ressources » de la première partie de la loi de finances, qu'aux ressources affectées à des tiers, auxquelles est consacré le II « Ressources affectées » du même titre premier.

Le II précise que les dispositions fiscales de la loi de finances s'appliquent de manière générale à compter du 1 er janvier 2023, avec deux exceptions concernant :

- l' impôt sur le revenu dû au titre de l'année 2022 et des années suivantes. Malgré la mise en oeuvre du prélèvement à la source, cette précision est nécessaire car l'article 2 ajuste les tranches de revenus du barème de l'impôt sur le revenu dû au titre de 2022 en fonction de la prévision d'évolution de l'indice des prix à la consommation hors tabac de 2022 par rapport à 2021 ;

- l' impôt sur les sociétés dû au titre des exercices clos à compter du 31 décembre 2022, ce qui permet de prendre en compte la perception par acomptes de cet impôt ainsi que les différences de dates de clôture des exercices selon les entreprises.

Cet article s'applique sous réserve d'éventuelles dispositions spécifiques fixant l'entrée en vigueur des mesures fiscales prévues par les autres articles de la loi de finances.

*

Le présent article a été adopté sans modification par l' Assemblée nationale .

III. LA POSITION DE LA COMMISSION DES FINANCES : ADOPTER L'ARTICLE SANS MODIFICATION

Cet article formalise comme chaque année l'autorisation accordée par le Parlement de percevoir l'impôt et n'appelle pas d'observations.

Les recettes fiscales font l'objet d'une analyse détaillée au sein du tome I du présent rapport. Les ressources affectées sont présentées dans le cadre de l'examen des articles correspondants du présent projet de loi de finances.

Décision de la commission : la commission des finances propose d'adopter cet article sans modification.

B. - Mesures fiscales

ARTICLE 2

Indexation sur

l'inflation du barème de l'impôt sur le revenu

pour les revenus

2022 et des grilles de taux par défaut

du prélèvement

à la source

. Le présent article propose de revaloriser le barème de l'impôt sur le revenu du niveau de l'inflation prévisionnelle hors tabac pour 2022, soit 5,4 %. Il prévoit par conséquent d'ajuster les grilles de taux de prélèvement à la source pour tenir compte de cette indexation et de revaloriser dans la même proportion les seuils et les limites associés au calcul de l'impôt sur le revenu.

L'indexation des tranches du barème de l'impôt sur les revenus et des seuils associés a pour objectif de neutraliser les effets de l'inflation sur le niveau d'imposition des contribuables. C'est une mesure qui a été adoptée tous les ans dans la loi de finances initiale depuis 1968, à l'exception de 2012 et 2013.

Le caractère exceptionnel de l'inflation en 2022 explique la forte augmentation du coût de la revalorisation du barème de l'impôt sur le revenu. Elle est évaluée à 6,2 milliards d'euros pour 2023, contre 1,5 milliard d'euros l'année précédente.

Le coût de la mesure doit cependant être mis en rapport avec l'évolution du rendement de l'impôt sur le revenu net. Les prévisions pour 2022 indiquent un rendement de 86,8 milliards d'euros, en forte augmentation depuis 2021, où il était de 78,8 milliards d'euros, et le rendement prévisionnel pour 2023 est de 86,9 milliards d'euros. Ainsi, l'augmentation du coût de la revalorisation est parallèle à celle de la progression du rendement de l'impôt sur le revenu net, qui découle de la dynamique des salaires et de l'inflation.

La décision de ne pas revaloriser le barème sur l'impôt revenu ferait entrer de nombreux ménages dans une tranche supérieur du barème, et reviendrait à alourdir artificiellement la pression fiscale sur les ménages. Cette mesure mérite donc d'être soutenue.

La commission des finances propose d'adopter cet article sans modification.

I. LE DROIT EXISTANT : EN PRINCIPE, LE BARÈME DE L'IMPÔT SUR LES REVENUS ET LES SEUILS ET LES LIMITES QUI LUI SONT ASSOCIÉS SONT INDEXÉS CHAQUE ANNÉE SUR L'INFLATION

A. LE BARÈME ET LA DÉCOTE PERMETTENT D'ASSURER LA PROGRESSIVITÉ DE L'IMPÔT SUR LE REVENU

1. Le barème de l'impôt sur les revenus a fortement évolué ces dernières années

Institué sous sa forme actuelle par la loi de 28 décembre 1959 2 ( * ) , l'impôt sur le revenu se caractérise par l'application d'un barème progressif au revenu net global imposable de chaque foyer fiscal . Initialement constitué de huit tranches dont les taux variaient de 5 % à 65 %, le barème de l'impôt sur le revenu, défini à l'article 197 du code général des impôts (CGI), a fait l'objet de plusieurs révisions ayant conduit à réduire le nombre de tranches et le taux marginal supérieur d'imposition.

Peuvent être relevées, parmi les réformes récentes :

- la refonte substantielle opérée par l'article 75 de la loi de finances pour 2006 3 ( * ) , qui a procédé à la diminution du nombre de tranches (de sept à cinq), à la baisse du taux marginal supérieur d'imposition ainsi qu'à l'intégration de l'abattement de 20 % sur les revenus salariaux et assimilée ;

- la majoration d'un point du taux de la tranche supérieure d'imposition à 40 % par l'article 6 de la loi de finances pour 2011 4 ( * ) afin de contribuer au financement de la réforme des retraites ;

- la création d'une nouvelle tranche au taux de 45 % pour la fraction des revenus supérieure à 150 000 euros par l'article 2 de la loi de finances pour 2013 5 ( * ) . Cette mesure a entraîné une hausse d'impôt de 344 millions d'euros en 2013 qui a affecté environ 63 000 foyers fiscaux ;

- la suppression de la seconde tranche à 5,5 % pour la fraction de revenus comprise entre 6 000 et 12 000 euros par l'article 2 de la loi de finances pour 2015 6 ( * ) ;

- la diminution de trois points (de 14 % à 11 %) du taux de la seconde tranche du barème de l'impôt sur le revenu par l'article 2 de la loi de finances pour 2020 7 ( * ) afin de procéder à une baisse de l'impôt sur le revenu de cinq milliards d'euros pour 16,8 millions de foyers.

Évolution du nombre de tranches et des taux marginaux d'impôt sur le revenu depuis 2005

|

2005 |

2006-2010 |

2011-2012 |

2013-2014 |

2015-2020 |

2021-2022 |

|

|

1 ère tranche |

0 |

0 |

0 |

0 |

0 |

0 |

|

2 ème tranche |

6,83 % |

5,5 % |

5,5 % |

5,5 % |

0 |

0 |

|

3 ème tranche |

19,14 % |

14 % |

14 % |

14 % |

14 % |

11% |

|

4 ème tranche |

28,26 % |

30 % |

30 % |

30 % |

30 % |

30 % |

|

5 ème tranche |

37,38 % |

40 % |

41 % |

41 % |

41 % |

41 % |

|

6 ème tranche |

42,62 % |

- |

- |

45 % |

45 % |

45 % |

|

7 ème tranche |

48,09 % |

- |

- |

- |

- |

- |

Source : commission des finances du Sénat (d'après les données des lois de finances initiales pour 2005 à 2022)

Barème de l'impôt sur le revenu applicable aux revenus 2022*

|

Tranche |

Taux marginal |

|

Inférieur à 10 225 euros |

0 % |

|

De 10 225 à 26 070 euros |

11 % |

|

De 26 070 à 74 545 euros |

30 % |

|

De 74 545 à 160 336 euros |

41 % |

|

Supérieur à 160 336 euros |

45 % |

* avant indexation prévue par le présent article

Source : commission des finances

2. Le mécanisme de la décote permet d'adoucir l'entrée dans l'impôt des ménages modestes

Introduit en 1981, le mécanisme de la décote visait initialement à retarder l'entrée dans l'impôt des personnes seules, qui ne bénéficiaient pas, par définition, du quotient conjugal. Étendue en 1986 à tous les contribuables, la décote a plus généralement pour objectif de minimiser, voire d'annuler, l'impôt dû par les contribuables modestes afin d'adoucir leur entrée dans l'impôt.

La décote s'applique à la cotisation d'impôt brut 8 ( * ) , c'est-à-dire avant les réductions et crédits d'impôt éventuels. Une fois cet impôt brut calculé , le montant de la décote est égal à la différence entre un certain seuil et un pourcentage de l'impôt sur le revenu brut . L'article 2 de la loi de finances pour 2015 9 ( * ) ayant introduit une décote conjugale , ce seuil varie selon que la décote s'applique à une personne seule ou à un couple soumis à imposition commune. Le seuil et le pourcentage, qui constituent les deux éléments de la formule de calcul de la décote, ont été modifiés à plusieurs reprises.

Évolution de la formule de calcul de la décote

|

Pour un contribuable célibataire, veuf ou divorcé |

Pour un couple soumis à imposition commune |

|

|

Impôt sur le revenu 2015 |

I = IB - (1 135 - IB) |

I = IB - (1 870 - IB) |

|

Impôt sur le revenu 2016 |

I = IB - (1 165 - ¾ IB) |

I = IB - (1 920 - ¾ IB) |

|

Impôt sur le revenu 2017 |

I = IB - (1 165 - ¾ IB) |

I = IB - (1 920 - ¾ IB) |

|

Impôt sur le revenu 2018 |

I = IB - (1 177 - ¾ IB) |

I = IB - (1 939 - ¾ IB) |

|

Impôt sur le revenu 2019 |

I = IB - (1 196 - ¾ IB) |

I = IB - (1 970 - ¾ IB) |

|

Impôt sur le revenu 2020 |

I = IB - (1 208 - ¾ IB) |

I = IB - (1 990 - ¾ IB) |

|

Impôt sur le revenu 2021 |

I = IB - (777 - 0,4525*IB) |

I = IB - (1 286 - 0,4525*IB) |

|

Impôt sur le revenu 2022 |

I = IB - (779 - 0,4525*IB) |

I = IB - (1 289 - 0,4525*IB) |

|

Impôt sur le revenu 2023* |

I = IB - (790 - 0,4525*IB) |

I = IB - (1 307 - 0,4525*IB) |

* avant indexation prévue par le présent article

Note de lecture : I correspond au montant dû après application de la décote et IB au montant de la cotisation d'impôt brut avant décote

L'impôt sur le revenu à l'année N s'applique pour le revenu de l'année N-1.

Source : commission des finances du Sénat

Jusqu'en 2020, deux dispositifs permettaient d'adapter le barème de l'impôt sur le revenu aux classes moyennes : la décote et la réduction d'impôt pour les foyers modestes 10 ( * ) . Or, à rebours des ambitions affichées par ces dispositifs introduits pour alléger le poids de l'impôt sur le revenu sur les contribuables des premiers déciles, leur sédimentation avait rendu le bas du barème peu lisible et, conduisait à une entrée dans l'impôt particulièrement brutale pour les classes moyennes , avec des taux marginaux d'imposition compris entre 20 % et 39 %.

Tout en soulignant les limites de la réforme (un saupoudrage peu efficace pour les contribuables relevant de la tranche à 30 % et l'absence de redistribution horizontale), la commission des finances avait soutenu la simplification opérée par l'article 2 de la loi de finances pour 2020. Ainsi, à compter de l'imposition des revenus perçus ou réalisés en 2020 :

- les plafonds et la formule de calcul de la décote ont été modifiés . Le montant de la décote est égal pour les revenus de 2021 à la différence entre 779 euros pour une personne célibataire, veuve ou divorcée (1 289 euros pour un couple soumis à imposition commune) et 45,25 % du montant de l'impôt brut. La pente de la décote a donc été adoucie , tout comme l'entrée dans l'impôt pour les foyers modestes. Le taux marginal d'imposition serait ainsi passé de 20 %, voire 39 % pour certains foyers, à 16 % 11 ( * ) ;

- la réduction d'impôt pérenne de 20 % pour les ménages modestes a été supprimée . La modification de la formule de calcul de la décote et l'abaissement du taux de la seconde tranche du barème de l'impôt sur le revenu (de 14 % à 11 %) rendent en effet caduque ce mécanisme, la réforme ayant été construite de façon à ne pas faire de perdants parmi les foyers bénéficiaires de la décote et de la réduction proportionnelle d'impôt.

B. LES GRILLES DES TAUX DE PRÉLÈVEMENT À LA SOURCE SONT CALCULÉES DE MANIÈRE À TENIR COMPTE DE L'APPLICATION DU BARÈME ET DE LA DÉCOTE

La réforme du prélèvement à la source (PAS) est entrée en vigueur le 1 er janvier 2019. Aux termes des articles 204 A et 204 B du CGI, les revenus soumis à l'impôt sur le revenu suivant les règles applicables aux salaires, aux pensions ou aux rentes viagères à titre gratuit donnent lieu à une retenue à la source par le débiteur lors du paiement de ces revenus . L'assiette est constituée du montant net imposable à l'impôt sur le revenu des sommes versées et avantages accordés, avant l'abattement pour frais réels et l'abattement forfaitaire de 10 % (article 204 F du CGI).

Deux taux de retenue à la source sont prévus, selon les informations dont dispose l'administration fiscale sur les contribuables :

- si l'administration fiscale dispose d'informations précises et complètes sur la situation fiscale du contribuable, elle transmet au tiers collecteur le taux de droit commun (ou taux individualisé), calculé selon les modalités définies à l'article 204 H du CGI ;

- si le débiteur ne dispose pas d'un taux individualisé ou si l'administration n'est pas en mesure de transmettre un taux actualisé de la situation fiscale du contribuable, il est fait application des grilles de taux dit neutres (ou par défaut) du prélèvement à la source, prévues aux a et c du III de l'article 204 H du CGI.

La grille de taux par défaut a été élaborée à partir du barème progressif de l'impôt sur le revenu , c'est-à-dire sur la base des résultats obtenus par l'application à un montant de revenus imposables du barème progressif de l'IR pour une part de quotient familial, en intégrant les effets de la décote afin de ne pas pénaliser les contribuables modestes. Par ailleurs, deux grilles spécifiques, qui intègrent les réfactions de 30 % et 40 % qui leur sont applicables, sont prévues pour les contribuables domiciliés dans les départements d'outre-mer.

C. L'INDEXATION ANNUELLE DU BARÈME DE L'IMPÔT SUR LE REVENU ET DES SEUILS QUI LUI SONT ASSOCIÉS N'A SOUFFERT QUE DEUX EXCEPTIONS DEPUIS 1969

Depuis 1969, et à l'exception du « gel » appliqué en 2012 et 2013, les seuils et limites du barème de l'impôt sur le revenu sont indexés chaque année sur l'inflation 12 ( * ) , afin de maintenir le pouvoir d'achat des contribuables en ne prélevant pas davantage d'impôts en l'absence de progression réelle des traitements, salaires et revenus de remplacement.

Le taux de revalorisation du barème de l'impôt sur le revenu s'appuie sur l'évolution prévisionnelle de l'indice des prix hors tabac durant l'année de perception des revenus . Cette prévision est celle inscrite dans le rapport économique, social et financier annexé au projet de loi de finances. Il ne s'agit par définition que d'une prévision, un écart peut donc être constaté en n +1 entre l'évolution réelle de l'indice des prix hors tabac et le taux d'indexation.

II. LE DISPOSITIF PROPOSÉ : L'INDEXATION SUR L'INFLATION DU BARÈME DE L'IMPÔT SUR LE REVENU, QUI IMPLIQUE UNE REVALORISATION DES SEUILS ET DES LIMITES ASSOCIÉS AU CALCUL DE L'IMPÔT SUR LE REVENU AINSI QU'UN AJUSTEMENT DES GRILLES DE TAUX DE PRÉLÈVEMENT À LA SOURCE

A. UNE REVALORISATION DE 5,4 % DES SEUILS DU BARÈME DE L'IMPÔT SUR LE REVENU

Le 1 du B du I du présent article prévoit l'indexation en fonction de l'inflation du barème de l'impôt sur le revenu défini au I de l'article 197 du CGI. Cette revalorisation est de 5,4 % pour l'impôt dû au titre des revenus perçus ou réalisés en 2022. Ce taux correspond à l'évolution prévisionnelle de l'indice des prix hors tabac en 2022 par rapport à 2021 et figurant dans le rapport économique, social et financier annexé au présent projet de loi de finances 13 ( * ) .

Pour procéder à cette indexation, le présent article modifie les seuils du barème tels qu'issus du 3 du I de l'article 2 de la loi de finances pour 2022.

Indexation des limites des tranches du barème de l'impôt sur le revenu

(en euros)

|

Tranches du barème de l'IR |

Impôt sur le revenu 2017 (revenus 2016) |

Impôt sur le revenu 2018 (revenus 2017) |

Impôt sur le revenu 2019 (revenus 2018) |

Impôt sur le revenu 2020 (revenus 2019) |

Impôt sur le revenu 2021 (revenus 2020) |

Impôt sur le revenu 2022 (revenus 2021) |

Impôt sur le revenu 2023 (revenus 2022) |

|

Indexation |

0,1 % |

1 % |

1,6 % |

1 % |

0,2 % |

1,4 % |

5,4% |

|

14 % ( 11 % à partir de l'impôt sur le revenu 2021 ) |

9 710 à 26 818 |

9 807 à 27 086 |

9 964 à 27 519 |

10 064 à 27 794 |

10 084 à 25 710 |

10 225 à 26 070 |

10 777 à 27 478 |

|

30 % |

26 818 à 71 898 |

27 086 à 72 817 |

27 519 à 73 779 |

27 794 à 74 517 |

25 710 à 73 516 |

26 070 à 74 545 |

27 478 à 78 570 |

|

41 % |

71 898 à 152 260 |

72 817 à 153 783 |

73 779 à 156 244 |

74 517 à 157 806 |

73 516 à 158 122 |

74 545 à 160 336 |

78 570 à 168 994 |

|

45 % |

> 152 260 |

> 153 783 |

> 156 244 |

> 157 806 |

> 158 122 |

> 160 336 |

> 168 994 |

Source : commission des finances du Sénat (à partir de l'article 2 du présent projet de loi de finances)

B. ... QUI ENTRAÎNE L'INDEXATION ET L'AJUSTEMENT DES GRILLES DE TAUX APPLICABLES POUR LE PRÉLÈVEMENT À LA SOURCE

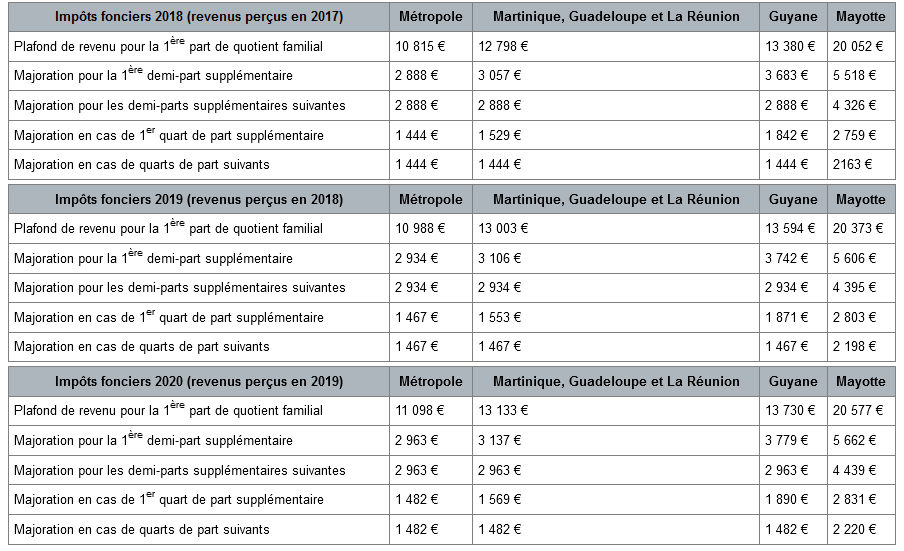

Le C du I du présent article modifie les trois grilles du taux neutre prévues à l'article 204 H du CGI et respectivement applicables aux contribuables domiciliés en métropole ( a du 1 du III de l'article 204 H), en Guadeloupe, à La Réunion et en Martinique ( b du 1 du III), ainsi qu'en Guyane et à Mayotte ( c du 1 du III). Les bornes des bases mensuelles de prélèvement de chacune de ces grilles sont ainsi revalorisées de 5,4 % .

Aux termes du II du présent article , les nouvelles grilles de taux par défaut entrent en vigueur le 1 er janvier 2023.

C. ... AINSI QUE L'INDEXATION DE DIFFÉRENTS SEUILS ET LIMITES ASSOCIÉS AU CALCUL DE L'IMPÔT

1. L'indexation des seuils relatifs au quotient familial

Le a du 2 du B du I du présent article modifie le 2 du I de l'article 197 du CGI afin de procéder , dans la même ampleur que pour le barème de l'impôt sur le revenu, à l'indexation du plafonnement de la réduction d'impôt résultant de l'application du quotient familial (+ 5,4 %).

Pour les contribuables concernés par le plafonnement, cette mesure tend à diminuer l'avantage résultant de l'application du quotient familial par rapport à l'impôt dû. Les montants correspondant au plafonnement de parts ou demi-parts supplémentaires accordées au titre de quatre situations particulières sont indexés dans les mêmes conditions ( b à e du 2 du B du I du présent article), tout comme le plafond de l'abattement accordé en cas de rattachement d'un enfant majeur marié ou chargé de famille (A du I du présent article).

Indexation des seuils relatifs au quotient familial

(en euros)

|

Objet de la limite ou du seuil |

Impôt sur le revenu 2018 (revenus 2017) |

Impôt sur le revenu 2019 (revenus 2018) |

Impôt sur le revenu 2020 (revenus 2019) |

Impôt sur le revenu 2021 (revenus 2020) |

Impôt sur le revenu 2022 (revenus 2021) |

Impôt sur le revenu 2023 (revenus 2022) |

|

Plafonnement de chaque demi-part de quotient familial

|

1 527 |

1 551 |

1 567 |

1 570 |

1 592 |

1 678 |

|

Plafonnement de la part entière de quotient familial

accordée au titre du premier enfant à charge des personnes vivant

seules et élevant seules leurs enfants

|

3 602 |

3 660 |

3 697 |

3 704 |

3 756 |

3 959 |

|

Plafonnement de la demi-part supplémentaire

accordée aux personnes célibataires, divorcées ou veuves

sans charge de famille et ayant élevé pendant au moins cinq ans

un enfant âgé de plus de 25 ans imposé distinctement

|

912 |

927 |

936 |

938 |

951 |

1 002 |

|

Réduction d'impôt accordée au titre de la demi-part supplémentaire accordée aux contribuables anciens combattants, invalides ou parents d'enfants majeurs âgés de moins de 26 ans et imposés distinctement (article 197 du CGI) |

1 523 |

1 547 |

1 562 |

1 565 |

1 587 |

1 673 |

|

Réduction d'impôt pour les contribuables veufs

ayant des enfants à charge

|

1 701 |

1 728 |

1 745 |

1 748 |

1 772 |

1 868 |

|

Montant de l'abattement accordé en cas de rattachement d'un enfant majeur âgé de moins de 21 ans (marié ou chargé de famille) ou de moins de 25 ans (poursuivant des études) (article 196 B du CGI) |

5 795 |

5 888 |

5 947 |

5 959 |

6 042 |

6 368 |

Source : commission des finances du Sénat (à partir de l'article 2 du présent projet de loi de finances)

2. L'indexation des autres limites et seuils associés au calcul de l'impôt sur le revenu

Pour de nombreux dispositifs, fiscaux ou non, une évolution automatique en fonction de la revalorisation du barème de l'impôt sur le revenu est prévue . 19 d'entre eux concernent le calcul de l'impôt sur le revenu 14 ( * ) , et cinq la fiscalité directe locale et cinq des domaines fiscaux autres. La revalorisation de 5,4 % appliquée aux seuils des tranches du barème de l'impôt sur le revenu s'applique donc également à l'ensemble de ces montants.

Liste des dispositifs dont les seuils, plafonds ou

abattements évoluent

en fonction de la revalorisation du

barème de l'IR

|

Dispositifs |

Référence |

|

Dans le domaine de l'impôt sur le revenu |

|

|

Seuils de chiffre d'affaires du régime micro-entreprise |

article 50-0 du CGI (1) |

|

Seuils de recettes (moyennes) des régimes d'imposition de l'exploitant agricole |

article 69 du CGI (VI) |

|

Seuil de recettes (moyennes) du régime réel d'imposition du groupement agricole d'exploitation en commun |

article 71 du CGI (1) |

|

Limite d'exonération des titres-restaurant |

article 81 du CGI (19°) |

|

Déduction forfaitaire des frais professionnels du revenu brut |

article 83 du CGI (3°) |

|

Seuil de recettes annuelles du régime de la déclaration contrôlée |

article 96 du CGI (I) |

|

Seuil de recettes annuelles du régime déclaratif spécial |

article 102 ter du CGI (1) |

|

Régime du micro entrepreneur |

article 151-0 du CGI |

|

Modalités d'imputation des déficits agricoles |

article 156 du CGI (1° du I) |

|

Déductibilité du revenu global d'une somme représentative des avantages en nature des personnes âgées de plus de 75 ans vivant sous le toit du contribuable |

article 156

du CGI

|

|

Abattement forfaitaire sur le revenu en faveur des personnes modestes invalides ou âgées de plus de 65 ans |

article 157 bis du CGI |

|

Abattement applicable aux pensions et retraites |

article 158 du CGI ( a du 5) |

|

Évaluation forfaitaire minimale du revenu imposable d'après certains éléments du train de vie |

article 168 du CGI (1) |

|

Retenue à la source sur les traitements, salaires, pensions et rentes viagères de source française servis à des personnes qui ne sont pas fiscalement domiciliées en France |

article 182 A du CGI |

|

Retenue à la surce sur les sommes de source française payées à des personnes qui ne sont pas fiscalement domiciliée en France en contrepartie de prestations artistiques |

article 182 A bis du CGI |

|

Application du taux minimum aux personnes qui ne sont pas fiscalement domiciliées en France |

article 197 A du CGI |

|

Réduction d'impôt accordée au titre de certains dons faits par les particuliers |

article 200 du CGI (1 ter ) |

|

Seuil de chiffre d'affaires pour le régime simplifié d'imposition en bénéfices industriels et commerciaux (BIC) |

article 302

septies

A

bis

|

|

Seuil d'exigibilité des acomptes provisionnels |

article 1664 du CGI (1) |

|

En matière de fiscalité directe locale |

|

|

Exonération de la taxe foncière sur les propriétés bâties (TFPB) en faveur des personnes âgées de plus de soixante-quinze ans, afférente à leur habitation principale |

article 1391 du CGI |

|

Dégrèvement d'office de 100 € de la TFPB afférente à l'habitation principale des redevables âgés de plus de 65 ans au 1 er janvier de l'année d'imposition |

article 1391 B du CGI |

|

Dégrèvement de la fraction de la cotisation de TFPB afférente à l'habitation principale supérieure à 50 % des revenus |

article 1391 B ter du CGI |

|

Exonération de taxe d'habitation (TH) afférente à l'habitation principale des titulaires de AAH, des contribuables âgés de plus de 60 ans ainsi que les veufs et veuves, de ceux atteints d'une infirmité ou d'une invalidité |

article 1411 du CGI (I) |

|

Plafonnement (contribuables ne relevant pas de l'article 1414) de la cotisation de TH pour la fraction de cotisation qui excède 3,44 % du RFR, diminué d'un abattement variable selon le nombre de parts de quotient familial |

article 1414 A du CGI (I) |

|

Autres domaines fiscaux |

|

|

Barème de la taxe sur les salaires (TS) |

article 231 du CGI (2 bis ) |

|

Seuil de chiffre d'affaires pour la franchise en base |

article 293 B du CGI (IV) |

|

Seuil de chiffre d'affaires pour le régime simplifié d'imposition en taxe sur la valeur ajoutée (TVA) |

article 302 septies A du CGI (II bis ) |

|

Exigibilité de la TS pour les associations |

article 1679 A du CGI |

|

Seuil de revenu imposable pour l'application d'une majoration de l'amende pour faits de flagrance fiscale |

article 1740 B du CGI |

Source : commission des finances du Sénat, d'après l'évaluation préalable du présent article

3. L'indexation de la décote

Le 3 du B du I du présent article modifie le a du 4 du I de l'article 197 du CGI tel qu'issu de l'article 2 de la loi de finances pour 2021 en procédant à la revalorisation de 5,4 % des seuils de la décote , parallèlement à l'indexation du barème de l'impôt sur le revenu. Cette revalorisation s'applique donc à la nouvelle méthode de calcul de la décote.

Formule de calcul de la décote

|

Pour un contribuable célibataire, veuf ou divorcé |

Pour un couple soumis à imposition commune |

|

|

Impôt sur le revenu 2023 (après indexation) |

I = IB - (833-0,4525*IB) |

I = IB - (1 378-0,4525*IB) |

Note de lecture : I correspond au montant dû de l'impôt après application de la décote et IB au montant de la cotisation d'impôt brut avant décote

Source : commission des finances du Sénat

III. LES MODIFICATIONS CONSIDÉRÉES COMME ADOPTÉES PAR L'ASSEMBLÉE NATIONALE EN APPLICATION DE L'ARTICLE 49, ALINÉA 3 DE LA CONSTITUTION

Cet article n'a pas été modifié par le texte sur lequel le Gouvernement a engagé sa responsabilité en application de l'article 49 alinéa 3 de la Constitution.

IV. LA POSITION DE LA COMMISSION DES FINANCES : DANS LE CONTEXTE INFLATIONNISTE ACTUEL, UN DISPOSITIF COÛTEUX MAIS NÉCESSAIRE POUR ASSURER L'ÉQUITÉ FISCALE

A. LE COÛT DE L'INDEXATION DU BARÈME SERA IMPORTANT, MAIS IL EST COMPENSÉ PAR LA PROGRESSION DU RENDEMENT DE L'IMPÔT SUR LE REVENU

L'indexation des tranches du barème de l'impôt sur les revenus et des seuils associés a pour objectif de neutraliser les effets de l'inflation sur le niveau d'imposition des contribuables . C'est une mesure qui a été adoptée tous les ans dans la loi de finances initiale depuis 1968, à l'exception de 2012 et 2013.

Le caractère exceptionnel de l'inflation en 2022 conduit à une forte augmentation du coût de la revalorisation du barème de l'impôt sur le revenu. Elle est évaluée à 6,2 milliards d'euros pour 2023, contre 1,5 milliard d'euros l'année précédente . Pour cette raison, le Gouvernement a présenté l'indexation comme l'une des mesures emblématiques du projet de loi de finances.

Le ministre de l'économie et des finances déclarait ainsi, lors de la présentation du projet de loi de finances à la commission des finances du Sénat le lundi 26 septembre : « Nous avons décidé de revaloriser le barème de l'impôt sur le revenu (IR) du montant de l'inflation, soit 5,4 %. Ce faisant, nous évitons à tous les contribuables soumis à cet impôt de payer davantage, même si leurs revenus augmentent. Le revenu disponible après impôt restera le même. Tel est l'objectif de notre politique économique : faire en sorte que le travail permette de vivre dignement. »

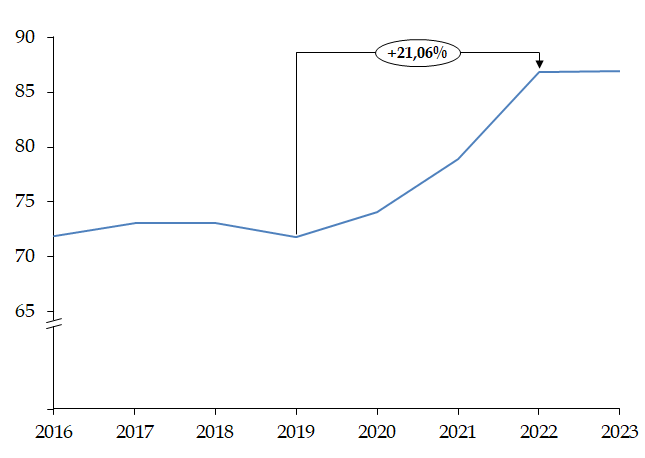

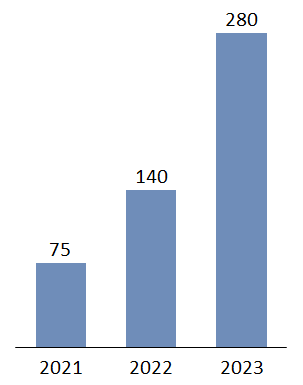

Le coût de la mesure doit cependant être mis en rapport avec l'évolution du rendement de l'impôt sur le revenu net. Les prévisions pour 2022 indiquent un rendement de 86,8 milliards d'euros, en forte augmentation depuis 2021, où il était de 78,8 milliards d'euros . Le rendement prévisionnel pour 2023 est de 86,9 milliards d'euros. Cette hausse s'inscrit dans une trajectoire ascendante du rendement de l'impôt sur le revenu net depuis 2019, comme le montre le graphique suivant.

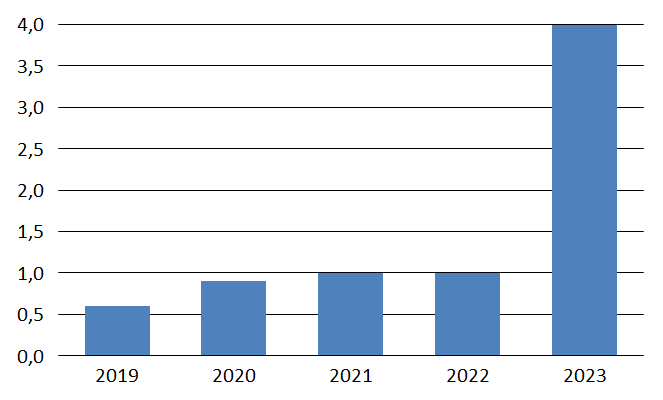

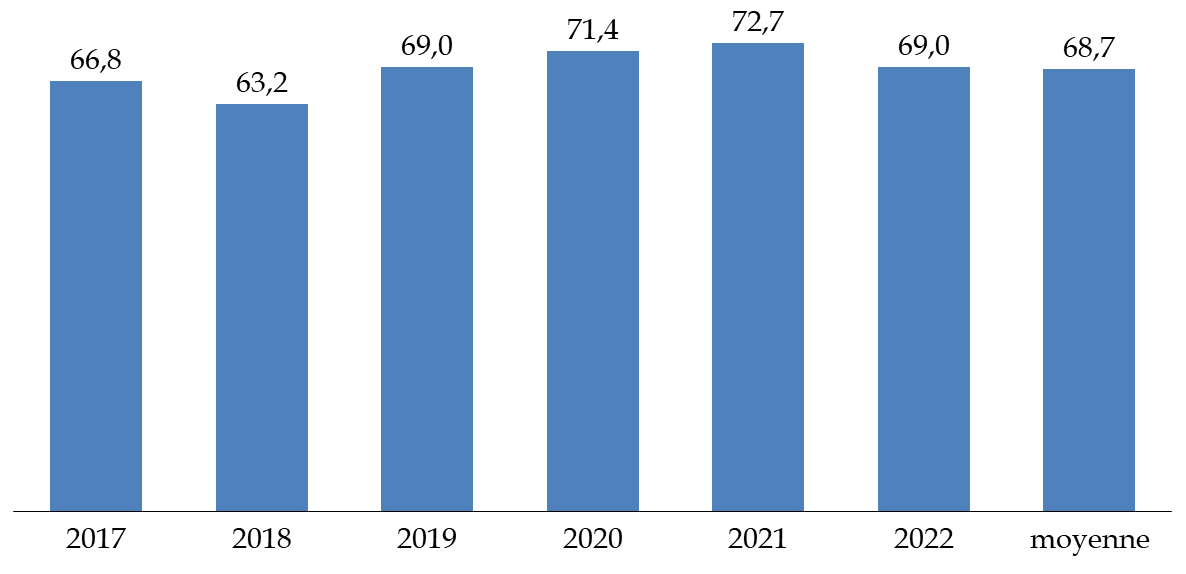

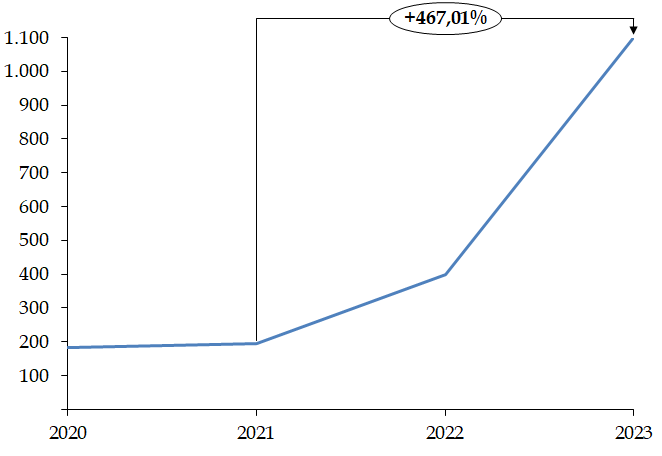

Évolution du rendement de l'impôt sur le revenu net depuis 2016

(en milliards d'euros)

Source : commission des finances

Note : rendement constaté jusqu'en 2021, et valeurs prévisionnelles pour 2022 et 2023.

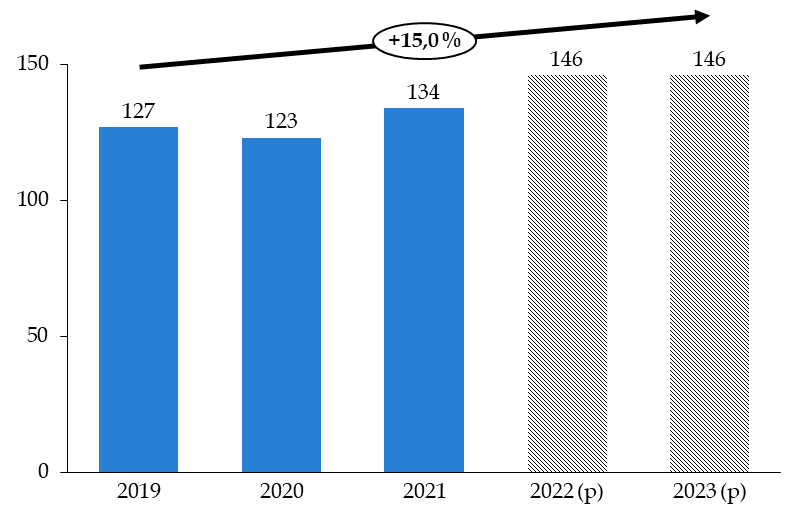

Comparaison entre l'inflation, le rendement de

l'impôt sur le revenu net,

et le coût de l'indexation à

l'inflation du barème de l'IR depuis 2016

|

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

2022 |

2023 |

|

|

Inflation de l'année N-1 |

0,1 % |

0,1 % |

1,6 % |

1,6 % |

1,0 % |

0,2 % |

1,4 % |

5,4 % |

|

Coût de l'indexation (en milliards d'euros) |

0,1 |

0,1 |

1,1 |

1,76 |

1,1 |

0,23 |

1,5 |

6,2 |

|

Rendement de l'IR (en milliards d'euros) |

71,8 |

73,0 |

73,0 |

71,7 |

74,0 |

78,8 |

86,8 |

86,9 |

Source : commission des finances à partir du Rapport économique, social et financier ainsi que du tome 1 des Voies et moyens annexés au présent projet de loi de finances

Note : les chiffres de l'inflation cités sont ceux de l'inflation hors tabac pour l'année en cours qui étaient retenus dans les documents budgétaires annexés au projet de loi de finances de chaque année. Ils peuvent donc légèrement différer de l'inflation constatée a posteriori.

Les prévisions de rendement de l'impôt sur le revenu pour 2022 sont supérieures de 4,4 milliards d'euros par rapport à la prévision inscrite en loi de finances initiale, et sont en hausse de 1,5 milliard d'euros par rapport à la prévision du premier projet de loi de finances rectificative pour 2022. Le prélèvement à la source a connu une évolution dynamique entre 2021 et 2022, qui devrait se poursuivre en 2023.

Évolution du rendement de l'impôt sur le revenu net entre 2021 et 2023

(en milliards d'euros)

|

Exécution 2021 |

Prévisions 2022 |

Prévisions 2023 |

|

|

Prélèvement à la source |

75,3 |

79,5 |

83,6 |

|

Hors prélèvement à la source |

24,5 |

27,5 |

26,1 |

|

Remboursements et dégrèvements Impôt sur le revenu |

- 21,1 |

- 20,1 |

- 22,9 |

|

Impôt sur le revenu net |

78,7 |

86,8 |

86,9 |

Source : commission des finances, d'après le tome 1 des Voies et moyens annexé au projet de loi de finances pour 2023

D'après les documents budgétaires, l'amélioration des prévisions s'explique par une moindre exécution observée sur les réductions d'impôts et le crédit d'impôt service à la personne, mais surtout par la dynamique des salaires. Le salaire moyen par tête a en effet progressé de 3,6 % en 2022, en raison notamment de l'inflation 15 ( * ) .

De plus, le prélèvement à la source au cours de l'année 2022 est basé sur le barème de l'impôt sur le revenu avant indexation par le présent article, c'est-à-dire le barème issu de l'article 2 de la loi n° 2021-1900 du 30 décembre 2021 de finances pour 2022.

Les contribuables dont le prélèvement à la source aurait été trop important par rapport au barème prévu au présent article seront compensés par un crédit d'impôt dans le courant de l'année 2023, selon le mécanisme du prélèvement à la source. Toutefois, il n'en reste pas moins que le prélèvement à la source représente une baisse de trésorerie significative pour les contribuables , en raison de l'inflation.

B. L'ABSENCE D'INDEXATION DU BARÈME DE L'IMPÔT SUR LE REVENU CONDUIRAIT À ALOURDIR ARTIFICIELLEMENT LA PRESSION FISCALE SUR LES MÉNAGES

Pour 2023, l'absence de revalorisation du barème conduirait à augmenter le montant d'impôt dû par les ménages dont les revenus ont augmenté sans même parfois suivre le rythme très soutenu de l'inflation, alors même que leur pouvoir d'achat réel n'a pas augmenté .

En effet, l'absence de revalorisation du barème de l'IR aboutit nécessairement à une hausse du poids des prélèvements obligatoires pesant sur les ménages .

L 'imposition d'une partie des revenus au titre d'une tranche supérieure à un taux plus élevé, ou l'assujettissement à l'impôt sur le revenu , à revenu réel inchangé, de certains foyers fiscaux jusqu'ici non imposable. Par exemple, une personne dont le revenu en 2022 était de 27 000 euros serait imposable sur la tranche à 30 % en cas d'absence de revalorisation du barème, tandis qu'il ne le serait pas avec la revalorisation prévue au présent article.

De plus, la perte du bénéfice de nombreux régimes dérogatoires en matière d'impôt sur le revenu ou de contributions sociales dont les seuils et limites de déclenchement sont chaque année indexés sur la limite supérieure de la première tranche du barème de l'impôt sur le revenu.

Enfin, tous les salaires n'augmentent pas au même rythme que l'inflation. Si l'indexation est automatique pour le SMIC, elle est liée à la négociation pour les autres salaires. Le rapport économique, social et financier annexé au présent projet de loi de finances indique que les salaires ont progressé en 2022 en décalage par rapport à l'inflation. L'absence de revalorisation du barème de l'impôt sur le revenu constituerait dès lors une double-peine pour les salariés qui n'auraient pas vu leurs salaires indexés sur l'inflation .

Pour toutes ces raisons, la décision de ne pas revaloriser le barème de l'impôt sur le revenu reviendrait à alourdir artificiellement la pression fiscale sur les ménages .

Un accroissement de l'impôt sur le aurait ainsi des conséquences importantes sur le pouvoir d'achat . Selon les dernières données disponibles, qui concernent les revenus de 2021, le nombre de foyers fiscaux de 38,9 millions, dont 19,1 millions sont imposés et 19,8 millions sont non imposés.

La progressivité de l'impôt sur le revenu est réelle. Les ménages se trouvant entre le 3 ème et le 7 ème déciles payent 34,7 % de l'impôt sur le revenu, ce qui représente 27,3 milliards d'euros, au regard du rendement de l'impôt sur le revenu net exécuté en 2021. Les ménages se trouvant dans le dernier décile payent 33,2 % de l'impôt sur le revenu, soit 26,1 milliards d'euros.

Répartition de l'impôt sur le revenu selon le décile de revenus en 2021

|

Décile |

Borne inférieure du revenu imposable (milliers d'euros) |

Borne supérieure du revenu imposable (milliers d'euros) |

Nombre de foyers fiscaux imposés (en milliers) |

Revenu imposable (millions d'euros) |

Impôt sur le revenu net (millions d'euros) |

||

|

1 |

0,0 |

2,4 |

60 |

1 |

0,1 % |

0,0 |

0,0 % |

|

2 |

2,4 |

9,1 |

108 |

24 |

2,3 % |

- 0,1 |

- 0,2 % |

|

3 |

9,1 |

13,1 |

96 |

44 |

4,2 % |

- 0,2 |

- 0,3 % |

|

4 |

13,1 |

16,4 |

213 |

58 |

5,6 % |

- 0,1 |

- 0,1 % |

|

5 |

16,4 |

19,6 |

1 987 |

70 |

6,7 % |

0,7 |

1,0 % |

|

6 |

19,6 |

23,9 |

2 309 |

84 |

8,1 % |

1,9 |

2,5 % |

|

7 |

23,9 |

30,2 |

2 318 |

105 |

10,1 % |

3,3 |

4,4 % |

|

8 |

30,2 |

38,6 |

2 885 |

133 |

12,7 % |

5,7 |

7,4 % |

|

9 |

38,6 |

54,1 |

3 393 |

177 |

17,0 % |

10,3 |

13,4 % |

|

10 |

54,1 |

3 753 |

346 |

33,2 % |

55,4 |

72,0 % |

|

|

Total |

17 122 |

1 042 |

100,0 % |

76,9 |

100,0 % |

||

Source : commission des finances, d'après le questionnaire du rapporteur général

Note : un montant (ou pourcentage) négatif d'impôt négatif signifie que le montant de restitutions à reverser par l'État est supérieur au montant d'impôt à payer par les redevables.

Cette mesure mérite donc d'être soutenue, en ce qu'elle est nécessaire pour assurer l'équité fiscale.

La présentation par le Gouvernement de la revalorisation du barème de l'IR comme une mesure forte du projet de loi de finances est néanmoins critiquable , même si le coût de la mesure est important. L'augmentation du coût de la revalorisation est parallèle à celle de la progression du rendement de l'impôt sur le revenu net, qui découle de la dynamique des salaires et de l'inflation. En conséquence, l'indexation du barème ne devrait pas être considéré comme une « mesure nouvelle », mais comme l'application du mécanisme classique d'évolution du barème de l'impôt sur le revenu .

Décision de la commission : la commission des finances propose d'adopter cet article sans modification.

ARTICLE 3

Aménagement de la procédure du prélèvement

à la source

de l'impôt sur le revenu

. Le présent article propose des aménagements à la procédure du prélèvement à la source de l'impôt sur le revenu, en prévoyant :

- d'une part d'abaisser de 10 % à 5 % l'écart minimum requis, entre le prélèvement estimé et le prélèvement à taux inchangé, pour moduler son taux de prélèvement à la source à la baisse ;

- d'autre part, que le prélèvement des traitements et salaires de source française versés par des débiteurs situés hors de France relève de la procédure de l'acompte acquitté par le contribuable, dès lors que les salariés ne sont pas à la charge d'un régime obligatoire français de sécurité sociale, et que le pays où se situe le débiteur a conclu avec la France une convention d'assistance administrative en vue de lutter contre la fraude et l'évasion fiscales ainsi qu'une convention d'assistance mutuelle en matière de recouvrement.

Les retours d'expérience de la mise en oeuvre du prélèvement à la source montrent que l'abaissement de l'écart minimum requis de 10 % à 5 % pour moduler son taux à la baisse n'augmenterait pas de façon significative les coûts de gestion du prélèvement à la source, tout en étant favorable au contribuable.

L'application de la procédure de l'acompte acquitté par le contribuable pour les salaires de source française versés par des débiteurs situés hors de France sous certaines conditions vise principalement à permettre de favoriser le télétravail des travailleurs transfrontaliers. En effet, dès lors que ces travailleurs effectuent une partie de leur activité à leur domicile en France, leurs revenus sont considérés comme de source française, et leurs employeurs doivent suivre la procédure de la retenue à la source, qui est une procédure plus contraignante que celle de l'acompte acquitté par le contribuable. S'adaptant aux nouvelles organisations du travail constaté au cours des dernières années, le dispositif proposé facilitera le recours au télétravail par ces employés frontaliers.

La commission propose d'adopter cet article sans modification.

I. LE DROIT EXISTANT : LA FACULTÉ DE MODULER SON TAUX DE PRÉLÈVEMENT À LA SOURCE À LA BAISSE EST ENCADRÉE, ET LES REVENUS DE SOURCE FRANÇAISE VERSÉS PAR UN DÉBITEUR SITUÉ HORS DE FRANCE RELÈVENT EN PRINCIPE DE LA PROCÉDURE DE LA RETENUE À LA SOURCE

A. LA FACULTÉ DE MODULER À LA BAISSE SON TAUX DE PRÉLÈVEMENT À LA SOURCE EST ENCADRÉE

Les règles applicables au prélèvement à la source sont définies aux articles 204 A à 204 H du code général des impôts.

Le I. de l'article 204 J du code général des impôts prévoit que le montant du prélèvement sur les revenus imposables à l'impôt sur le revenu peut être modulé à la hausse ou à la baisse sur demande du contribuable.

Le contribuable peut librement moduler à la hausse le taux de prélèvement 16 ( * ) . En revanche, le 1. du III. de l'article 204 du CGI prévoit que modulation à la baisse du prélèvement à la source n'est possible qu'à la condition qu'il existe un écart de plus de 10 % entre :

- le montant du prélèvement estimé par le contribuable au titre de sa situation et de ses revenus de l'année en cours ;

- le montant du prélèvement qu'il supporterait au cours de l'année en l'absence de modulation .

Deux exemples relatifs à la faculté pour

les contribuables

de moduler à la baisse leur taux de

prélèvement à la source

Exemple 1

Un contribuable estime que si son taux de prélèvement à la source était modulé à la baisse selon ses prévisions de revenus actualisées, il lui sera prélevé 1 500 euros durant l'année. S'il laisse inchangé son taux, le montant qui lui sera prélevé sera de 2 000 euros.

La différence entre ce qui lui sera

prélevé si son taux était modulé (1 500 euros)

et ce qui lui sera prélevé au cours de l'année à

taux inchangé (2 000 euros) est de

25 %. Comme

l'écart est supérieur à 10 %, le contribuable a le droit

de moduler à la baisse son taux de prélèvement à la

source.

Exemple 2

Un contribuable estime que si son taux de prélèvement à la source était modulé à la baisse selon ses prévisions de revenus, il lui sera prélevé 1 900 euros. Il apparaît qu'en laissant inchangé son taux, il lui sera prélevé 2 000 euros au cours de l'année. L'écart entre les deux montants est de 5 %, et il n'est donc pas autorisé à moduler à la baisse son taux de prélèvement à la source.

Le respect de la condition d'écart est vérifié par l'administration fiscale à partir des éléments déclarés par le contribuable . Lorsque l'administration n'en a pas connaissance, le contribuable doit déclarer sa situation et l'ensemble de ses revenus réalisés au titre de l'année précédente (2. du III. de l'article 204 J du CGI).

Pour la retenue à la source, le nouveau taux s'applique pour l'avenir, au plus tard le troisième mois qui suit la décision de modulation et jusqu'au 31 décembre de l'année en cours. La modulation n'est pas rétrospective. En revanche, pour la procédure de l'acompte, le montant du nouvel acompte est diminué du montant des versements déjà acquittés depuis le début de l'année.

B. LES REVENUS DE SOURCE FRANÇAISE VERSÉS PAR UN DÉBITEUR SITUÉ HORS DE FRANCE RELÈVENT DE LA PROCÉDURE DE LA RETENUE À LA SOURCE

1. Le prélèvement à la source peut prendre deux formes : une retenue à la source, ou un acompte acquitté par le contribuable

L'article 204 A prévoit deux procédures de prélèvement à la source :

- la première prend la forme d'une retenue à la source effectuée par le débiteur (en général l'employeur) lors du paiement des revenus. L'article 204 B du code général des impôts donne les revenus qui sont concernés par cette procédure ;

- la seconde prend la forme d'un acompte acquitté par le contribuable . Les revenus qui relèvent de cette procédure sont listés dans l'article 204 C du code général des impôts.

Les deux procédures du prélèvement à la source

La retenue à la source

La retenue à la source est effectuée par le débiteur au moment du paiement des revenus. Plus précisément, la personne tenue d'effectuer la retenue à la source est la personne qui procède au versement des revenus (article 1671 du code général des impôts). La retenue à la source est calculée en appliquant au montant imposable des revenus un taux transmis par l'administration fiscale.

L'article 87-0 A dispose que les personnes tenues d'effectuer la retenue à la source déclarent chaque mois à l'administration fiscale les informations relatives au montant prélevé sur le revenu. La retenue à la source est ensuite recouvrée et contrôlée selon les mêmes modalités que la taxe sur la valeur ajoutée (5. de l'article 1671 du code général des impôts).

L'acompte acquitté par le contribuable

L'acompte est calculé par l'administration fiscale dans les mêmes conditions que pour la retenue à la source. Il est versé mensuellement par le contribuable au plus tard le 15 de chaque mois. Le contribuable a la possibilité d'opter pour des versements trimestriels.

Aux termes de l'article 1680 A du CGI, les prélèvements sont opérés à l'initiative de l'administration fiscale sur un compte ouvert par le contribuable.

D'après l'article 204 B, donnent lieu à l'application de la retenue à la source « les revenus soumis à l'impôt sur le revenu suivant les règles applicables aux salaires, aux pensions ou aux rentes viagères à titre gratuit », à l'exception des revenus mentionnés à l'article 204 C.

Les revenus qui relèvent de la procédure d'un acompte acquitté par le contribuable sont énumérés à l'article 204 C :

- les revenus soumis à l'impôt sur le revenu dans les catégories des bénéfices industriels et commerciaux ;

- les bénéfices agricoles ;

- les bénéfices non commerciaux et des revenus fonciers ;

- les rentes viagères à titre onéreux ;

- les pensions alimentaires ;

- les traitements, remboursements forfaitaires de frais mentionnés à l'article 62 du code général des impôts ;

- les revenus mentionnés aux 1 bis 17 ( * ) , 1 ter 18 ( * ) et 1 quater 19 ( * ) de l'article 93 lorsqu'ils sont imposés suivant les règles prévues en matière de traitements et salaires ;

- lorsqu'ils sont versés par un débiteur établi hors de France, les revenus de source étrangère imposables en France suivant les règles applicables aux salaires, aux pensions ou aux rentes viagères.

2. La rémunération des salariés dont l'employeur est étranger, mais qui exercent une partie de leur activité en France, relève de la procédure de la retenue à la source

En droit existant, les traitements et salaires de source française , lorsqu'ils sont versés par un débiteur établi hors de France, relèvent de la procédure de l'article 204 B du CGI, c'est-à-dire de la retenue à la source effectuée par le débiteur .

Pour rappel, le dernier point de l'article 204 C s'applique aux revenus de source étrangère, et non pas aux revenus de source française .

L'article 164 B du code général des impôts, qui donne la liste des revenus considérés comme de source française au sens fiscal, vise en particulier l'ensemble des revenus tirés d'activités professionnelles (salariées ou non) dès lors qu'elles sont exercées en France .

Cette définition est large, puisqu'elle inclut les activités qui sont exercées de manière partielle en France. En effet, l'administration fiscale considère que, même si elle n'est pas permanente, il y a installation professionnelle en France dès lors que le contribuable dispose « d'un local aménagé en vue de l'exercice de sa profession, même si ce local n'est pas spécialement adapté à cette profession » 20 ( * ) . L'activité en télétravail à son domicile répond d'une manière générale à cette condition.

Ainsi, la rémunération d'un travailleur transfrontalier dont l'employeur est situé à l'étranger, et qui effectue une partie de son activité en télétravail à son domicile en France, entre dans la catégorie des revenus de source française. Par conséquent, dans ce cas c'est bien la procédure de l'acompte qui est applicable au titre du prélèvement à la source, pas celle de la retenue à la source .

Les employeurs situés à l'étranger sont alors tenus de déterminer mensuellement le montant du salaire de source française imposable en France, et de reverser la retenue à la source à l'administration fiscale française, selon les mêmes règles que pour les employeurs situés en France (article 87-0 A du code général des impôts).

À l'inverse, la rémunération d'un travailleur transfrontalier dont l'employeur est situé à l'étranger, et qui n'exerce aucun télétravail à son domicile, ni plus généralement aucune part de son activité en France, est considérée comme de source étrangère. La procédure de prélèvement appliquée est donc celle de l'acompte acquitté par le contribuable.

II. LE DISPOSITIF PROPOSÉ : UN ABAISSEMENT À 5 % DE L'ÉCART MINIMUM REQUIS POUR MODULER À LA BAISSE SON TAUX DE PRÉLÈVEMENT À LA SOURCE, ET L'APPLICATION DE LA PROCÉDURE DE L'ACOMPTE ACQUITTÉ PAR LE CONTRIBUABLE POUR LES REVENUS DE SOURCE FRANÇAISE VERSÉ PAR UN DÉBITEUR SITUÉ HORS DE FRANCE ISSUS D'ACTIVITÉS EXERCÉES EN TÉLÉTRAVAIL PAR DES EMPLOYÉS FRONTALIERS

A. UN ÉCART MINIMUM DE 5 % REQUIS POUR MODULER À LA BAISSE SON TAUX DE PRÉLÈVEMENT À LA SOURCE

Le 6° du II . du présent article remplace , dans l'article 204 J du code général des impôts (CGI), l'écart de revenus de 10 % par celui de 5 % pour rendre possible la modulation du taux de prélèvement à la source.

Pour reprendre l'exemple précédent pour lequel la modulation n'était jusqu'à présent pas possible, le contribuable qui constaterait un écart entre son prélèvement pour ses revenus estimés à 1 900 euros et son prélèvement à taux inchangé à 2 000 euros, aurait désormais le droit de moduler à la baisse son taux de prélèvement à la source . L'écart entre les deux montants est en effet de 5 %, soit le nouveau taux minimum requis.

B. LA PROCÉDURE DE L'ACOMPTE ACQUITTÉ PAR LE CONTRIBUABLE EST APPLIQUÉE POUR LES REVENUS DE SOURCE FRANÇAISE VERSÉS PAR UN DÉBITEUR SITUÉ HORS DE FRANCE SOUS CERTAINES CONDITIONS

L'article propose une réécriture de l'article 204 C du CGI relatif à la procédure de l'acompte applicable au titre du prélèvement à la source .

Si le I. et le 1° du II reprennent, pour l'essentiel, l'ensemble des revenus listés en droit existant, sans apporter aucune modification, le 2° du II ajoute une nouvelle catégorie à l'article 204 C, à savoir les traitements et salaires de source française imposables en France lorsqu'ils répondent à deux conditions cumulatives :

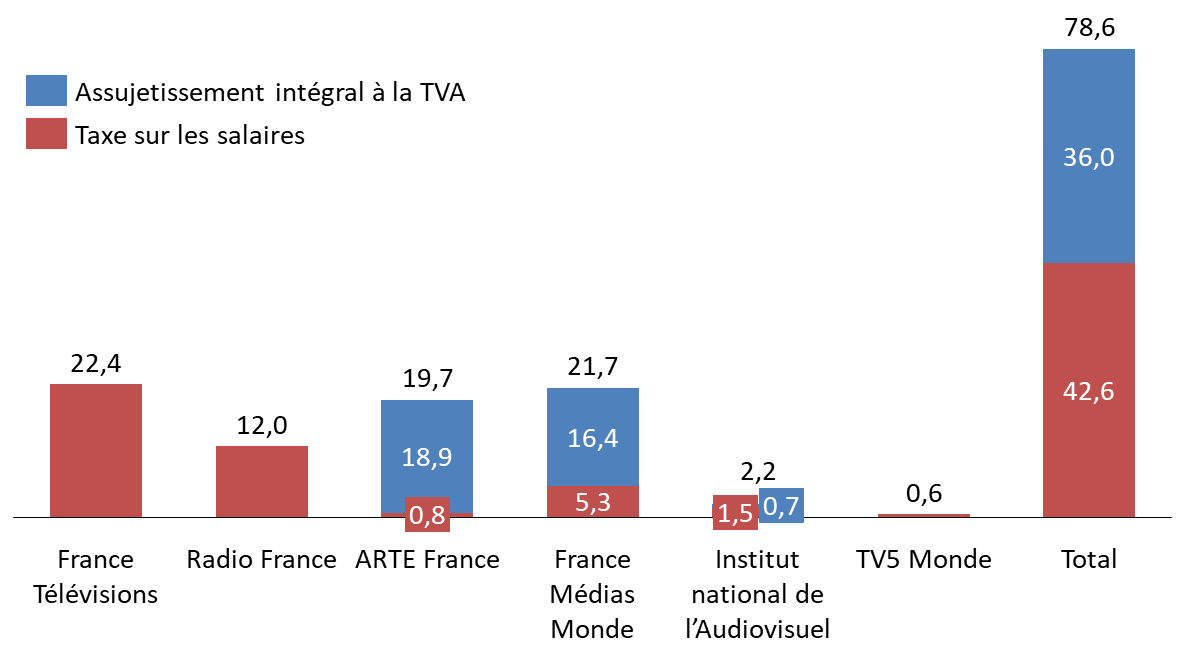

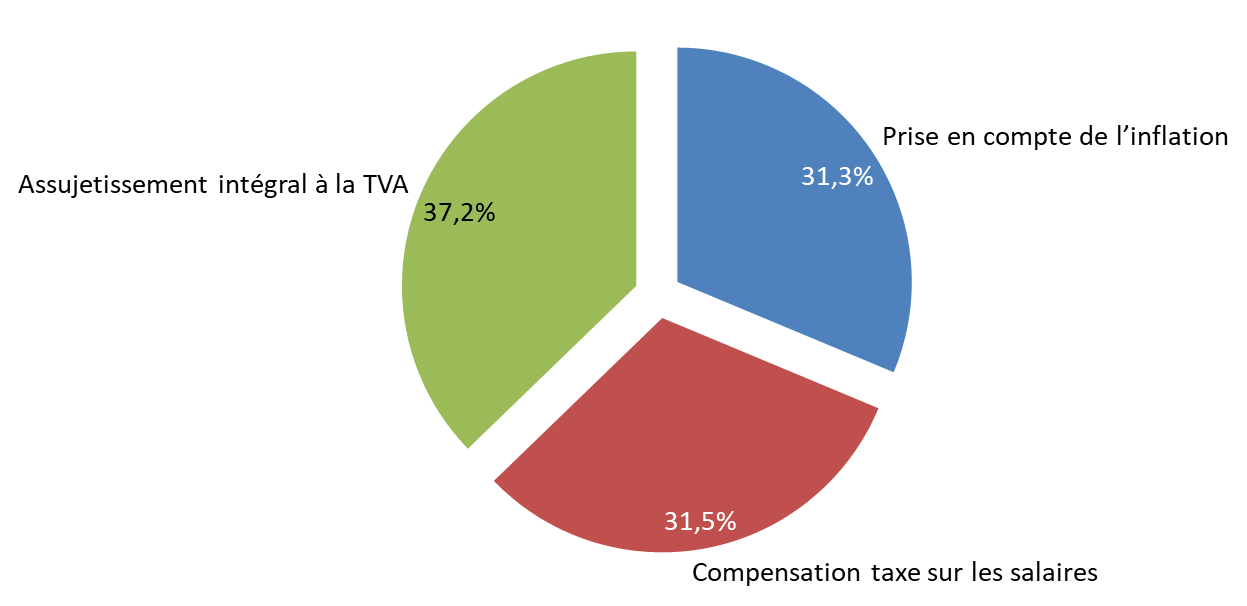

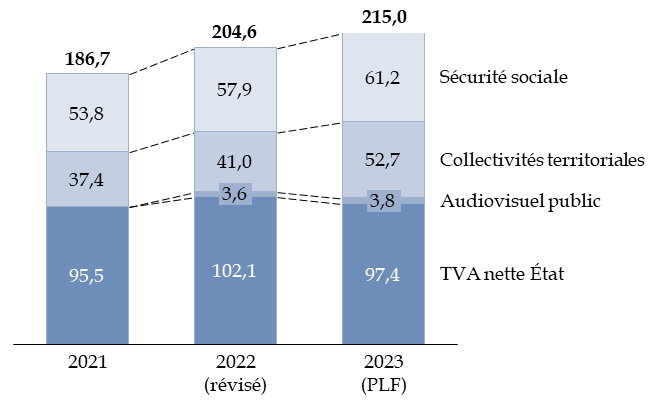

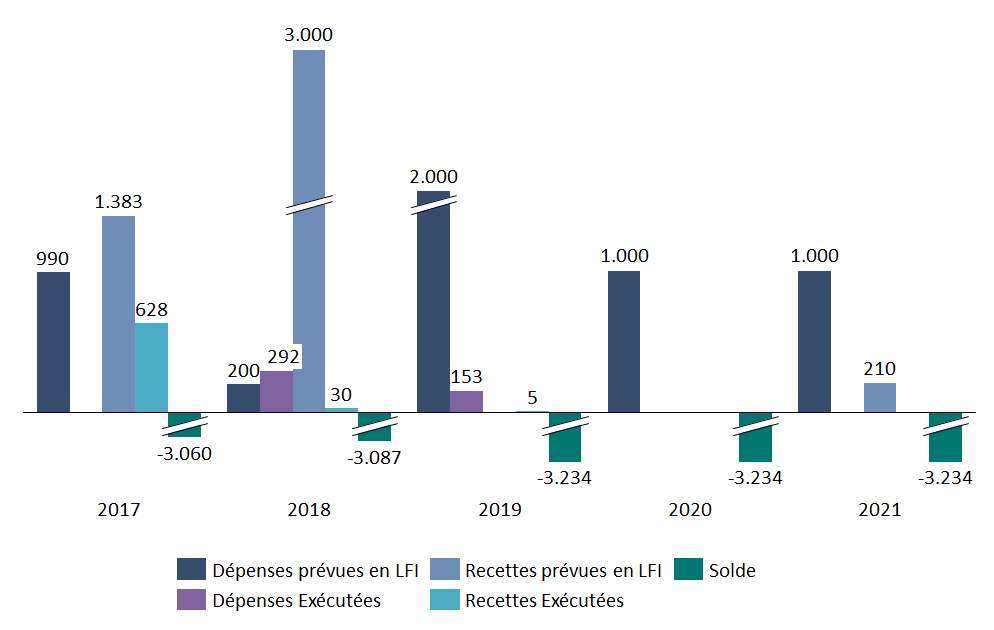

- les salariés ne doivent pas être à la charge, pour les périodes concernées, d'un régime obligatoire français de sécurité sociale 21 ( * ) ;