CHAPITRE PREMIER

LE CADRE

FINANCIER DE L'ENSEMBLE DES ADMINISTRATIONS

ARTICLE 2

Objectif à moyen terme (OMT) des administrations

publiques

. Le présent article prévoit de fixer l'objectif de moyen terme de solde structurel des administrations publiques à - 0,4 % du PIB potentiel. En parallèle, il propose une trajectoire d'évolution du solde structurel qui aboutit à un déficit structurel de - 2,8 % du PIB potentiel en 2027.

La commission a révisé la trajectoire de solde structurel proposée au présent article de sorte à tenir compte, d'une part, de la révision de l'estimation de solde pour l'année 2023 intervenue lors de l'examen du projet de loi de finances pour 2023 à l'Assemblée nationale et, d'autre part, de la détermination d'un objectif de maitrise des dépenses publiques plus ambitieux que celui proposé par le Gouvernement.

La commission a adopté le présent article ainsi modifié.

I. LE DROIT EXISTANT : L'OBLIGATION DE DÉTERMINER UN OBJECTIF DE MOYEN TERME DU SOLDE DES ADMINISTRATIONS PUBLIQUES ET UNE TRAJECTOIRE DE CONVERGENCE VERS CET OBJECTIF

Pour la transposition des obligations européennes

résultant du Pacte de stabilité et de croissance et du

Traité sur la stabilité, la coordination et la gouvernance (TSCG)

de 2012, l'article 1 A de la loi organique

du 1

er

août

2001 relative aux lois de finances

15

(

*

)

prévoit que

«

la loi de

programmation des finances publiques fixe l'objectif à moyen

terme

des administrations publiques »

et

«

détermine, en vue de [sa] réalisation (...) les

trajectoires des soldes structurels et effectifs annuels successifs

des comptes des administrations publiques ».

Aux termes des dispositions de l'article 3 du TSCG, l'objectif de moyen terme ne peut être inférieur :

- à - 1 % du PIB potentiel lorsque la dette publique n'excède pas 60 % du PIB ;

- à - 0,5 % du PIB potentiel lorsque la dette publique excède 60 % du PIB.

Lorsque l'objectif de moyen terme n'est pas atteint, les États doivent déterminer une trajectoire de solde structurel assurant une « convergence rapide » vers cet objectif.

À cet égard, il revient, d'après la lettre du traité, à la Commission européenne de proposer un calendrier de convergence tenant compte de la situation des finances publiques de l'État concerné.

II. LE DISPOSITIF PROPOSÉ : UN OBJECTIF DE MOYEN TERME DE - 0,4 % DU PIB POTENTIEL QUI NE SERAIT PAS ATTEINT EN 2027

Le présent article fixe l'objectif de moyen terme de solde structurel à - 0,4 % du PIB potentiel tel qu'il résulte du scénario macroéconomique présenté au rapport annexé.

Le présent article fixe par ailleurs la trajectoire d'évolution du solde structurel et prévoit l'atteinte, en 2027, d'un solde structurel équivalent à -- 2,8 % du PIB potentiel.

III. LES MODIFICATIONS APPORTÉES PAR L'ASSEMBLÉE NATIONALE : LE REJET DE L'ARTICLE

L'Assemblée nationale n'ayant pas adopté le projet de loi de programmation des finances publiques, elle n'a pas adopté cet article .

IV. LA POSITION DE LA COMMISSION DES FINANCES : LA PRISE EN COMPTE DES EFFETS DE LA RÉVISION DU SOLDE PAR L'ASSEMBLÉE NATIONALE EN 2023 ET LE SOUHAIT DE PROPOSER UNE TRAJECTOIRE DE RÉDUCTION DES DÉPENSES PLUS AMBITIEUSE

Ainsi que le rapporteur l'a développé dans l'exposé général, si l'objectif de moyen terme des administrations publiques proposé par le Gouvernement (- 0,4 %) du PIB est conforme aux obligations qui découlent du TSCG, la conformité de la trajectoire d'évolution du solde structurel à nos obligations européennes est plus discutable.

En effet, l'ajustement structurel proposé - c'est-à-dire la variation entre deux exercices du solde structurel - ne permet pas d'atteindre l'objectif de moyen terme (qui est de - 0,4 % du PIB potentiel) à l'issue de la période de programmation puisque le solde structurel s'établirait, en 2027, à - 2,8 % du PIB potentiel.

Si l'ajustement structurel proposé pendant la période de programmation (environ 0,3 point de PIB potentiel par an) était poursuivi après 2027, il faudrait attendre l'année 2035 avant que la France n'atteigne son objectif de moyen terme.

Certes, il appartiendra à la Commission européenne d'indiquer, le cas échéant, si la situation des finances publiques et de l'économie française justifie de lisser dans le temps la trajectoire d'atteinte de l'objectif de moyen terme.

Pour autant, il n'est pas certain qu'une durée de 12 années puisse être regardée comme une « convergence rapide » au sens du TSCG vers l'objectif de moyen terme de solde structurel.

Il apparait donc nécessaire de proposer une trajectoire qui s'inscrive davantage dans l'esprit de nos engagements européens.

Atteindre l'objectif de moyen terme dès 2027 ne parait, toutefois, ni pertinent au regard des risques macroéconomiques que poserait une contraction aussi rapide de la dépense publique (environ - 0,9 point de PIB potentiel par an à scénario de recettes constantes) ni nécessaire compte tenu de la suspension temporaire depuis 2020 des obligations quantitatives au niveau communautaire en matière de solde public , d'une part, et des flexibilités que la situation d'après-crise des finances publiques imposent nécessairement, d'autre part.

Comme cela a été développé dans l'exposé général, la trajectoire d'évolution des dépenses publiques proposées par le Gouvernement n'est pas assez ambitieuse et singularise négativement la France par rapport à ses partenaires européens.

Ainsi,

le rapporteur propose de réviser la

trajectoire proposé par le Gouvernement

en introduisant le

principe d'une diminution en volume des dépenses primaires hors mesures

de crise des administrations centrales

de 0,5 % par an entre 2022 et

2027.

Cette nouvelle trajectoire, plus ambitieuse, implique par construction une amélioration du solde structurel bien plus rapide que celle que propose le Gouvernement . En conséquence, la commission a adopté un amendement du rapporteur COM-94 tendant à réviser la trajectoire de solde structurel proposé à l'article 2 en tenant compte de deux éléments :

- d'une part, de la révision de l'estimation du solde public pour l'année 2023 (passant de - 5 % du PIB à - 4,7 % du PIB) lors du dépôt à l'Assemblée nationale du texte de la première partie du projet de loi de finances pour 2023 sur lequel le Gouvernement engage sa responsabilité aux termes de l'article 49 alinéa 3 de la Constitution ;

- d'autre part, de l'effet sur l'évolution du solde public de la trajectoire d'économies en dépense que le rapporteur propose à l'article 3 du projet de loi de programmation des finances publiques (amendement COM-95 ).

Ainsi modifié, la trajectoire d'évolution du solde structurel prévoirait un ajustement structurel de l'ordre de 0,6 point en moyenne sur la période 2023-2027. Dans ce contexte, l'objectif de moyen terme serait atteint en 2030 et non en 2035 comme la trajectoire du Gouvernement le sous-tend.

Évolution du solde structurel (en tenant compte

de la révision du solde public pour l'année 2023 intervenue lors

de l'examen du PLF

pour 2023 à l'Assemblée

nationale)

(en point de PIB potentiel)

|

2022 |

2023 |

2024 |

2025 |

2026 |

2027 |

|

|

Solde structurel (projet du Gouvernement) |

-4,3 |

-3,7 |

-3,7 |

-3,4 |

-3,1 |

-2,8 |

|

Ajustement structurel |

0,6 |

0,0 |

0,3 |

0,3 |

0,3 |

|

|

Solde structurel (proposition du rapporteur) |

-4,3 |

-3,6 |

-3,6 |

-2,5 |

-2,2 |

-1,7 |

|

Ajustement structurel |

0,7 |

0,0 |

1,1 |

0,4 |

0,4 |

Source : calculs de la commission des finances d'après les documents budgétaires

Décision de la commission : la commission des finances a adopté cet article ainsi modifié.

ARTICLE 3

Décomposition de la trajectoire de solde effectif entre

sa composante structurelle, sa composante conjoncturelle

et les mesures

ponctuelles et temporaires

. Le présent article présente la trajectoire du solde, des dépenses, des prélèvements obligatoires et d'endettement des administrations publiques. En parallèle, il fixe une trajectoire en euros courants et en volume d'évolution des dépenses de chacun des secteurs d'administrations publiques.

La trajectoire présentée par le Gouvernement ne permet pas de différencier les dépenses ordinaires de celles engagées pour répondre aux conséquences des crises sanitaire, économique et énergétique - qui sont par définition temporaires.

Ce faisant, l'objectif de maîtrise des dépenses publiques qu'affiche le Gouvernement (- 0,2 % par an en moyenne et en volume entre 2022 et 2027) est artificiellement élevé. En effet, retraitées de l'ensemble des mesures de crises, la dépense publique progresserait, en réalité, de 0,6 % en volume par an sur la même période.

En tout état de cause, la trajectoire proposée par le Gouvernement n'est pas assez ambitieuse et conduirait le déficit à revenir seulement au niveau de 3 % du PIB en 2027.

Pour cette raison, la commission des finances a adopté un nouvel objectif d'évolution des dépenses publiques qui prévoit une diminution de 0,5 % en volume des dépenses ordinaires des administrations centrales, hors domaine régalien. Cette trajectoire permettra d'atteindre 3 % de déficit dès 2025 et de présenter un déficit équivalent à 1,7 % du PIB en 2027.

En outre, la commission des finances a souhaité renforcer la lisibilité de l'information donnée au citoyen en indiquant explicitement le montant attendu des dépenses ordinaires - c'est-à-dire hors charge de la dette et mesures engagées pour répondre aux crises - ainsi que le taux d'évolution en volume de ces dépenses.

La commission a adopté cet article ainsi modifié.

I. LE DROIT EXISTANT : UNE PRÉSENTATION DE L'OBJECTIF D'ÉVOLUTION DES DÉPENSES ET DU SOLDE PUBLICS

Aux termes des dispositions des articles 1 A et 1 B de la loi organique du 1 er août 2021 relative aux lois de finances, la loi de programmation des finances publiques doit présenter :

- les calculs permettant le passage des soldes structurels aux soldes effectifs pour chaque année de la période de programmation ;

- la décomposition des soldes effectifs annuels par sous-secteurs d'administrations publiques ;

- un objectif annuel d'évolution en volume et de montant en valeur des dépenses des administrations publiques déclinés par sous-secteurs ;

- une prévision d'évolution en volume et une prévision en valeur du montant des dépenses des administrations publiques considérées comme des dépenses d'investissement.

II. LE DISPOSITIF PROPOSÉ : UN TABLEAU PRÉSENTANT UN OBJECTIF D'ÉVOLUTION DES DÉPENSES ET DU SOLDE PUBLICS

Conformément aux dispositions organiques, le présent article présente un tableau récapitulant les prévisions d'évolution des dépenses publiques, des prélèvements obligatoires ainsi que du solde et de l'endettement public.

L'exposé général procède à une analyse détaillée de ces objectifs à laquelle le lecteur est invité à se référer.

Décomposition du solde public par composante et trajectoire de l'endettement public proposé par le Gouvernement (avant prise en compte des effets des votes intervenus à l'Assemblée nationale lors de l'examen du PLF pour 2023)

|

(En points de produit intérieur brut sauf mention contraire) |

|||||||

|

Ensemble des administrations publiques |

|||||||

|

2022 |

2023 |

2024 |

2025 |

2026 |

2027 |

||

|

Solde structurel (1) (en points de PIB potentiel) |

- 4,2 |

- 4,0 |

- 3,7 |

- 3,4 |

- 3,1 |

- 2,8 |

|

|

Solde conjoncturel (2) |

- 0,6 |

- 0,8 |

- 0,7 |

- 0,5 |

- 0,3 |

0,0 |

|

|

Solde des mesures ponctuelles et temporaires (3) (en points de PIB potentiel) |

- 0,1 |

- 0,2 |

- 0,1 |

- 0,1 |

0,0 |

0,0 |

|

|

Solde effectif (1+2+3) |

- 5,0 |

- 5,0 |

- 4,5 |

- 4,0 |

- 3,4 |

- 2,9 |

|

|

Dépense publique |

57,6 |

56,6 |

55,6 |

55,0 |

54,3 |

53,8 |

|

|

Dépense publique (en Md€) |

1 522 |

1 564 |

1 600 |

1 637 |

1 669 |

1 709 |

|

|

Évolution de la dépense publique en volume ( %) *. |

- 1,1 |

- 1,5 |

- 0,6 |

0,3 |

0,2 |

0,6 |

|

|

Agrégat des dépenses d'investissement** (en Md€). |

- |

25 |

28 |

31 |

33 |

35 |

|

|

Évolution de l'agrégat de dépenses d'investissement en volume (%) |

- |

- |

7 |

9 |

6 |

2 |

|

|

Taux de prélèvements obligatoires |

45,2 |

44,7 |

44,2 |

44,3 |

44,3 |

44,3 |

|

|

Dette au sens de Maastricht |

111,5 |

111,2 |

111,3 |

111,7 |

111,6 |

110,9 |

|

|

État et organismes divers d'administration centrale |

|||||||

|

Solde effectif |

- 5,4 |

- 5,6 |

- 5,2 |

- 4,7 |

- 4,5 |

- 4,3 |

|

|

Dépense publique (en Md€) |

629 |

636 |

637 |

643 |

655 |

675 |

|

|

Évolution de la dépense publique en volume (%)*. |

0,0 |

- 2,6 |

- 2,5 |

- 1,1 |

0,4 |

1,6 |

|

|

Administrations publiques locales |

|||||||

|

Solde effectif |

0,0 |

- 0,1 |

- 0,1 |

0,0 |

0,2 |

0,5 |

|

|

Dépense publique (en Md€) |

295 |

305 |

314 |

322 |

323 |

326 |

|

|

Évolution de la dépense publique en volume (%)*. |

0,1 |

- 0,6 |

0,1 |

0,4 |

- 1,3 |

- 1,1 |

|

|

Administrations de sécurité sociale |

|||||||

|

Solde effectif |

0,5 |

0,8 |

0,8 |

0,7 |

0,8 |

1,0 |

|

|

Dépense publique (en Md€) |

700 |

721 |

747 |

772 |

792 |

811 |

|

|

Évolution de la dépense publique en volume ( %)*. |

- 2,6 |

- 1,0 |

0,5 |

1,2 |

0,7 |

0,6 |

|

|

* Hors crédit d'impôt, hors transferts, à champ constant ** Dépenses considérées comme des dépenses d'investissement au sens du dernier alinéa de l'article 1 A et du deuxième alinéa de l'article 1 E de la loi organique n° 2001-692 du 1 er août 2001 relative aux lois de finances |

|||||||

Source : article 3 du projet de loi de programmation des finances publiques

III. LES MODIFICATIONS APPORTÉES PAR L'ASSEMBLÉE NATIONALE : LE REJET DE L'ARTICLE

L'Assemblée nationale n'ayant pas adopté le projet de loi de programmation des finances publiques, elle n'a pas adopté cet article .

IV. LA POSITION DE LA COMMISSION DES FINANCES : UNE TRAJECTOIRE EN TROMPE-L'oeIL ET QUI MANQUE D'AMBITION

Comme le rapporteur l'a détaillé dans son exposé général, la trajectoire d'évolution des dépenses publiques proposée par le Gouvernement présente trois caractéristiques :

- elle affiche un effort de maîtrise des dépenses artificiellement élevé (- 0,2 % sur la période 2022-2023) puisque les mesures engagées pour faire face à la crise sanitaire, économique et énergétique - qui sont pourtant temporaires et exceptionnelles - ne sont pas retraitées de sorte à permettre d'évaluer l'évolution de la dépense « ordinaire » ;

- elle implique un effort réparti de façon tout à fait inéquitable puisqu'une fois retraitée des dépenses exceptionnelles liées aux crises, la trajectoire ne prévoit une contraction des dépenses des administrations en volume ou par rapport à un tendanciel d'évolution moyen que pour les seules administrations sociales et locales ;

- elle est peu ambitieuse puisqu'elle ne permettrait de faire revenir le niveau du déficit public qu'à compter de 2027 quand la plupart de nos partenaires européens y seront parvenus dès 2025.

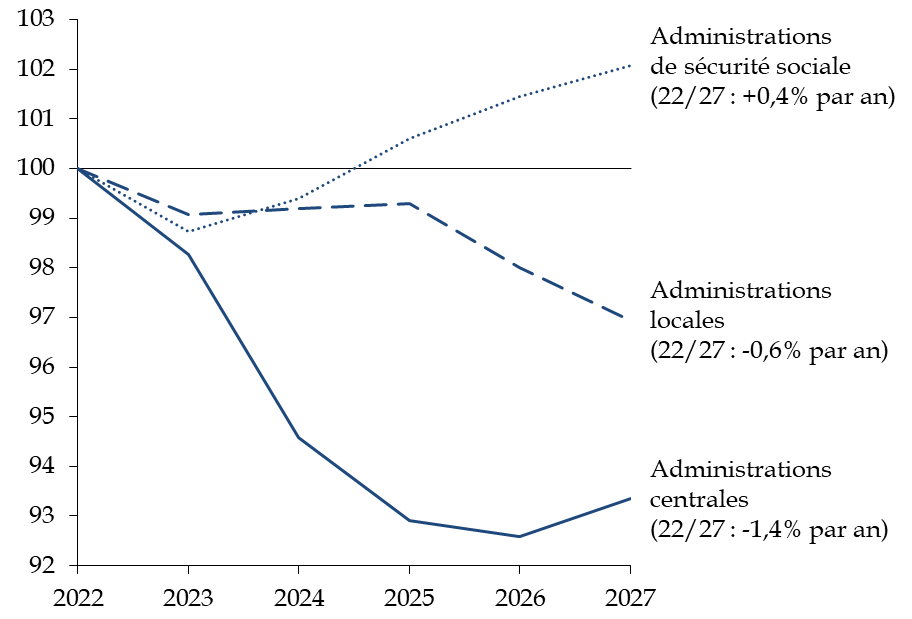

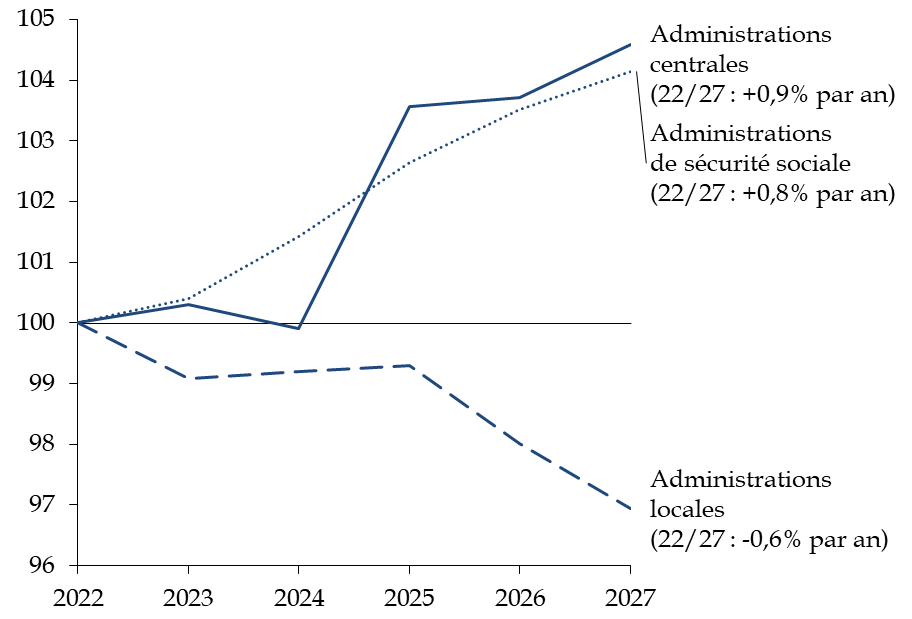

|

Évolution en volume des dépenses hors charge de la dette (base 100 en 2022) |

|

|

Avant retraitement des dépenses de crises |

Après retraitement des dépenses de crises |

|

Source : calculs de la commission des finances à partir des documents budgétaires et des réponses au questionnaire du rapporteur |

|

Dans ce contexte, le rapporteur a proposé à la commission de réviser l'objectif d'évolution des dépenses publiques au cours de la période 2022-2027. La trajectoire qu'il propose poursuivrait trois objectifs :

- prévoir une contribution à la maîtrise des dépenses aux administrations centrales à la hauteur de celle demandée aux administrations locales ;

- tout en sanctuarisant la progression des dépenses sociales et des dépenses régaliennes ;

- et en permettant de réduire plus rapidement le déficit public afin qu'il soit inférieur à 3 % du PIB dès 2025.

En pratique, la trajectoire proposée consiste à prévoir une diminution des dépenses des administrations centrales hors charge de la dette et hors mesures liées aux crises égale à celle demandée aux administrations locales, soit - 0,5 % par an en volume , ce qui correspond à l'effort annuel moyen demandé par le Gouvernement aux administrations locales.

Conséquemment, la commission a adopté l'amendement COM-95 du rapporteur qui modifie le tableau présenté à l'article 3 afin :

- de modifier la trajectoire d'évolution des dépenses publiques au regard des objectifs arrêtés ;

- de faire mention, pour chaque année, du montant des dépenses publiques ordinaires , c'est-à-dire retraitées de la charge de la dette et des mesures en dépenses engagées pour répondre aux crises ;

- de faire mention, pour chaque année, du taux d'évolution en volume des dépenses ordinaires .

Présentation de la trajectoire de solde des administrations résultant de l'amendement COM-95 du rapporteur (en tenant compte de la première partie du PLF pour 2023 tel qu'adoptée par l'Assemblée nationale)

|

(En points de produit intérieur brut sauf mention contraire) |

||||||

|

Ensemble des administrations publiques |

||||||

|

2022 |

2023 |

2024 |

2025 |

2026 |

2027 |

|

|

Solde structurel (1) (en points de PIB potentiel) |

- 4,3 |

- 3,6 |

- 3,6 |

- 2,5 |

- 2,2 |

- 1,7 |

|

Solde conjoncturel (2) |

- 0,6 |

- 0,8 |

- 0,7 |

- 0,5 |

- 0,3 |

0,0 |

|

Solde des mesures ponctuelles et temporaires (3) (en points de PIB potentiel) |

- 0,1 |

- 0,2 |

- 0,1 |

- 0,1 |

0 |

0 |

|

Solde effectif (1+2+3) |

- 5,0 |

- 4,6 |

- 4,4 |

- 3,0 |

- 2,4 |

- 1,7 |

|

Dépense publique |

57,6 |

56,5 |

55,5 |

54,1 |

53,3 |

52,6 |

|

Dépense publique (en Md€) |

1 522 |

1 561 |

1 595 |

1 609 |

1 640 |

1 674 |

|

Évolution de la dépense publique en volume (%) *. |

- 1,2 |

- 1,6 |

- 0,8 |

- 1,2 |

0,2 |

0,3 |

|

Dépense publique hors charge de la dette et hors coût des mesures engagées pour répondre à la crise sanitaire, économique et énergétique (en Md€) |

1 407 |

1 467 |

1 513 |

1 550 |

1 579 |

1 608 |

|

Évolution de la dépense publique hors charge de la dette et hors coût des mesures engagées pour répondre à la crise sanitaire, économique et énergétique en volume (%)* |

- 0,4 |

0,0 |

0,2 |

0,3 |

0,1 |

0,0 |

|

Agrégat des dépenses d'investissement** (en Md€). |

- |

25 |

28 |

31 |

33 |

35 |

|

Évolution de l'agrégat de dépenses d'investissement en volume (%) |

- |

- |

7 |

9 |

6 |

2 |

|

Taux de prélèvements obligatoires |

45,2 |

44,7 |

44,2 |

44,3 |

44,3 |

44,3 |

|

Dette au sens de Maastricht |

111,5 |

110,8 |

111,0 |

110,5 |

109,5 |

107,9 |

|

État et organismes divers d'administration centrale |

||||||

|

Solde effectif |

- 5,4 |

- 5,5 |

- 5,0 |

- 3,8 |

- 3,6 |

- 3,1 |

|

Dépense publique (en Md€) |

629 |

632 |

633 |

618 |

626 |

638 |

|

Évolution de la dépense publique en volume (%)*. |

0,0 |

- 3,6 |

- 2,8 |

- 4,4 |

- 0,4 |

0,2 |

|

Dépense publique hors charge de la dette et hors coût des mesures engagées pour répondre à la crise sanitaire, économique et énergétique (en Md€) |

531 |

547 |

557 |

565 |

571 |

578 |

|

Évolution de la dépense publique hors charge de la dette et hors coût des mesures engagées pour répondre à la crise sanitaire, économique et énergétique en volume (%)* |

- 1,1 |

- 0,5 |

- 0,5 |

- 0,5 |

- 0,5 |

- 0,5 |

|

Administrations publiques locales |

||||||

|

Solde effectif |

0,0 |

- 0,1 |

- 0,1 |

0,1 |

0,2 |

0,4 |

|

Dépense publique (en Md€) |

295 |

306 |

313 |

319 |

323 |

328 |

|

Évolution de la dépense publique en volume (%)*. |

0,0 |

- 0,5 |

- 0,7 |

- 0,2 |

- 0,6 |

- 0,2 |

|

Dépense publique hors charge de la dette et hors coût des mesures engagées pour répondre à la crise sanitaire, économique et énergétique (en Md€) |

294 |

304 |

311 |

316 |

320 |

325 |

|

Évolution de la dépense publique hors charge de la dette et hors coût des mesures engagées pour répondre à la crise sanitaire, économique et énergétique en volume (%)* |

0,1 |

- 0,5 |

- 0,5 |

- 0,5 |

- 0,5 |

- 0,5 |

|

Administrations de sécurité sociale |

||||||

|

Solde effectif |

0,5 |

0,8 |

0,8 |

0,7 |

0,8 |

1,0 |

|

Dépense publique (en Md€) |

700 |

721 |

747 |

772 |

792 |

811 |

|

Évolution de la dépense publique en volume (%)*. |

- 2,8 |

- 1,0 |

0,5 |

1,2 |

0,7 |

0,6 |

|

Dépense publique hors charge de la dette et hors coût des mesures engagées pour répondre à la crise sanitaire, économique et énergétique (en Md€) |

659 |

684 |

704 |

726 |

740 |

753 |

|

Évolution de la dépense publique hors charge de la dette et hors coût des mesures engagées pour répondre à la crise sanitaire, économique et énergétique en volume (%)* |

-0,2 |

0,4 |

1,0 |

1,2 |

0,8 |

0,6 |

|

* Hors crédit d'impôt, hors transferts, à champ constant |

||||||

|

** Dépenses considérées comme des dépenses d'investissement au sens du dernier alinéa de l'article 1 A et du deuxième alinéa de l'article 1 E de la loi organique n° 2001-692 du 1 er août 2001 relative aux lois de finances |

||||||

Décision de la commission : la commission des finances a adopté cet article ainsi modifié.

ARTICLE 4

Trajectoire d'effort structurel

. Le présent article prévoit la trajectoire de l'effort structurel des administrations publiques qui permet de mesurer la part, dans la variation du solde structurel qui s'explique par les décisions prises par les pouvoirs publics (en dépenses ou en recettes.

Cette trajectoire découle directement des hypothèses macroéconomiques et de finances publiques du Gouvernement. Dans la mesure où la commission des finances a révisé la trajectoire des dépenses publiques proposée à l'article 3, il est nécessaire d'en tirer les conséquences sur celle relative à l'effort structurel.

Tel est l'objet de l'amendement adopté par la commission sur cet article.

La commission a adopté cet article ainsi modifié.

I. LE DROIT EXISTANT : L'OBLIGATION ORGANIQUE DE DÉFINIR L'EFFORT STRUCTUREL RÉALISÉ PAR LES ADMINISTRATIONS PUBLIQUES

L'article 1 A de la loi organique du 1 er août 2001 relative aux lois de finances 16 ( * ) prévoit que la loi de programmation des finances publiques détermine « l'effort structurel au titre de chacun des exercices de la période de programmation ».

Pour mémoire la variation du solde structurel d'une année sur l'autre - que l'on nomme « ajustement structurel » - peut être décomposée en deux éléments :

- une composante discrétionnaire - l'effort structurel - mesurant la part de la variation expliquée par les décisions des pouvoirs publics en recettes ou en dépenses ;

- une composante non-discrétionnaire représentant l'effet de l'évolution des recettes hors prélèvements obligatoires et de la variation de l'élasticité des prélèvements obligatoires.

L'effort structurel se décompose également en deux éléments :

- l'effort en dépense qui mesure le différentiel entre le taux d'évolution des dépenses publiques en volume et le taux de croissance potentielle du PIB ;

- l'effort en recettes qui représente l'incidence des mesures nouvelles sur les prélèvements obligatoires.

II. LE DISPOSITIF PROPOSÉ : LA PRÉSENTATION DE L'EFFORT STRUCTUREL DÉCOULANT DES HYPOTHÈSES DU GOUVERNEMENT AU PLAN MACROÉCONOMIQUE ET DE SON SCÉNARIO DE FINANCES PUBLIQUES

Compte tenu du scénario de croissance potentielle ainsi que de la trajectoire de finances publiques retenus par le Gouvernement, le présent article présente la décomposition de l'effort structurel pour chacune des années entre 2022 et 2027.

Décomposition de l'effort structurel proposé par le Gouvernement

|

(En points de produit intérieur brut potentiel) |

||||||

|

2022 |

2023 |

2024 |

2025 |

2026 |

2027 |

|

|

Effort structurel |

- 0,2 |

1,3 |

0,3 |

0,4 |

0,5 |

0,3 |

|

Dont : Contribution des mesures nouvelles en prélèvements obligatoires |

- 0,3 |

0 |

- 0,5 |

- 0,1 |

0 |

0 |

|

Effort en dépense (y compris crédits d'impôt) |

0,1 |

1,3 |

0,8 |

0,5 |

0,5 |

0,3 |

Source : article 4 du projet de loi de programmation des finances publiques

III. LES MODIFICATIONS APPORTÉES PAR L'ASSEMBLÉE NATIONALE : LE REJET DE L'ARTICLE

L'Assemblée nationale n'ayant pas adopté le projet de loi de programmation des finances publiques, elle n'a pas adopté cet article .

IV. LA POSITION DE LA COMMISSION DES FINANCES : UNE RÉVISION DE L'EFFORT EN DÉPENSE QUI TIENT COMPTE DE LA NOUVELLE TRAJECTOIRE DE DÉPENSES PUBLIQUES ADOPTÉE PAR LA COMMISSION DES FINANCES

Dans la mesure où l'effort structurel se constate au regard des hypothèses macroéconomiques et d'évolution des finances publiques retenues par le Gouvernement, le présent article n'appelle pas d'autres observations que celles présentées au rapport général et au commentaire, notamment, de l'article 3 du projet de loi de programmation.

Toutefois, la commission ayant révisé la trajectoire de dépenses des administrations publiques présentée à l'article 3 du projet de loi de programmation, il est nécessaire d'en tirer les conséquences du point de vue du calcul de l'effort structurel. Elle a adopté l'amendement COM-96 du rapporteur à cet effet.

Décomposition de l'effort structurel tenant

compte de la trajectoire d'évolution des dépenses adoptée

par la commission des finances à l'article 3

du projet de loi de

programmation

(En points de produit intérieur brut potentiel et en milliards d'euros)

|

2022 |

2023 |

2024 |

2025 |

2026 |

2027 |

|

|

Effort structurel |

- 0,2 |

1,4 |

0,4 |

1,2 |

0,5 |

0,5 |

|

Contribution des mesures nouvelles en prélèvements obligatoires (inchangée) |

- 0,3 |

0 |

- 0,5 |

- 0,1 |

0 |

0 |

|

Dépense publique (Md€) [A] |

1 522 |

1 561 |

1 595 |

1 609 |

1 640 |

1 674 |

|

Crédits d'impôts (Md€) [B] |

16 |

16 |

16 |

12 |

12 |

12 |

|

Mesures exceptionnelles et temporaires (Md€) [C] |

3,1 |

4,8 |

3,9 |

2,2 |

1 |

2 |

|

Hypothèse conventionnelle de coût des dépenses de chômage 17 ( * ) (1,4 % du PIB - Md€) [D] |

37 |

39 |

40 |

42 |

43 |

45 |

|

Semi-élasticité conventionnelle des dépenses de chômage 18 ( * ) [E] |

- 3,23 |

- 3,23 |

- 3,23 |

- 3,23 |

- 3,23 |

- 3,23 |

|

Écart de production [F] |

- 1,1 |

- 1,4 |

- 1,2 |

- 0,8 |

- 0,5 |

0 |

|

Dépense conjoncturelle de chômage [G] (E * F/100 * D) |

1,3 |

1,7 |

1,6 |

1,1 |

0,7 |

0,0 |

|

Dépense structurelle [H] (A + B - C -G) |

1 534 |

1 571 |

1 605 |

1 618 |

1 650 |

1 684 |

|

Taux d'évolution en volume de la dépense structurelle (déflateur du PIB %) [I] |

1,3 |

- 1,1 |

- 0,2 |

- 1,0 |

0,4 |

0,4 |

|

Croissance potentielle (%) [J] |

1,35 |

1,35 |

1,35 |

1,35 |

1,35 |

1,35 |

|

Différence [K] (J - I) |

0,1 |

2,5 |

1,6 |

2,3 |

1,0 |

0,9 |

|

Effort en dépense (~0,55 * K) |

0,1 |

1,4 |

0,9 |

1,3 |

0,5 |

0,5 |

Source : calculs de la commission des finances à partir des documents budgétaires

Décision de la commission : la commission des finances a adopté cet article ainsi modifié.

ARTICLE 5

Mécanisme mis en place en cas de constatation d'un

« écart important » par rapport à la

trajectoire de solde structurel

. Le présent article prévoit que lorsque le Haut Conseil des finances publiques identifie un écart important entre les trajectoires constatées et programmées d'évolution du solde structurel, les mesures proposées par le Gouvernement pour réduire cet écart devront s'inscrire dans un calendrier de deux ans au plus.

Cette disposition figurait déjà en loi de programmation des finances publiques pour les années 2018-2022.

La commission a adopté cet article sans modification.

I. LE DROIT EXISTANT : DES PRÉCISIONS À APPORTER EN LOI DE PROGRAMMATION DES FINANCES PUBLIQUES QUANT AU CALENDRIER DE MISE EN oeUVRE DES MESURES DE CORRECTION EN CAS D'ÉCART À LA TRAJECTOIRE DE SOLDE STRUCTUREL PRÉVUE

Pour la transposition du traité sur la coordination, la

stabilité et la gouvernance (TSCG) de 2012, les dispositions

prévues à

l'article 62 de la loi organique relative aux lois

de finances- (LOLF)

19

(

*

)

prévoient qu'

un mécanisme est institué afin

d'alerter et de prévoir des dispositions corrective en cas

d'écart de la trajectoire du solde structurel à celle

prévue en loi de programmation.

La loi organique confie au Haut Conseil des finances publiques la mission de constater, à l'occasion de l'avis qu'il rend sur le projet de loi relative aux résultats de la gestion et portant approbation des comptes de l'année, la survenue d'un « écart important » .

Lorsqu'un écart important est constaté, il appartient au Gouvernement d'en justifier la survenue lors de l'examen du projet de loi de règlement et de préciser les dispositions envisagées pour faire revenir le niveau du solde structurel vers la trajectoire de solde prévue .

L'ampleur et le calendrier des mesures de correction doivent respecter des règles dont la détermination est confiée à la loi de programmation des finances publiques, en vertu de la LOLF.

II. LE DISPOSITIF PROPOSÉ : UNE PÉRIODE DE DEUX ANNÉES LAISSÉE AUX POUVOIRS PUBLICS POUR RÉDUIRE LES ÉCARTS ENTRE L'ÉXECUTION ET LA PROGRAMMATION

Le présent article prévoit que les mesures de correction visées à l'article 62 de la loi organique relative aux lois de finances doivent permettre de réduire l'écart à la trajectoire de solde structurel prévue en loi de programmation dans un délai de deux ans.

III. LES MODIFICATIONS APPORTÉES PAR L'ASSEMBLÉE NATIONALE : LE REJET DE L'ARTICLE

L'Assemblée nationale n'ayant pas adopté le projet de loi de programmation des finances publiques, elle n'a pas adopté cet article .

IV. LA POSITION DE LA COMMISSION DES FINANCES : LA RECONDUCTION D'UN DISPOSITIF DÉJÀ PRÉVU PAR LA LOI DE PROGRAMMATION DES FINANCES PUBLIQUES POUR LES ANNÉES 2018-2022

La précision apportée par le présent article correspond à la reconduction d'une disposition déjà prévue par la loi de programmation des finances publiques pour les années 2018-2022 (article 6).

Lors de l'examen de la précédente LPFP, la commission des finances avait déjà estimé que le délai proposé était adapté et satisfaisant au regard de nos obligations européennes.

Décision de la commission : la commission des finances a adopté cet article sans modification.

ARTICLE 6

Plancher annuel des mesures nouvelles afférentes

aux

prélèvements obligatoires

. Le présent article prévoit un plancher d'incidence des mesures nouvelles en matière de prélèvements obligatoires sur l'évolution des recettes publiques.

La commission a adopté cet article sans modification.

I. LE DROIT EXISTANT : L'OBLIGATION DE DÉFINIR UN PLANCHER D'INCIDENCE DES MESURES NOUVELLES AYANT UN EFFET SUR LES RECETTES FISCALES ET SOCIALES

Le 4° de l'article 1 B de la loi organique du 1 er août 2001 relative aux lois de finances (LOLF) 20 ( * ) prévoit que la loi de programmation des finances publiques précise pour chaque année auxquelles elle se rattache « l'incidence minimale des dispositions nouvelles , législatives ou prises par le Gouvernement par voie réglementaire, relatives aux impositions de toutes natures et aux cotisations sociales , en distinguant l'incidence des dispositions portant sur les dépenses fiscales et des dispositions portant sur les exonérations, abattements d'assiette et réductions de taux applicables aux cotisations sociale » .

II. LE DISPOSITIF PROPOSÉ : LA PRÉSENTATION D'UN PLANCHER DE BAISSE DES PRÉLÈVEMENTS OBLIGATOIRES DE 16,5 MILLIARDS D'EUROS SUR LA PÉRIODE DE PROGRAMMATION

Sur l'ensemble de la période de programmation, le

Gouvernement propose de limiter l'impact des mesures nouvelles prise par

l'État en matière de prélèvements obligatoires

à une baisse de leur rendement

de 16,5 milliards d'euros en

cumulé.

Plancher annuel de l'incidence budgétaire des mesures nouvelles en prélèvements obligatoires

(en milliards d'euros)

|

2023 |

2024 |

2025 |

2026 |

2027 |

|

|

Incidence de l'ensemble des

|

- 7 |

- 5 |

- 1,5 |

- 1,5 |

- 1,5 |

|

...dont incidence relative aux dépenses fiscales |

- 1 |

0 |

0 |

0 |

0 |

|

...dont incidence relative aux exonérations, abattements d'assiette et réductions de taux applicables aux cotisations sociales |

- 1 |

0 |

0 |

0 |

0 |

Source : article 4 du projet de loi de programmation des finances publiques

III. LES MODIFICATIONS APPORTÉES PAR L'ASSEMBLÉE NATIONALE : LE REJET DE L'ARTICLE

L'Assemblée nationale n'ayant pas adopté le projet de loi de programmation des finances publiques, elle n'a pas adopté cet article .

IV. LA POSITION DE LA COMMISSION DES FINANCES : UN PLANCHER DE BAISSE DES PRÉLÈVEMENTS OBLIGATOIRES QUI N'APPELLE PAS DE MODIFICATION

Le présent article ne constitue pas un objectif de baisse des prélèvements obligatoires mais un plancher venant limiter - de façon programmatique et non-obligatoire - l'ampleur des éventuelles réductions d'impôts et cotisations sociales décidées par l'État.

La stratégie de baisse des prélèvements obligatoires envisagée par le Gouvernement fait l'objet d'une analyse plus détaillée dans l'exposé général auquel le lecteur est invité à se reporter.

La commission des finances estime que cette stratégie est cohérente - au moins au plan quantitatif - avec les besoins de l'économie, d'une part, et la nécessité d'améliorer nos finances publiques, d'autre part.

Dans la mesure où le plancher proposé au présent article est purement programmatique et compatible avec la stratégie développée dans le rapport annexé, la commission des finances estime qu'il n'y a pas lieu de le modifier.

Décision de la commission : la commission des finances a adopté cet article sans modification.

ARTICLE 7

Bornage des dépenses fiscales nouvellement

créées

et de leurs prorogations

. Le présent article limite à quatre années, avec une seule prorogation éventuelle, la durée des dépenses fiscales à caractère incitatif ou constituant une aide sectorielle, instituées à compter du 1 er janvier 2023.

La commission a limité à trois années la durée des dépenses fiscales et a prévu la remise d'une évaluation avant toute prorogation. Elle a adopté l'article ainsi modifié.

I. LE DROIT EXISTANT : LES DÉPENSES FISCALES NOUVELLEMENT INSTITUÉES ONT UNE DURÉE LIMITÉE À QUATRE ANNÉES ET LEUR MONTANT EST ENCADRÉ

A. LES DÉPENSES FISCALES SONT DES ÉCARTS À LA NORME FISCALE, QUI RÉDUISENT LES RECETTES FISCALES DE L'ÉTAT

Le tome II de l'annexe « Voies et moyens » au projet de loi de finances définit traditionnellement les dépenses fiscales comme « des dispositions législatives ou réglementaires dont la mise en oeuvre entraîne pour l'État une perte de recettes et donc, pour les contribuables, un allégement de leur charge fiscale par rapport à ce qui serait résulté de l'application de la norme, c'est-à-dire des principes généraux du droit fiscal français » 21 ( * ) , avant d'ajouter : « cette norme n'est pas définie de manière intangible ».

La qualification de dépense fiscale nécessite donc une compréhension a posteriori de l'intention du législateur et les évolutions de législation nationale ou communautaire entraînent chaque année des classements ou déclassements de dépenses fiscales, retracés dans chaque projet de loi de finances. Un déclassement peut avoir lieu si la mesure peut être assimilée au barème de l'impôt, si elle résulte de l'application du droit conventionnel ou encore si elle correspond à des reports d'imposition ou est destinée à éviter certains « frottements fiscaux ». Un classement ou un déclassement peut aussi survenir si un impôt est affecté ou n'est plus affecté à l'État.

La pratique des déclassements contribue, sur le long terme, à réduire le montant des dépenses fiscales recensées : en 2011, l'historienne du droit Katia Weidenfeld calculait que les déclassements réalisés entre 2006 et 2010 avaient permis de réduire le périmètre des dépenses fiscales de 80 milliards d'euros 22 ( * ) . Jusqu'en 2009, par exemple, l'ancienneté suffisait à déclasser une dépense fiscale, alors que les années passant ne sauraient retirer à une dépense fiscale son caractère dérogatoire par rapport à la norme.

En conséquence, les documents budgétaires définissent, pour chaque impôt, ce qui constitue la « norme » . Par exemple, pour l'impôt sur le revenu, la norme inclut la progressivité du barème et la redistributivité. Certaines modalités de calcul particulières, telles que le quotient conjugal qui est considéré comme une forme de redistribution, constituent donc des éléments de la norme et ne sont pas classées en dépenses fiscales 23 ( * ) .

Les dépenses fiscales entraînent également des coûts de gestion, conduisant par exemple à une activité de rescrit, en raison de la complexité de la norme et des règles relatives aux règles fiscales.

B. LES TENTATIVES D'ENCADREMENT DES DÉPENSES FISCALES N'ONT PAS PERMIS DE RÉDUIRE LEUR MONTANT

La prise de conscience au sujet de l'importance des dépenses fiscales remonte en France à la fin des années 1970 24 ( * ) .

Depuis 1980, le projet de loi de finances comprend chaque année un rapport sur les dépenses fiscales 25 ( * ) . Depuis le projet de loi de finances pour 2006, le projet annuel de performances de chaque mission présente les dépenses fiscales qui lui sont liées 26 ( * ) , de manière à rendre compte de l'ensemble des moyens contribuant à l'atteinte des objectifs d'une politique publique donnée.

Pour la première dans le projet de loi de finances pour 2023, en application de la réforme de la loi organique relative aux lois de finances du 28 décembre 2021 27 ( * ) , le montant des dépenses fiscales figure dans un nouvel état F qui apporte une vision d'ensemble des moyens consacrés à chaque mission du budget général et des budgets annexes 28 ( * ) . Il ressort de cet état que les dépenses fiscales jouent un rôle très variable selon les politiques publiques : elles représentent ainsi 73,9 % des moyens complets alloués pour la mission « Outre-mer », 63,2 % pour la mission « Sport, jeunesse et vie associative », et leur montant est de 15,9 milliards d'euros pour la seule mission « Cohésion des territoires » (soit 45 % des moyens complets), tandis que d'autres politiques publiques n'y recourent pas du tout 29 ( * ) .

L'importance des dépenses fiscales étant connue, les lois de programmation des finances publiques successives ont tenté d'introduire des dispositifs d'encadrement afin de limiter leur coût :

- l'article 14 de la loi de programmation pour 2012-2017 30 ( * ) a ainsi mis en place un plafonnement du montant des dépenses fiscales, exprimé en euros courants à périmètre constant ;

- la loi de programmation des finances publiques pour les années 2014 à 2019 a prévu deux dispositifs relatifs aux dépenses fiscales : d'une part, son article 19 a fixé un plafond sur le montant total des dépenses fiscales et leur montant hors CICE, d'autre part, son article 21 a prévu que les dépenses fiscales et niches sociales créées à partir du 1 er janvier 2015 seraient « revues » à l'issue d'une période de trois années . En outre, le Gouvernement devait présenter au Parlement, au plus tard six mois avant l'expiration du délai pour lequel la mesure a été adoptée, une évaluation de celle-ci et, le cas échéant, justifier son maintien pour une durée supplémentaire de trois années ;

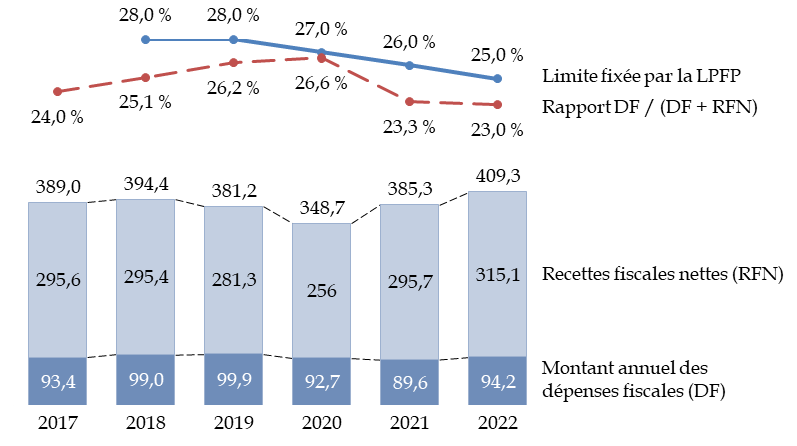

- l'article 20 de la loi de programmation des finances publique 2018-2022 a également prévu deux modalités d'encadrement des dépenses fiscales. D'une part, leur montant a été limité , annuellement, à une fraction inférieure à 28 % du total (recettes fiscales nettes + dépenses fiscales nettes) pour les années 2018 et 2019, 27 % pour l'année 2020, 26 % pour l'année 2021 et 25 % pour l'année 2022. D'autre part, les dépenses fiscales créées ou étendues à partir du 1 er janvier 2018 ne pouvaient l'être que pour une durée maximale de quatre ans.

Ces règles ont été peu contraignantes .

Les limites relatives au montant des dépenses fiscales ont été fixées de manière à laisser une marge significative et l'intégration des dépenses fiscales dans le dénominateur avait d'ailleurs pour effet de limiter la progression du rapport dans le cas où les dépenses fiscales augmentaient par rapport aux recettes fiscales nettes. La limite a ainsi été respectée chaque année pendant la durée de programmation 2018-2022 , alors que le niveau en valeur absolue des dépenses fiscales est resté stable, passant de 93,4 milliards d'euros en 2018 à un niveau estimé à 94,2 milliards d'euros en 2022.

En outre, cette stabilité est uniquement due à la transformation du crédit d'impôt pour la compétitivité et l'emploi (CICE) en allégement pérenne de charges. Hors CICE, le coût des dépenses fiscales est passé de 77,7 milliards d'euros en 2017 à 88 milliards d'euros en 2022 , soit une augmentation de 13,3 %.

Dépenses fiscales et recettes fiscales nettes entre 2018 et 2022

(en milliards d'euros et en pourcentage)

Source : commission des finances, à partir des documents budgétaires

Enfin et peut-être surtout, le chiffrage des dépenses fiscales a une fiabilité limitée . Sur les 465 dépenses fiscales recensées en projet de loi de finances pour 2023, 56 n'ont pas de chiffrage au titre de 2021, dernier exercice clos, parce que leur coût n'a pas pu être déterminé. En outre, 123 dépenses fiscales ne sont connues que par un ordre de grandeur .

En conséquence, toute considération sur le montant des dépenses de fiscale ou leur rapport aux recettes fiscales nettes ne peut constituer qu'une approximation .

S'agissant de la limitation dans le temps des dépenses fiscales nouvellement créées , elle conduit à prévoir en effet une durée limitée pour ces dispositifs. Toutefois, rien n'empêche de les prolonger par la suite, ce qui fait l'objet très fréquemment de dispositions adoptées dans les lois de finances successives, sans que leur efficacité ait réellement été évaluée.

D'une manière générale, en effet, les dépenses fiscales font l'objet d'un déficit patent d'évaluation , malgré les tentatives de certaines lois de programmation en ce sens 31 ( * ) . La dernière tentative systématique d'évaluation remonte à 2011, avec le rapport du Comité d'évaluation des dépenses fiscales et des niches sociales, présidé par Henri Guillaume. Depuis, certaines dépenses fiscales font l'objet de rapports des corps d'inspection de l'État, mais de manière peu organisée.

II. LE DISPOSITIF PROPOSÉ : UN ENCADREMENT DANS LE TEMPS DES DÉPENSES FISCALES ET DE LEUR PROROGATION

Le présent article prévoit, d'une part, que les dépenses fiscales instituées par un texte promulgué à compter du 1 er janvier 2023 sont applicables pour une durée précisée par le texte qui les institue et qui ne peut excéder quatre ans , si elles ont un caractère incitatif ou constituent une aide sectorielle.

D'autre part, les dépenses fiscales ne pourraient être prorogées que pour une période maximale également fixée à quatre ans .

III. LES MODIFICATIONS APPORTÉES PAR L'ASSEMBLÉE NATIONALE : LE REJET DE L'ARTICLE

L'Assemblée nationale n'ayant pas adopté le projet de loi de programmation des finances publiques, elle n'a pas adopté cet article .

IV. LA POSITION DE LA COMMISSION DES FINANCES : LIMITER À TROIS ANNÉES LA DURÉE DES DÉPENSES FISCALES ET EXIGER UNE ÉVALUATION AVANT LEUR PROROGATION

Le présent article reprend l'un des deux dispositifs prévus par la précédente loi de programmation des finances publiques afin de limiter la progression des dépenses fiscales.

En revanche, il ne prévoit pas de nouveaux dispositifs limitant le montant des dépenses fiscales . Force est de constater, comme on l'a vu supra , la difficulté à fonder ces dispositifs sur une base objective, notamment en raison d'une qualité de chiffrage insuffisante. La règle de la précédente loi de programmation, qui limitait le poids des dépenses fiscales relativement à celui des recettes fiscales nettes, n'a pas démontré sa pertinence opérationnelle. Il est regrettable que l'administration ne dispose pas des moyens pour mieux évaluer le coût des dépenses fiscales , ce qui rend nécessairement difficile, voire impossible, toute évaluation exhaustive.

La limitation dans le temps des dépenses fiscales , en revanche, est utile afin de conduire le Gouvernement et le Parlement à revoir périodiquement l'utilité de ces dispositifs. Il en est de même de l'ajout constitué, par rapport à la précédente loi de programmation des finances publiques, par l'interdiction d'une prorogation des dépenses fiscales pour une période supérieure à quatre ans .

Cette disposition doit donc être approuvée dans son principe, même si elle n'a qu'une portée limitée.

La commission a adopté :

- un amendement rédactionnel COM-97 du rapporteur ;

- un amendement COM-3 , de M. Féraud et les membres du groupe Socialiste, Écologiste et Républicain, qui limite à trois années la durée des dépenses fiscales et de leur prorogation ;

- un amendement COM-49 , du Gouvernement, prévoyant la présentation d'une évaluation lors de toute prorogation d'une dépense fiscale.

Décision de la commission : la commission des finances a adopté cet article ainsi modifié.

ARTICLE 8

Plafonnement des taxes affectées

. Le présent article reprend un dispositif déjà inscrit dans la loi de programmation des finances publiques pour 2018 à 2022. D'une part, les impositions affectées à des tiers autres que les collectivités territoriales, les établissements publics de coopération intercommunale et les organismes de sécurité sociale doivent faire l'objet d'un plafonnement. D'autre part, le niveau du plafond ne peut excéder de plus de 5 % le rendement prévu de l'imposition.

La commission a adopté l'article moyennant une modification rédactionnelle.

I. LE DROIT EXISTANT : UN ENCADREMENT PROGRESSIF DES AFFECTATIONS DE TAXES

Le volume important des recettes fiscales affectées a suscité, s'agissant des organismes autres que les collectivités territoriales, leurs groupements et les organismes de sécurité sociale, la définition progressive d'un encadrement des conditions d'affectations de ces taxes et de leur plafonnement .

A. UN VOLUME TOUJOURS IMPORTANT DE RECETTES FISCALES AFFECTÉES

Le principe d' universalité budgétaire prévoit que l'ensemble des recettes doivent être décrites dans le budget , sans qu'une recette soit liée spécifiquement à une dépense. Il a pour objet de préserver la transparence du budget et la capacité de l'État à décider du bon usage des deniers publics en fonction des priorités de son action.

Ce principe souffre de nombreuses dérogations avec, notamment, le phénomène de l'affectation de taxes à des organismes particuliers.

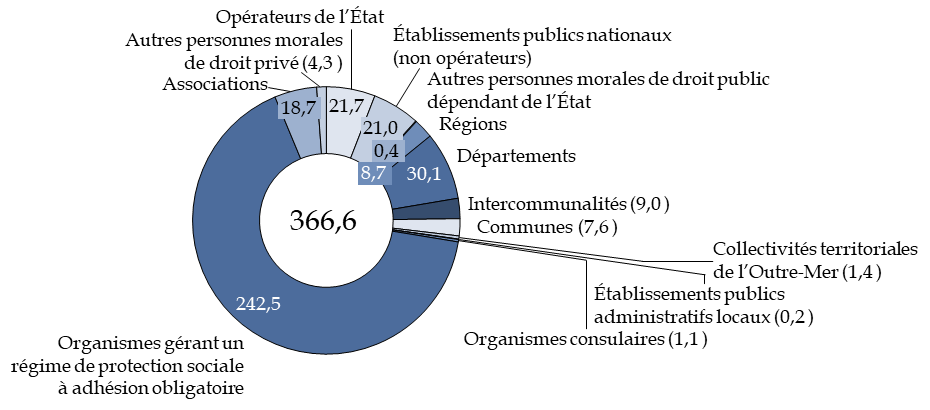

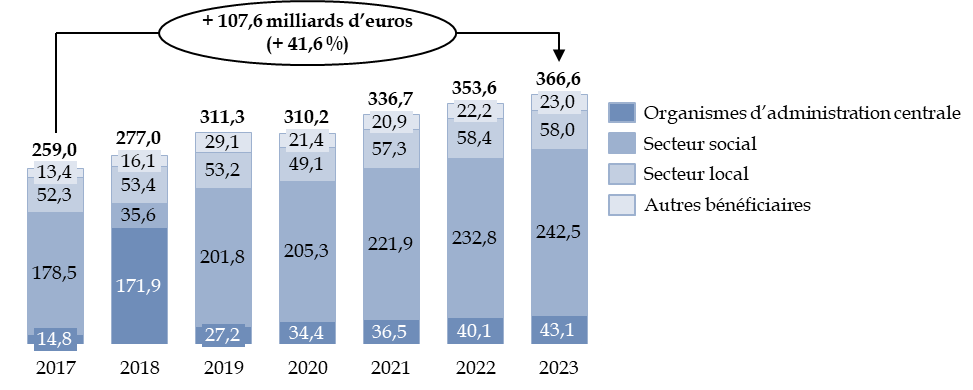

En application de la loi organique relative aux lois de finances 32 ( * ) (LOLF), le tome I du document « Voies et moyens » annexé au projet de loi de finances présente la liste et l'évaluation, par bénéficiaire ou catégorie de bénéficiaires, des ressources affectées à des personnes morales autres que l'État. Cette liste est également, depuis quelques années, présentées sous forme de données ouvertes 33 ( * ) . Il en ressort que la fiscalité affectée représente un montant de 366,6 milliards d'euros en 2023 .

Si les organismes affectataires sont de natures juridiques très variées, la majorité de ces taxes, soit 242,5 milliards d'euros , sont affectées à des organismes de sécurité sociale . La contribution sociale généralisée (CSG) et la TVA nette, affectées à ces organismes, représentent un montant prévisionnel respectif de 145,1 milliards d'euros et 60,2 milliards d'euros en 2023.

Le secteur local (collectivités territoriales et groupements, établissements locaux et organismes consulaires) reçoit un montant total de 58,0 milliards d'euros et les organismes d'État , dont les opérateurs et les établissements publics nationaux, un montant de 43,1 milliards d'euros . Les autres bénéficiaires , dont les associations, sont affectataires de taxes à hauteur de 23,0 milliards d'euros .

Répartition des recettes affectées en 2023

(en milliards d'euros)

Source : commission des finances, à partir du tome I de l'annexe « Voies et moyens »

Le montant total des taxes affectées est ainsi passé de 259,0 milliards d'euros en 2017 à un montant prévisionnel de 366,6 milliards d'euros en 2023 , soit une augmentation supérieure à 40 % . Au cours des années passées, chacun des quatre grands secteurs d'organismes affectataires (secteur social, secteur local, organismes divers d'administration centrale et autres bénéficiaires) a vu le produit de la fiscalité qui lui était affecté progresser de manière notable.

Progression des taxes affectées selon le secteur d'affectation

(en milliards d'euros et en pourcentage)

Source : commission des finances, à partir des documents budgétaires. Le montant très élevé affecté aux organismes d'administration centrale en 2018 correspond en réalité à une différence ponctuelle dans la méthodologie de classification 34 ( * )

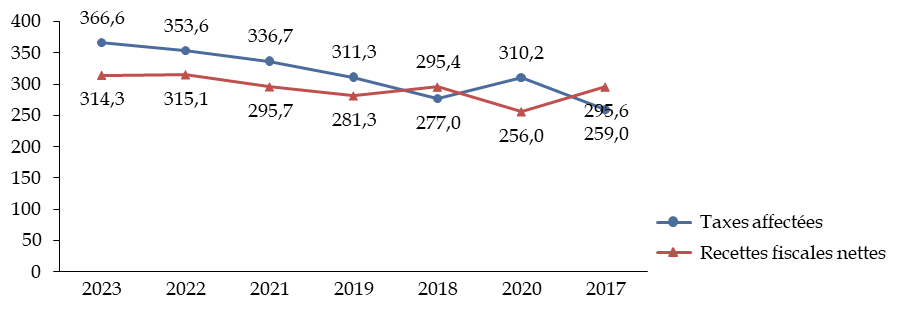

Dans le même temps, les recettes fiscales nettes de l'État , qui étaient supérieures au montant des taxes affectées en 2017 avec un produit de 284,1 milliards d'euros, n'ont progressé que de 10,6 % pour atteindre 314,3 milliards d'euros dans le projet de loi de finances pour 2023, et sont désormais inférieures de plus de 50 milliards d'euros au montant des taxes affectées .

Évolution comparée des taxes affectées et des recettes fiscales nettes

(en milliards d'euros)

Source : commission des finances, à partir des documents budgétaires

L'affectation de taxes à des organismes de sécurité sociale ou aux collectivités territoriales , en particulier de parts de TVA, constitue une tendance forte des années récentes et a généralement pour objet soit d'accompagner des transferts de compétence de l'État vers ces administrations, soit de compenser des suppressions ou réductions d'impôts décidées par la loi. Le projet de loi de finances pour 2023 prévoit par exemple d'affecter une part supplémentaire de TVA aux collectivités territoriales afin de compenser la suppression, sur deux ans, de la cotisation sur la valeur ajoutée des entreprises (CVAE), et d'ajuster la fraction de TVA à la sécurité sociale afin de compenser la baisse de cotisations des travailleurs indépendants 35 ( * ) .

Le présent article porte sur l'encadrement des affectations de taxes à des tiers autres que ces administrations .

Le rapport annexé à la précédente loi de programmation observait à juste titre que « à l'inverse des dotations versées par le budget général de l'État, l'affectation directe d'impositions de toute nature fait échapper ce financement public au contrôle annuel du Parlement dans le cadre de l'examen du projet de loi de finances ».

Il s'agit également d'une dérogation au principe d'universalité budgétaire , selon lequel les recettes doivent être toutes versées dans un compte commun, à savoir le budget général de l'État.

Une troisième difficulté liée au recours aux taxes affectées est que, si le montant peut être approprié l'année où l'affectation est décidée, la dynamique de la taxe correspond rarement à celle des besoins de l'organisme concerné , qui peut alors être financé de manière excessive ou souffrir d'un sous-financement rendant difficile l'exercice de ses missions.

Il est donc souhaitable de mieux définir les conditions selon lesquelles une taxe peut être affectée à un organisme autre que les collectivités locales ou les organismes de sécurité sociale.

Cet encadrement fait l'objet, dans le droit existant, de deux types de dispositions : en premier lieu les conditions auxquelles doit satisfaire une taxe pour être affecté à un opérateur, en second lieu le niveau maximum (plafonnement) du produit de cette taxe qui peut lui être versé.

B. UN LIEN DOIT EXISTER ENTRE LA TAXE ET L'ORGANISME BÉNÉFICIAIRE

L'article 2 de la loi organique relative aux lois de finances 36 ( * ) (LOLF) précise que « les impositions de toute nature ne peuvent être directement affectées à un tiers qu'à raison des missions de service public confiées à lui ». En outre, l'affectation à une autre personne morale d'une ressource établie au profit de l'État ne peut résulter que d'une disposition de loi de finances, en application de l'article 36.

Cette règle a été complétée par la loi de programmation des finances publiques pour les années 2018 à 2022, mais sera remplacée par une règle plus précise en 2025 en application de la révision de la LOLF du 28 décembre 2021.

1. La loi de programmation des finances publiques pour les années 2018 à 2022 prévoit trois cas d'affectation d'une taxe à un tiers

Afin d'encadrer le recours aux taxes affectées, le I de l'article 18 de la précédente loi de programmation des finances publiques a prévu que, à compter du 1 er janvier 2018, une taxe ne pourrait être affectée à un tiers , autre que les collectivités territoriales, les établissements publics de coopération intercommunale et les organismes de sécurité sociale, que si elle remplit l'une des trois conditions suivantes , précisées par la doctrine d'affectation des taxes annexée à cette loi :

1° la ressource résulte d'un service rendu par l'affectataire à un usager et son montant doit pouvoir s'apprécier sur des bases objectives : la taxe est une « quasi-redevance » ;

2° la ressource finance, au sein d'un secteur d'activité ou d'une profession, des actions d'intérêt commun : c'est le cas de prélèvements finançant des actions de mutualisation ou de solidarité dans un secteur d'activité ;

3° la ressource finance des fonds nécessitant la constitution régulière de réserves financières , dans une logique assurantielle et de mutualisation du risque.

Cette doctrine présentait toutefois certaines difficultés, pointées par le Conseil d'État en 2021 dans son avis sur la proposition de loi organique relative à la modernisation de la gestion des finances publiques précitée : il estimait que les deuxième et troisième critères étaient difficilement compatibles avec l'exigence de la LOLF selon laquelle une imposition de toute nature ne peut être directement affectée à un tiers qu'à raison des missions de service public qui lui sont confiées.

2. Des conditions strictes de recours aux taxes affectées entreront en vigueur en 2025

La doctrine des taxes affectées instituée par la précédente loi de programmation doit être remplacée, à compter de 2025, par les nouvelles règles instituées par l'article 2 de la LOLF dans sa rédaction résultant de la réforme du 28 décembre 2021.

À cette date, les impositions de toutes natures ne pourront être affectées à un tiers autre que les collectivités territoriales, leurs établissements publics et les organismes de sécurité sociale et leur affectation ne peut être maintenue que si, d'une part, ce tiers est doté de la personnalité morale et, d'autre part, ces impositions sont en lien avec les missions de service public qui lui sont confiées .

Cette disposition a une portée importante car, contrairement à celle de la précédente loi de programmation, elle s'impose aux affectations de taxes existantes et son effet juridique est renforcé par son inscription dans la loi organique.

Son application nécessitera donc une revue de l'ensemble des taxes affectées existantes , qui n'est pas entreprise dans le projet de loi de finances pour 2023 et ne fait pas non plus l'objet de dispositions dans le présent projet de loi de programmation des finances publiques.

À titre d'exemple, le fonds de solidarité pour le développement (FSD) et le fonds national d'aide au logement (FNAL), qui ne possèdent pas la personnalité juridique, conservent pour le moment le bénéfice de l'affectation de certaines taxes.

De même, l'affectation d'une part de TVA au financement de l'audiovisuel public , décidée par la loi de finances rectificative du 16 août dernier, ne constitue qu'une solution temporaire , comme l'a expliqué le rapporteur lors de l'examen de cette loi 37 ( * ) .

C. LE MONTANT VERSÉ AU TITRE D'UNE AFFECTATION DE TAXE DOIT ÊTRE PLAFONNÉ POUR CHAQUE ORGANISME BÉNÉFICIAIRE

L'article 46 de la loi de finances initiale pour 2012 38 ( * ) a posé le principe du plafonnement des taxes affectées : cet article précise jusqu'à quel plafond le produit de chaque taxe est reversé à chaque organisme affectataire. Lorsque le produit effectif de la taxe dépasse ce plafond, l'excédent est reversé au budget général de l'État. Ce principe est repris au II de l'article 18 précité de la loi de programmation des finances publiques pour les années 2018 à 2022.

Dans certains cas, une même taxe peut être reversée à plusieurs affectataires avec plusieurs plafonds successifs ; seul le reliquat revient à l'État.

Comme l'indique le tome I du document « Voies et moyens », ce plafonnement permet de renforcer le contrôle et le suivi d'ensemble du niveau des ressources affectées. Au cours des années, un nombre croissant de taxes ont été soumises au principe du plafonnement : de 46 dans la loi de finances pour 2012 à 71 aujourd'hui. Les ajustements de plafond sont centralisés dans un article unique des lois de finances 39 ( * ) .

Ce suivi est renforcé par l'intégration , à compter de 2018, du niveau global des plafonds des taxes affectées dans la norme de dépenses pilotables , puis à compter de 2023 dans le périmètre des dépenses de l'État défini par l'article 9 du présent projet de loi. Elles sont ainsi assimilées fonctionnellement à des charges de l'État, qui peuvent faire l'objet d'un pilotage au même titre que les dépenses budgétaires, même si elles s'analysent en comptabilité budgétaire comme des diminutions de recettes.

Le plafonnement permet de supprimer les risques d'effet d'aubaine, lorsqu'une taxe affectée atteint un niveau exceptionnel et non prévu.

D. LA LIMITATION DU PLAFOND EN FONCTION DU RENDEMENT PRÉVU

La précédente loi de programmation a enfin prévu, au III de son article 18 précité, que le plafond d'affectation d'une taxe ne pourrait excéder de plus de 5 % le rendement de l'imposition prévu pour l'année considérée.

Cette disposition a été introduite dans le texte à l'initiative de la commission des finances du Sénat, qui avait constaté que certains plafonds étaient supérieurs au rendement attendu de la taxe 40 ( * ) , ce qui entraîne deux séries de conséquences.

D'une part, l'affectataire peut alors bénéficier de ressources supplémentaires en fonction de la dynamique de l'assiette de la taxe . Cette situation ne pourrait se justifier que dans des cas où le rendement de la taxe serait directement en lien avec les besoins de l'opérateur, ce qui est rarement le cas.

D'autre part, un plafond bien supérieur au rendement de la taxe peut être diminué sans aucun effort d'économies réelles de la part de l'affectataire . Une réduction du plafond permettrait ainsi de faciliter le respect optique des normes de dépenses de l'État sans réduction effective des dépenses.

Enfin, une telle pratique fausse l'appréciation, par le Parlement, des moyens financiers réels dont dispose l'opérateur .

La règle a été partiellement appliquée . Selon les rapports remis chaque année entre 2019 et 2021 par le Gouvernement à l'occasion de la discussion du débat d'orientation budgétaire 41 ( * ) , 29 impositions sur 93, soit 31,2 %, étaient plafonnées en 2018 à un niveau supérieur de 5 % au rendement prévisionnel. Cette proportion est passée à 17,0 % en 2019 et à 19,2 % en 2020.

E. LA DIFFICULTÉ DE RÉDUIRE LE NOMBRE DES TAXES AFFECTÉES

Le précédent Gouvernement a affiché une volonté de simplification de la fiscalité , passant par un programme pluriannuel de suppression des taxes à faible rendement présenté dans une circulaire du 29 mars 2018 et dont la mise en oeuvre a débuté dans le cadre de la loi de finances pour 2019 avec la suppression de 26 taxes à faible rendement.

Ce programme n'a eu qu'une application limitée. Comme l'indique le tome I du document « Voies et moyens » annexé au projet de loi de finances pour 2023, le nombre de taxes supprimées a été de 20 dans la loi de finances initiale pour 2020, 7 dans la loi de finances initiale pour 2021, 4 dans la loi de finances initiale pour 2022 et aucune n'est prévue dans le projet de loi de finances pour 2023.

En tout état de cause, la suppression de taxes à faible rendement, par définition, ne peut avoir qu'un effet limité sur les ressources de l'État . Elle demeure toutefois souhaitable afin de simplifier l'état du droit, de réduire certaines formalités pour les personnes concernées, de réduire les frais de recouvrement et de gestion et enfin de renforcer l'application du principe d'universalité budgétaire.

II. LE DISPOSITIF PROPOSÉ : LA REPRISE DU DISPOSITIF ACTUEL DE PLAFONNEMENT DES TAXES AFFECTÉES

Le présent article reprend les dispositions du II et du III de l'article 18 précité de la loi de programmation des finances publiques pour les années 2018 à 2022, à savoir :

- d'une part, le principe du plafonnement , sauf dérogation justifiée, des impositions de toutes natures affectées à des tiers autres que les collectivités territoriales, les établissements publics de coopération intercommunale et les organismes de sécurité sociale, conformément au mécanisme prévu à l'article 46 de la loi de finances initiale pour 2012 ;

- d'autre part, la limitation du plafond à 5 % au-dessus du rendement de l'imposition prévu à l'annexe « Voies et moyens ».

Le I du même article, qui définit la doctrine de recours aux taxes affecté, n'est pas repris dans la mesure où la LOLF elle-même, dans son article 2, encadre désormais de manière plus précise les conditions d'affectation des taxes.

III. LES MODIFICATIONS APPORTÉES PAR L'ASSEMBLÉE NATIONALE : LE REJET DE L'ARTICLE

L'Assemblée nationale n'ayant pas adopté le projet de loi de programmation des finances publiques, elle n'a pas adopté cet article .

IV. LA POSITION DE LA COMMISSION DES FINANCES : APPROUVER LE MAINTIEN DES RÈGLES D'ENCADREMENT DES TAXES AFFECTÉES

Le plafonnement des taxes affectées présente le grand avantage de contribuer à la transparence sur le recours aux taxes affectées , en imposant une discussion en loi de finances chaque fois que les ressources d'un établissement nécessitent d'être augmentées au moyen d'une ressource publique telle que l'affectation d'une taxe.

Cette transparence est accrue, à compter du projet de loi de finances pour 2023, par la publication dans le texte même de la loi de finances, en application de la révision de la loi organique relative aux lois de finances du 28 décembre 2021, d'un tableau complet des taxes affectées, avec leur bénéficiaire et le rendement prévisionnel de la taxe 42 ( * ) .

En conséquence, il apparaît opportun de maintenir les règles existantes du présent projet de loi de programmation .

La commission a adopté deux amendements rédactionnels identiques COM-98 du rapporteur et COM-51 du Gouvernement.

Décision de la commission : la commission des finances a adopté cet article ainsi modifié.

* 15 Loi organique n° 2001-692 du 1er août 2001 relative aux lois de finances.

* 16 Loi organique n° 2001-692 du 1er août 2001 relative aux lois de finances.

* 17 Telle que figurant rapport annexé.

* 18 Idem.

* 19 Loi organique n° 2001-692 du 1 er août 2001 relative aux lois de finances.

* 20 Loi organique n° 2001-692 du 1 er août 2001 relative aux lois de finances.

* 21 Tome II de l'annexe « Voies et moyens » annexée au projet de loi de finances pour 2023, p. 28.

* 22 Katia Weidenfeld, À l'ombre des niches fiscales , Economica, 2011.

* 23 Tome II de l'annexe « Voies et moyens » annexée au projet de loi de finances pour 2023, p. 8.

* 24 Conseil des impôts, Rapport sur les dépenses fiscales , 1979.

* 25 Une « annexe explicative analysant les prévisions de chaque recette budgétaire et présentant les dépenses fiscales » est prévue à l'article 51 de la loi organique n° 2001-692 du 1 er août 2001 relative aux lois de finances (LOLF).

* 26 L'article 51 précité de la LOLF prévoit également que chaque projet annuel de performance présent une évaluation des dépenses fiscales.

* 27 Loi organique n° 2021-1836 du 28 décembre 2021 relative à la modernisation de la gestion des finances publiques.

* 28 Ces moyens incluent les crédits budgétaires, les dépenses des comptes spéciaux qui, le cas échéant, contribuent aux politiques publiques visées par la mission, les fonds de concours et attributions de produits, les dépenses fiscales, les prélèvements sur recettes le cas échéant et enfin les moyens alloués aux opérateurs.

* 29 D'une manière générale, les missions portant sur les politiques régaliennes (défense, justice, sécurités), aux services de l'État (transformation et fonction publiques, action extérieure de l'État...) ou aux pouvoirs publics ont peu ou pas du tout recours aux dépenses fiscales.

* 30 Loi n° 2012-1558 du 31 décembre 2012 de programmation des finances publiques pour les années 2012 à 2017.

* 31 L'article 18 de loi n° 2012-1558 du 31 décembre 2012 de programmation des finances publiques pour les années 2012 à 2017 prévoyait ainsi qu'un cinquième des dépenses fiscales seraient évaluées chaque année.

* 32 1° de l' article 51 de la loi organique n° 2001-692 du 1 août 2001 relative aux lois de finances.

* 33 Direction du budget, Données chiffrées du projet de loi de finances pour 2023 , octobre 2022.

* 34 Dans les documents annexés au projet de loi de finances pour 2020, qui donne les chiffres définitifs pour 2018, les organismes de sécurité sociale ont été classés en tant qu'établissements publics non opérateurs de l'État, alors qu'ils sont rattachés au secteur social les années précédentes et suivantes.

* 35 Cette baisse de cotisations a été instituée par la loi n° 2022-1158 du 16 août 2022 portant mesures d'urgence pour la protection du pouvoir d'achat.

* 36 Loi organique n° 2001-692 du 1 er août 2001 relative aux lois de finances.

* 37 Rapport n° 846 (2021-2022) de Jean-François Husson, rapporteur général, fait au nom de la commission des finances sur le premier projet de loi de finances rectificative pour 2022, déposé le 28 juillet 2022.

* 38 Loi n° 2011-1977 du 28 décembre 2011 de finances pour 2012.

* 39 Article 15 pour ce qui concerne le projet de loi de finances pour 2023.

* 40 Par exemple, le plafond de la taxe pour frais de contrôle sur les activités de transport public routier, affectée à l'Autorité de régulation des activités ferroviaires et routières (Arafer), était fixé à 1,1 million d'euros en 2017, alors même que le produit attendu s'élevait à 100 000 euros.

* 41 Ces rapports donnaient l'application des différentes dispositions de la loi de programmation en cours, en application de l'article 32 de la loi de programmation des finances publiques pour les années 2018 à 2022.

* 42 I de l'article 15 précité du projet de loi de finances pour 2023.