II. LES OBSERVATIONS DU RAPPORTEUR SPÉCIAL

A. UNE BAISSE DES REMBOURSEMENTS ET DÉGRÈVEMENTS D'IMPÔT D'ÉTAT ESSENTIELLEMENT DUE À LA DIMINUTION DES REMBOURSEMENTS LIÉS À LA GESTION DES PRODUITS DE L'ÉTAT

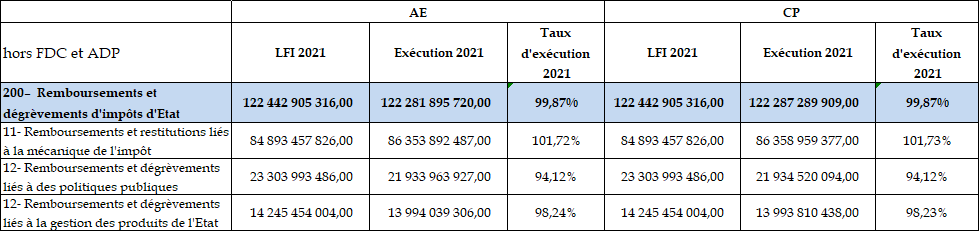

L'exécution 2021 du programme 200 s'établit à 122,3 milliards d'euros en AE et CP (soit 99,9 % des crédits ouverts).

Ce niveau de consommation enregistre une baisse importante par rapport à 2020, année au cours de laquelle l'exécution s'est établie à 128,1 milliards d'euros en AE et CP.

Cette baisse est essentiellement portée par la diminution des remboursements liés à la gestion des produits de l'Etat et, dans une moindre mesure, à celle des remboursements liés à des politiques publiques. Dans le même temps, les remboursements liés à la mécanique de l'impôt ont, pour leur part, augmenté.

Exécution des crédits du programme 200 en 2021

(en euros)

Source : commission des finances du Sénat (d'après les documents budgétaires)

1. Des remboursements liés à la mécanique de l'impôt en hausse (action 11)

L'action 11 (« Remboursements et restitutions liés à la mécanique de l'impôt ») regroupe les dépenses relevant de la mécanique de l'impôt, telles que les restitutions d'excédents de versement compte tenu de l'impôt dû. Il s'agit pour l'essentiel des excédents de versements d'impôt sur les sociétés, des remboursements de crédits de TVA et des restitutions de prélèvements à la source.

Dotée de 84,9 milliards d'euros en LFI 2021, cette action a enregistré une exécution de 86,4 milliards d'euros soit 101,7 % des crédits évalués. Ce niveau est également supérieur à celui enregistré en 2020 (85,1 milliards d'euros) en raison de plusieurs phénomènes :

- la forte diminution des bénéfices fiscaux entre 2019 et 2020 a généré une augmentation des remboursements d'excédents d'impôts sur les sociétés . Corrélativement, les remboursements de contribution sociale sur les bénéfices (CSB) liés au niveau de l'impôt sur les sociétés ont également enregistré une hausse. Cette catégorie de remboursements, bien que supérieure à 2020 est cependant inférieure à la prévision de la LFI 2021 ;

- les remboursements de crédits de TVA ont été plus importants que ceux estimés en LFI 2021 en raison, d'une part, d'un rythme de traitement légèrement supérieur à celui constaté au cours des exercices précédents et d'autre part, en raison d'une hausse des demandes de remboursements qui s'explique par une consommation intermédiaire supérieure à celle estimée dans un contexte de reprise d'activité. Ainsi, cette hausse intervient dans un contexte où les entreprises, contrairement à l'année précédente, ont pourtant opté pour des reports de crédits plutôt que pour des restitutions de TVA ;

- les restitutions et compensations de trop-versés d'impôt sur le revenu ont également été légèrement plus importantes que la prévision, qui dans ce domaine, est difficile à établir en raison des incertitudes qui pèsent sur le comportement des contribuables en termes de modulations des taux notamment.

2. Une baisse des remboursements liés à des politiques publiques en raison de la suppression du crédit d'impôt pour la compétitivité et l'emploi (CICE) à compter de 2019

L'action 12 (« Remboursements et dégrèvements liées à des politiques publiques ») du programme 200 regroupe les dépenses relevant des politiques publiques, telles que les crédits d'impôts sur le revenu ou les crédits d'impôt sur les sociétés.

L'exécution 2021 s'est établie à 21,9 milliards d'euros pour une prévision de 23,3 milliards d'euros en AE et CP. Elle est inférieure à l'exécution 2020 qui était de 23,5 milliards d'euros. Cet écart par rapport à la prévision 2021 et à l'exécution 2020 s'explique par :

- une baisse des remboursements de crédit d'impôt pour l'emploi de salariés à domicile qui a diminué de 0,2 milliard d'euros sous l'effet d'un changement de comportement des ménages durant les confinements et subséquemment par une contraction de la dépense des ménages pour l'emploi de personnes à domicile ;

- une diminution de 0,6 milliard d'euros des remboursements au titre du crédit d'impôt pour la modernisation du recouvrement (CIMR). En effet, alors qu'en 2020 le CIMR avait été versé à certains contribuables qui contestaient la qualification de leurs revenus 2018 d'exceptionnels, aucune contestation n'a été enregistrée en 2021 générant une absence de versement de CIMR ;

- une diminution de 0,2 milliard d'euros des remboursements de taxe intérieure de consommation sur les produits énergétiques (TICPE) en raison d'une baisse de la consommation entre 2020 et 2021 ;

- une baisse des restitutions de crédits d'impôt sur les sociétés en raison de l'extinction progressive du CICE suite à sa suppression en 2019 ;

- une diminution de 0,4 milliard d'euros des restitutions de crédit d'impôt recherche (CIR) suite aux aménagements introduits par la loi de finances pour 2021. Cependant, cette dépense fiscale devrait retrouver une tendance haussière. La LFI 2022 établit d'ailleurs une prévision à un niveau record 7,4 milliards d'euros.

Dans ce contexte, le rapporteur spécial constate la baisse des remboursements et dégrèvements en lien avec l'impôt sur les sociétés. Il rappelle cependant que malgré la suppression de ce dispositif, le CICE représente toujours une créance de 14,7 milliards d'euros au 31 décembre 2020 pour les entreprises. Si la tendance à la baisse va donc se poursuivre, des dépenses sont encore attendues en 2022 et au-delà puisque le CICE peut être remboursé pendant 5 ans.

D'autre part, le rapporteur spécial s'interroge sur l'efficacité du CIR qui représente pourtant une dépense de 4,5 milliards d'euros en 2021 (contre 4,9 milliards en 2020).

Enfin, les remboursements d'impôts liés à des politiques publiques devraient augmenter en 2022 compte tenu de la transformation du crédit d'impôt services à la personne en dispositif contemporain avec un impact estimé à 1,1 milliard d'euros une fois le dispositif pleinement déployé et stabilisé, contre une dépenses de 4 millions d'euros en 2021, année de mise place du dispositif.

Dans ce contexte, le rapporteur spécial fait sienne la recommandation de la Cour des comptes, formulée dans sa note d'exécution budgétaire 2021 relative à la mission « Remboursements et dégrèvements », de « présenter, dans le tome II de l'annexe d'évaluation des Voies et Moyens du projet de loi de finances, les engagements financiers liés aux crédits d'impôt, en décomposant le stock de créances selon les principaux d'entre eux ».

3. Une exécution des remboursements liés à la gestion des produits de l'Etat (action 13) conforme à la prévision mais en nette baisse par rapport à 2020

L'action 13 du programme 200 retrace principalement les dégrèvements liés à la gestion des produits de l'État et notamment :

- les dégrèvements et annulations prononcés après le calcul de l'impôt sur le revenu, afin de rétablir la réalité de l'impôt dû par les contribuables ;

- les dégrèvements au titre de l'impôt sur les sociétés et impôts assimilés ;

- les dégrèvements recensés au titre des autres impôts directs. Les droits dégrevés dans le cadre des contentieux précompte et OPCVM y sont notamment comptabilisés ;

- les dégrèvements liés à la TVA ;

- la part dégrevée ou restituée des opérations d'enregistrement, de timbre et de contributions indirectes ;

- les opérations de gestion diverse, telles que les dégrèvements prononcés au titre de la taxe sur les logements vacants, les restitutions relatives à l'écotaxe, tous les remboursements et rectifications de produits d'État encaissés les années antérieures, certaines opérations d'ordre (remises, annulations) ;

- les admissions en non-valeur sur les impôts d'État (non individualisées par impôt dans la comptabilité) ;

- les intérêts moratoires et les remises de débets ;

- les dégrèvements contentieux occasionnés par la mise en oeuvre du prélèvement à la source.

L'exécution 2021 s'établit à 13,9 milliards d'euros soit 98,2 % de la prévision initiale de 14,2 milliards d'euros. Ce niveau d'exécution est cependant très inférieur à celui enregistré en 2020 (19,5 milliards d'euros).

Cette diminution entre 2020 et 2021, d'un montant total de 5,6 milliards d'euros s'explique par :

- la baisse à hauteur de 1,3 milliard d'euros entre 2020 et 2021 des remboursements liés à des erreurs déclaratives ;

- un contentieux exceptionnel en 2020 sur l'impôt sur les sociétés qui avait généré un remboursement de 2 milliards d'euros payés en 2020 ;

- des décaissements particulièrement élevés en 2020 de contentieux de série (2,2 milliards d'euros pour le contentieux OPCVM et 1,5 milliard d'euros pour le contentieux précompte). En 2021, les contentieux OPCVM enregistrent un niveau équivalent à celui de 2020 mais les contentieux précompte sont quasiment nuls.

Les admissions en non-valeur restent stables à 1,7 milliard d'euros mais pourraient augmenter en 2022 en raison de la non présentation d'un dossier individuel en 2020 et en 2021. Le rapporteur spécial regrette cependant le manque d'information sur les admissions en non-valeur. Des précisions, dans les rapports annuels de performance, sur l'ancienneté et les montants moyens des ANV ainsi que sur les ANV les plus importantes permettraient d'apprécier plus finement l'action de l'administration en matière de suivi de créance et de recouvrement.

Il souscrit également pleinement à la recommandation formulée par la Cour des comptes dans sa note d'exécution budgétaire sur la mission « Remboursements et dégrèvements » pour 2021 (recommandation reconduite depuis la note 2020) d' « enrichir les annexes budgétaires d'informations rétrospectives relatives aux contentieux et notamment aux contentieux de série ».

En revanche, les dégrèvements contentieux dans le cadre du prélèvement à la source enregistrent une baisse notable, passant de 261,2 millions d'euros à 61,9 millions d'euros.