EXAMEN DES ARTICLES

TITRE IER

DROIT DE

RÉSILIATION À TOUT MOMENT

DE L'ASSURANCE EMPRUNTEUR

ET

AUTRES MESURES DE SIMPLIFICATION

Article 1er

Création d'un droit de résiliation

infra-annuel sans frais

pour l'assurance emprunteur d'un crédit

immobilier

Cet article vise à permettre aux emprunteurs de procéder à la résiliation-substitution de leur contrat d'assurance emprunteur à tout moment au cours de la durée de leur prêt.

La commission a adopté deux amendements identiques du rapporteur et du rapporteur pour avis, qui rétablissent la procédure actuelle, autorisant cette démarche dans les deux mois qui précèdent la date d'échéance du contrat, considérant que les gains à attendre d'une résiliation à tout moment sont minimes mais que les risques d'une telle évolution pour les publics âgés ou fragiles sont préjudiciables et très probables.

Reprenant les dispositions d'une proposition de loi adoptée à l'unanimité du Sénat, qui ont par ailleurs fait l'objet d'un compromis entre sénateurs et députés il y a un an en commission mixte paritaire de la loi « ASAP », les deux amendements clarifient en outre le droit actuel en précisant ce que recouvre concrètement la notion de date d'échéance, pour une meilleure information de l'emprunteur. Désormais, cette dernière sera soit la date de signature de l'offre de prêt, soit toute autre date pourvu qu'elle figure explicitement au contrat.

I. Une ouverture progressive à la concurrence du marché de l'assurance emprunteur, dont l'effectivité reste entravée par l'asymétrie d'informations et la complexité de la procédure

Aux termes de l'article L. 113-12-2 du code des assurances, le contrat d'assurance emprunteur a pour objet de garantir, en cas de survenance d'un des risques qu'il définit, soit le remboursement total ou partiel du montant restant dû au titre d'un contrat de crédit immobilier, soit le paiement de tout ou partie des échéances dudit prêt.

Il s'agit donc d'une garantie pour le prêteur qu'en cas de décès de l'emprunteur, de perte totale et irréversible d'autonomie, d'incapacité temporaire totale, d'invalidité permanente totale ou partielle ou de perte d'emploi, le remboursement des fonds prêtés puisse être effectué. Une telle assurance n'est juridiquement pas obligatoire ; dans les faits, toutefois, elle est exigée de la part des prêteurs dans la très grande majorité des cas puisque le taux de couverture des crédits immobiliers atteint 92 %.

Plus précisément, la garantie décès, systématiquement proposée dans les contrats, représentait 72 % des primes d'assurance en 2019. Celle liée à l'arrêt de travail et à l'incapacité-invalidité atteignait environ 26 % des primes, et la garantie perte d'emploi, rarement souscrite, un peu moins de 2 %.

Les trois types de contrats d'assurance emprunteur

Les contrats d'assurance emprunteur proposés aux emprunteurs ne sont pas homogènes et diffèrent selon l'organisme qui les propose et selon les garanties qu'ils couvrent. Dans l'ensemble, trois types de contrats coexistent sur le marché :

- les « contrats groupe bancaire », les plus anciens et encore les plus distribués, qui sont proposés par les réseaux bancaires (BNP, Crédit Mutuel, Société générale, etc.) au moment de la demande de prêt, via leurs assureurs partenaires ou les assureurs qu'ils détiennent. Ces contrats se fondent sur la mutualisation du risque entre les différents profils d'emprunteurs (âge, catégorie socioprofessionnelle, état de santé, fumeur ou non, etc.). Le montant des cotisations mensuelles est déterminé à partir du capital initial emprunté et, sauf exception, il ne varie pas dans le temps ;

- les « contrats alternatifs internes », également commercialisés par les réseaux bancaires mais dont la tarification est plus segmentée que les contrats « groupe » classiques et qui représentent une alternative à ces derniers ;

- les « contrats alternatifs externes », qui sont ceux proposés par des courtiers ou assureurs indépendants (Axa, Generali, Allianz, Swiss Life, etc.) qui ne sont pas liés à un réseau bancaire. Ces contrats sont davantage segmentés que les précédents, c'est-à-dire que les tarifs sont davantage adaptés au profil de risque du client (par opposition à la mutualisation propre aux contrats « groupe »). Par ailleurs, les cotisations dans ces contrats varient généralement en fonction du capital restant dû.

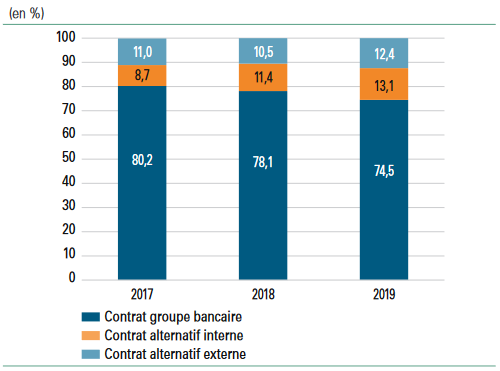

Le graphique ci-dessous, issu des travaux du Comité consultatif du secteur financier (CCSF), indique la répartition du marché entre ces trois catégories.

Répartition des ventes en assurance emprunteur

Source : CCSF, Rapport 2020 « Bilan de l'assurance emprunteur »

Selon les statistiques de la Fédération française des assurances (FFA), le montant des cotisations au titre des contrats d'assurance emprunteur s'élevait à 10,3 milliards d'euros en 2020, dont 69 % pour les crédits immobiliers, 23 % pour les prêts à la consommation et 8 % pour les prêts professionnels. En raison notamment de l'augmentation de l'encours des crédits immobiliers, ce marché connaît une croissance régulière, qui atteignait encore 5,4 % en 2019. Les principaux acteurs de ce marché sont, par ordre décroissant de cotisations perçues : CNP Assurances, Crédit Agricole Assurances, Groupe des Assurances du Crédit Mutuel, BNP Paribas Cardif, BPCE et Axa France. Les principaux acteurs alternatifs sont April, BPSIs, Generali et la Macif.

Par ailleurs, 92,2 % des emprunteurs étaient couverts par une assurance décès en 2020, 85,1 % d'entre eux par une assurance incapacité de travail et 2,7 % par une assurance perte d'emploi.

Les principaux chiffres du marché immobilier en France

L'encours total du crédit à l'habitat s'élève en 2021 à 1 201 milliards d'euros. En 2020, la production annuelle de crédits à l'habitat s'est élevée à 252,4 milliards d'euros (+ 2,4 % par rapport à 2019). D'après la Banque de France, hors rachats et négociations, le nombre de crédits immobiliers accordés aux particuliers en 2019 et en 2020 est estimé à 1,5 million et 1,26 million.

L'Autorité de contrôle prudentiel et de résolution (ACPR) évalue le montant moyen des nouveaux crédits à l'habitat accordés en février 2021 à 181 029 euros 1 ( * ) , montant qui varie logiquement selon la localisation (380 000 euros à Paris contre 150 000 euros en région).

La durée initiale moyenne d'un prêt est de 21,5 ans et l'âge moyen de l'emprunteur est de 36 ans. Selon une étude 2 ( * ) réalisée par le site internet Meilleurtaux.com en 2021, l'acquéreur immobilier gagne en moyenne 4 351 euros par mois et a un apport de 28 753 euros.

A. Le marché de l'assurance emprunteur a progressivement été ouvert à la concurrence depuis 2010

Compte tenu de l'importance des montants financiers en jeu pour les particuliers, du nombre de contrats d'assurance emprunteur signés chaque année et du retard pris en matière de résiliation de ces derniers, le législateur est intervenu à plusieurs reprises au cours de la dernière décennie pour ouvrir ce marché à la concurrence, en créant un droit à la résiliation du contrat initial, puis en facilitant l'exercice de ce nouveau droit.

1) Chronologie de l'ouverture à la concurrence

Le législateur est intervenu une première fois en 2010, via la « loi Lagarde 3 ( * ) », afin d'octroyer le droit aux assurés de sélectionner l'assurance de leur choix lors de la signature du prêt immobilier. Ce faisant, la loi a mis fin à une situation de « vente liée 4 ( * ) » dans laquelle les emprunteurs étaient tenus, par leur prêteur, d'accepter le contrat d'assurance proposé par ce dernier.

À partir de cette date, un prêteur ne peut plus refuser en garantie un autre contrat d'assurance que lui soumettrait l'emprunteur, à condition toutefois qu'il présente un niveau de garantie équivalent à celui du contrat « de groupe » proposé initialement. S'il refuse le contrat, le prêteur doit motiver sa décision.

En 2013, la loi de séparation et de régulation des activités bancaires 5 ( * ) a accru l'information de l'emprunteur, en prévoyant que le prêteur lui remette, lors de la première simulation de prêt, une fiche standardisée d'information 6 ( * ) (FSI) facilitant la comparaison des différentes assurances emprunteur sur le marché.

Le bilan tiré de ces premières évolutions législatives s'est révélé mitigé :

• d'une part, la « fenêtre d'opportunité » pour procéder à une substitution d'assurance reste limitée à la seule période précédant la signature du prêt ;

• d'autre part, le rapport de force dans cette période est souvent défavorable à l'emprunteur, a fortiori lorsqu'il est dans une situation vulnérable, puisqu'il se caractérise par une asymétrie d'information au bénéfice du prêteur et par des délais de transaction immobilière contraints pour l'emprunteur (crainte que ses hésitations allongent de façon excessive les échanges avec l'organisme de crédit, qu'ils découragent le vendeur, etc.).

L'ouverture du marché à la concurrence a donc franchi une étape supplémentaire en 2014, via la « loi Hamon 7 ( * ) », qui a instauré un droit de substitution d'assurance emprunteur dans un délai de douze mois à compter de la signature de l'offre de prêt. S'il souhaite procéder à cette substitution, l'assuré doit notifier à son assureur sa demande de résiliation par lettre recommandée au plus tard quinze jours avant le terme de cette période d'un an.

Une fois réceptionné le nouveau contrat d'assurance proposé, le prêteur dispose de dix jours pour indiquer à l'assuré s'il accepte ou refuse ladite substitution ; sous réserve, toujours, que ce nouveau contrat présente des garanties équivalentes à celles contenues dans le contrat « groupe ».

Si ces dispositions ont indéniablement permis une plus grande concurrence sur le marché, ce dernier restait « figé » dès lors que ce délai de douze mois était dépassé.

Par conséquent, par l'adoption en 2017 d'un amendement du sénateur Martial Bourquin déposé en séance au Sénat sur la loi de ratification des ordonnances relatives au code de la consommation 8 ( * ) , le législateur a fait le choix d'élargir encore le droit à la résiliation. Le droit en vigueur autorise désormais un assuré à procéder à une substitution d'assurance tout au long de la durée de son prêt, sous réserve, une fois passé le délai des douze premiers mois, que sa demande de résiliation intervienne dans les deux mois qui précèdent la date d'échéance annuelle de son contrat 9 ( * ) et, toujours, que le nouveau contrat présente des garanties équivalentes 10 ( * ) .

Certaines règles de procédure, pour partie introduites par la « loi Hamon » de 2014, doivent par ailleurs être respectées :

• le prêteur dispose de dix jours ouvrés, à compter de la réception d'un autre contrat d'assurance, pour notifier à l'emprunteur sa décision d'acceptation ou de refus de la substitution 11 ( * ) ;

• l'assuré doit notifier à l'assureur la décision du prêteur ainsi que la date de prise d'effet du contrat d'assurance accepté en substitution par le prêteur 12 ( * ) ;

• en cas d'acceptation, le prêteur modifie par voie d'avenant le contrat de crédit en y mentionnant, notamment, le nouveau taux annuel effectif global 13 ( * ) , et il ne peut pas exiger de frais supplémentaires pour l'émission de cet avenant. Cette action n'est toutefois encadrée par aucun délai particulier ;

• le prêteur ne peut, en cas d'acceptation, ni modifier le taux, qu'il soit fixe, variable ou révisable, ou les conditions d'octroi du crédit, ni exiger le paiement de frais supplémentaires 14 ( * ) ;

L'encadré suivant, tiré du rapport 15 ( * ) de 2019 de la sénatrice Élisabeth Lamure sur la proposition de loi du sénateur de Martial Bourquin, présente en détail le dispositif de l'équivalence de garanties.

Le système d'équivalence des garanties

La loi « Lagarde » de 2010 a introduit la notion d'équivalence du niveau de garantie pour les assurances emprunteur : un prêteur ne peut pas refuser en garantie un autre contrat d'assurance dès lors que ce dernier présente un niveau de garantie équivalente au contrat d'assurance de groupe qu'il propose. Dans un objectif de rationalisation des pratiques et de simplification de la comparaison des offres pour l'emprunteur, le Comité consultatif du secteur financier (CCSF) a émis deux avis formulant des recommandations en la matière.

L' avis du 18 décembre 2012 16 ( * ) définit un ensemble de recommandations visant à réduire l'hétérogénéité des pratiques du secteur . Il préconise ainsi tout d'abord que « le dispositif d'évaluation de l'équivalence du niveau de garantie mis en place par l'établissement doit permettre l'analyse de bonne foi de toute proposition d'assurance apportée par l'emprunteur ». Il recommande ensuite que l'équivalence des garanties ne soit pas assimilée à une identité des garanties , mais qu'elle découle au contraire d'une analyse globale des différents paramètres pertinents. Le CCSF considère enfin qu'en cas de refus de l'assurance de substitution, la demande de l'emprunteur puisse être réexaminée par une structure autre que celle qui a émis ce refus.

L' avis du 13 janvier 2015 17 ( * ) , adopté à l'unanimité, vise à « définir, tout en améliorant l'information fournie au consommateur, une méthode commune transparente permettant d' apprécier avec une plus grande automaticité l'équivalence du niveau de garantie entre contrats d'assurance-emprunteur ». Pour ce faire, onze critères doivent être sélectionnés par les prêteurs selon leur politique de risques parmi une liste de dix-huit critères figurant dans l'avis . Ceux-ci concernent par exemple la garantie décès (la couverture de la garantie décès est-elle prévue pour toute la durée du prêt ?), la garantie incapacité (le contrat prévoit-il un délai de franchise ? Inclut-il la couverture des affections psychiatriques ?), ou encore la garantie invalidité . En outre, les prêteurs doivent retenir plus spécifiquement quatre critères relatifs à la garantie perte d'emploi parmi les 8 énoncés dans l'avis (un délai de carence est-il appliqué ? La prise en charge du sinistre est-elle conditionnée à l'ancienneté en CDI ?). Depuis 2015, la fiche standardisée d'information (FIS, cf. ci-dessus ) intègre la nomenclature des garanties arrêtée dans l'avis du CCSF.

Dans un avis du 17 avril 2017 18 ( * ) , le CCSF s'est félicité de la bonne mise en oeuvre de ses recommandations relatives à l'équivalence des garanties : « globalement, cette première année d'application s'est traduite par une nette amélioration des garanties proposées ainsi que par des baisses significatives du prix de l'assurance emprunteur dans l'ensemble du marché. Ce constat d'ensemble recouvre toutefois des pratiques variables selon les établissements ou les catégories d'acteurs ».

Le droit à la résiliation de l'assurance emprunteur a donc progressivement été élargi en une dizaine d'années, sans toutefois devenir un droit à résiliation à tout moment au cours de l'année.

2) Un premier bilan a pu être tiré par le Comité consultatif du secteur financier en 2020

Dans un rapport publié en novembre 2020 19 ( * ) , le Comité consultatif du secteur financier a tiré un premier bilan de l'ouverture progressive à la concurrence de ce marché. Deux conclusions principales s'en dégagent :

• le taux de substitution de contrats d'assurance emprunteur augmente, mais la part du réseau bancaire dans la distribution de ces contrats reste prépondérante ;

• le prix moyen de l'assurance emprunteur a diminué de façon importante depuis 2010, sauf pour les clients les plus âgés du réseau bancaire.

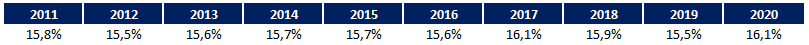

Premièrement, « la part de contrats alternatifs dans les ventes d'assurance emprunteur, qu'ils soient proposés par des banques (contrats alternatifs internes) ou par des assureurs externes ou courtiers (contrats alternatifs externes) progresse régulièrement sur la période 2017-2020, pour atteindre 25,5 % de la production annuelle ». Il s'agit d'une conséquence directe et incontestable de l'ouverture à la concurrence : sans elle, les contrats alternatifs externes n'auraient pas vu le jour, et les contrats alternatifs internes auraient vraisemblablement été moins nombreux, compte tenu du fait qu'ils sont souvent proposés par le réseau bancaire pour contrer les offres attractives proposées par les assureurs alternatifs qui se sont développées depuis une dizaine d'années. Au total, la part des cotisations relatives aux contrats d'assurance emprunteur au titre de la délégation-substitution s'élève désormais à 16,1 % selon les données de la Fédération française des assurances.

Part de la délégation d'assurance dans

les cotisations

des contrats d'assurance emprunteur

En additionnant la part des contrats « groupe bancaire » et la part des contrats « alternatifs internes », le réseau bancaire reste largement dominant sur le marché de l'assurance emprunteur, puisque sa part de marché atteindrait 88 % en 2019. Ce chiffre est souvent avancé dans le débat public à l'appui de l'argument selon lequel l'ouverture à la concurrence serait entravée par les pratiques du réseau bancaire, qui multiplierait les manoeuvres dilatoires pour conserver une position dominante. Si de telles pratiques existent effectivement ( cf. infra ) et empêchent certains emprunteurs de percevoir les bénéfices de cette mise en concurrence, il convient toutefois de noter que cette part de marché de 88 % ne donne en réalité aucune information quant au degré de captivité du client ; elle témoigne en réalité, et à rebours de l'usage qui est fait de ce chiffre, du bon fonctionnement de la concurrence sur ce marché et elle traduit le positionnement commercial du réseau bancaire qui a développé de nouvelles offres segmentées, moins onéreuses pour les profils peu risqués, afin de conserver ses clients. En un mot, elle est aussi un signe, en majeure partie, du bon fonctionnement d'un marché concurrentiel, les acteurs historiques s'étant adaptés à l'arrivée de nouveaux acteurs. Cette conclusion a par ailleurs été confirmée au rapporteur tant par les services du ministère que par le CCSF.

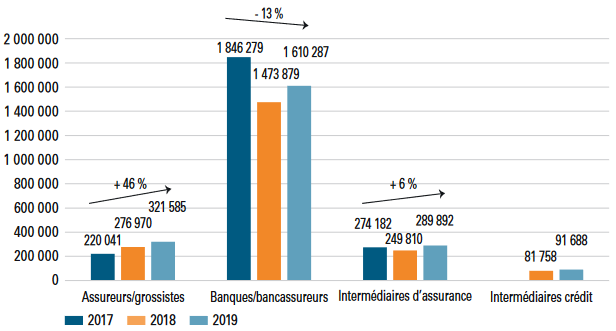

Selon le CCSF, par ailleurs, la production des acteurs du marché de la délégation-substitution d'assurance a progressé ces dernières années, tandis que celle des banques et bancassureurs a diminué sur la même période, ainsi que l'illustre le graphique suivant 20 ( * ) .

Nombre de souscriptions selon le type d'acteur

Source : CCSF, rapport 2020.

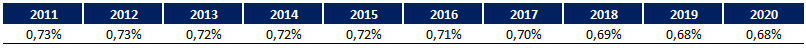

Deuxièmement, le rapport constate que « l'un des effets majeurs des réformes et du développement de la concurrence observé sur le marché, au-delà de la multiplication des acteurs, est la baisse du prix de l'assurance emprunteur. Celle-ci touche autant les assureurs du marché de la délégation/substitution que les bancassureurs ». Le ratio du coût moyen de l'assurance emprunteur sur le montant du prêt, publié par la FFA, semble attester de cette évolution 21 ( * ) .

Évolution du ratio assurance emprunteur/montant du prêt, de 2011 à 2020

Pour les acteurs alternatifs, la baisse des tarifs semble avoir concerné l'ensemble des profils, indépendamment de l'âge, de la CSP, ou de la consommation de tabac. Depuis 2010, la diminution s'établirait entre 20 et 41 %. Plus particulièrement, elle serait en moyenne de 29 % sur les garanties décès (DC), perte totale et irréversible d'autonomie (PTIA) lorsque ces dernières sont souscrites avec les garanties incapacité de travail partielle (ITT) et invalidité permanente totale (IPT) ; elle serait de 33 % lorsque la garantie DC-PTIA est souscrite seule. Cette baisse des tarifs reflète toutefois des situations contrastées : du fait de la segmentation des tarifs selon le profil du client (fumeur, âgé, etc.), la courbe des tarifs varie de 70 euros à plus de 1 000 euros par an.

Dans le cas du réseau bancaire, la baisse des tarifs a touché les profils les plus jeunes (25-45 ans), pour lesquels elle s'est établie entre 13 et 26 %, mais les tarifs des profils plus âgés, au-delà de 55 ans, auraient augmenté de 33 %. Les tarifs moyens annuels restent pour autant concentrés, à rebours de ce qui est observé pour les contrats alternatifs, entre 200 et 400 euros par an.

Ainsi que le note le CCSF, « si cette hausse [de 33 % pour les plus de 55 ans] est le corollaire de la baisse des tarifs sur les plus jeunes, ce serait alors une première évolution allant d'une péréquation tarifaire à une discrimination tarifaire (« démutualisation » au sens courant du terme) » .

Dans sa conclusion, le CCSF réaffirme par ailleurs que « pour eux [les contrats « groupe bancaire »] , la baisse des tarifs sur les moins de 40 ans et la hausse pour les plus de 50 ans peuvent être interprétées comme un début de démutualisation ».

Par ailleurs, le rapport du CCSF observe également que « les tarifs des contrats groupe bancaires sur les profils à partir de 50 ans restent très attractifs et sont très nettement inférieurs à ceux affichés par les contrats alternatif s ».

En résumé, il serait erroné d'affirmer que l'ouverture à la concurrence du marché de l'assurance emprunteur n'a pas bénéficié aux clients et que le réseau bancaire ne reste prépondérant qu'en raison de stratégies qui visent à rendre complexe pour l'emprunteur le changement d'assurance. Pour autant, les difficultés rencontrées par les assurés pour procéder à une substitution d'assurance sont réelles, en raison notamment de manoeuvres dilatoires de la part de certains prêteurs qui tentent de conserver leurs clients en faisant de la substitution un « parcours du combattant », situation renforcée par la forte asymétrie d'information qui existe entre le bancassureur et son client. Souvent, ces pratiques s'appuient sur la complexité naturelle qui résulte des différents délais de notification et d'information que doivent respecter les emprunteurs qui souhaitent résilier.

Ce faisant, l'ouverture à la concurrence du marché n'est pas encore une réalité pour l'ensemble des assurés.

B. En dépit de ces avancées, les emprunteurs continueraient de rencontrer des difficultés lors de leur substitution d'assurance

Si l'ouverture à la concurrence de ce marché a bien conduit à une diminution du tarif moyen des contrats d'assurance emprunteur, et si elle a contraint les acteurs historiques du réseau bancaire à proposer des contrats plus attractifs, force est de constater que la résiliation reste encore une procédure souvent complexe, décourageant certains assurés et entravant les démarches engagées par ceux ayant fait le choix d'une substitution.

Ainsi que le constate l'auteure de la proposition de loi dans l'exposé des motifs, « [...] l'applicabilité réelle de ces droits reste bien souvent relative. En effet, le manque d'information sur ces droits reste aujourd'hui beaucoup trop important. Près d'un quart des demandes ne recevraient pas de réponses 22 ( * ) ou auraient un retard de plus d'un mois. D'autres pratiques sont également constatées : des réponses lacunaires, des objections erronées sur l'équivalence de garanties voire des dissimulations sur la date d'échéance du contrat d'assurance (pour le dispositif « Bourquin ») ». Le constat de l'existence dans certains cas de manoeuvres dilatoires est par ailleurs confirmé par les travaux de l'ACPR ou des associations de consommateurs.

Bien souvent, l'objectif de ces manoeuvres dilatoires semble d'une part d'apparenter la procédure à une démarche « insurmontable » pour les assurés qui ne sont pas des connaisseurs intimes des dispositions législatives, et d'autre part de « gagner du temps » pour que le délai de deux mois avant la date d'échéance, au cours duquel une demande de résiliation est recevable, soit échu.

Entendue par le rapporteur, l'association UFC Que Choisir voit dans ses manoeuvres une volonté de garder la mainmise sur un marché particulièrement lucratif, où le ratio sinistres/primes ne serait que de 30 % environ (70 % des cotisations étant conservées par les assureurs).

II. Le dispositif envisagé - Une possibilité offerte à l'assuré de résilier son contrat d'assurance emprunteur à tout moment durant la durée du prêt

L'article 1 er de la proposition de loi opère deux modifications similaires, l'une dans le code des assurances et l'autre dans le code de la mutualité, afin de permettre aux assurés de résilier à tout moment le contrat d'assurance emprunteur, et non plus uniquement dans une période de deux mois précédant la date échéance de leur contrat.

Aux termes des articles L. 113-12-2 du code des assurances et L. 221-10 du code de la mutualité ainsi modifiés, « l'assuré peut résilier le contrat à tout moment à compter de la signature de l'offre de prêt ». Dans ce cas, il « notifie à l'assureur ou à son représentant sa demande de résiliation par lettre recommandée ou par envoi recommandé électronique ».

Cet article 1 er fait donc disparaître la procédure « Bourquin » en étendant à toute la durée du prêt la procédure « Hamon », c'est-à-dire que les modalités de résiliation durant la première année du contrat (qui pouvait avoir lieu à tout moment durant ces douze mois) s'appliquent désormais tout au long de la durée du prêt.

L'objectif affiché de cet article 1 er est de lever certains obstacles qui complexifient la possibilité pour les assurés de faire un usage effectif de leur droit à la résiliation (aujourd'hui annuelle), afin de favoriser la probabilité qu'ils en tirent des gains de pouvoir d'achat.

Le montant des économies réalisées

grâce à la résiliation-substitution à tout moment

est incertain et varie grandement selon les hypothèses des

différents organismes

Le montant d'économies réalisées dans l'hypothèse de la mise en oeuvre de la résiliation infra-annuelle, ainsi que le propose la présente proposition de loi, dépend bien entendu de nombreux facteurs et varie selon les offres commerciales proposées par les assureurs. Il ressort des auditions du rapporteur qu'une confusion certaine existe autour de ces estimations, qui sont pourtant l'un des principaux arguments mis en avant pour justifier l'intérêt de la résiliation à tout moment.

Ainsi, il est fréquemment avancé dans le débat public que les économies se situeraient entre 5 000 et 15 000 euros sur la durée du prêt ; les auditions n'ont toutefois pas permis de déterminer les hypothèses sous-jacentes ni les modalités de calcul permettant d'aboutir de façon fiable à cette conclusion. Il convient par ailleurs de noter que ces estimations s'appuient sur une durée de prêt de 20 ans (tandis que la durée moyenne est inférieure à 10 ans, compte tenu du fait que les prêts arrivent rarement à leur terme en raison des remboursements anticipés, ce qui amoindrit significativement le montant des gains), et qu'elles reposent constamment sur l'hypothèse que les emprunts sont réalisés par deux personnes, chacune assurée à 100 %, ce qui est rarement le cas alors que cela conduit à gonfler fortement le coût de l'assurance à partir duquel les économies sont calculées.

Les estimations de la DG Trésor transmises au rapporteur indiquent en revanche que pour un prêt de 190 000 euros de maturité 25 ans, les économies oscilleraient entre 637 euros pour un employé non-fumeur de 55 ans et 3 432 euros pour un cadre non-fumeur de 25 ans. Si la maturité du prêt était de 10 ans (ce qui est plus proche de la réalité), les économies réalisées seraient environ divisées par 2,25 (de 283 euros à 1 525 euros). Si ces montants restent non négligeables, ils sont loin cependant de ceux utilisés dans le débat public.

Par ailleurs, certaines estimations transmises au rapporteur par des groupes bancaires font état, pour un prêt de 200 000 euros sur 20 ans au taux de 1 %, d'une baisse mensuelle moyenne des tarifs de 21 euros à 15 euros pour les profils 20-40 ans, mais également d'une hausse mensuelle moyenne de 69 euros à 87 euros pour les profils 40-50 ans et de 102 euros à 159 euros pour les profils 50-60 ans.

UFC Que Choisir, en revanche, considère que la résiliation à tout moment permettrait un gain de 500 millions d'euros par an, sans préciser toutefois ses hypothèses de calcul.

III. Les modifications adoptées par l'Assemblée nationale

En commission, comme en séance publique, les députés ont adopté cet article 1 er sans modification.

IV. La position de la commission - Renforcer considérablement l'information du consommateur pour assurer une pleine effectivité de la concurrence mais refuser un risque avéré de démutualisation au détriment des profils plus risqués ou plus vulnérables

A) Un équilibre satisfaisant semble avoir été trouvé sur le marché de l'assurance emprunteur

Le rapporteur considère en premier lieu que l'ouverture progressive à la concurrence du marché de l'assurance emprunteur a porté ses fruits. À ce titre, il se félicite que les interventions législatives successives aient permis depuis plusieurs années une baisse du tarif des contrats, générant ainsi des gains de pouvoir d'achat pour les emprunteurs, sans que le niveau des garanties proposées n'en ait été affecté.

Ce constat est précisément documenté par le rapport du CCSF mentionné supra , qui conclut que « les tarifs des contrats emprunteur, contrats groupes bancaires ou contrats alternatifs, ont considérablement baissé, au bénéfice de la majorité des emprunteurs, avec des baisses allant jusqu'à 40 %, tout en conservant une excellente couverture des garanties, voire en les renforçant ». La baisse des prix relève donc à la fois des tarifs plus faibles proposés par les assureurs alternatifs, et de la baisse de ceux proposés par les groupes bancaires (contrat « groupe » ou contrat alternatif interne), qui se sont alignés sur leurs concurrents afin de conserver leur clientèle.

Le rapporteur rappelle à cet égard qu'il est trompeur de mesurer l'efficacité de la mise en concurrence au regard des parts de marché respectives des différents acteurs, comme c'est parfois le cas dans le débat public ; elle doit l'être au regard du contenu des garanties proposées et de leur tarif. En l'espèce, le maintien de la part de marché des acteurs historiques autour de 85 % est essentiellement dû au fait que, tout en ayant la possibilité de changer d'assureur, nombre d'emprunteurs ont reçu une contre-offre de la part de leur bancassureur qui leur a paru satisfaisante. L'ouverture du marché a donc très largement tenu ses promesses.

En outre, même sans nouvelle intervention du législateur, cette mise en concurrence continuera à générer pour les emprunteurs un surplus de pouvoir d'achat. Le CCSF constate ainsi que « la part des contrats alternatifs, contrats alternatifs internes distribués par les banques ou contrats alternatifs externes, par l'intermédiaire de délégations d'assurance, ne cesse de progresser. Ceci en particulier pour les publics de 30 à 45 ans, qui représentent le plus grand nombre de contrats de prêts souscrits. En parallèle, la part des contrats groupe diminue régulièrement. Ce mouvement, enclenché depuis peu, ne peut que s'accélérer ».

Si le rapporteur a conscience que certains prêteurs usent de manoeuvres dilatoires pour conserver leurs clients, par exemple en complexifiant inutilement les démarches afin qu'ils se découragent, force est de constater que ces dernières restent marginales eu égard au nombre de prêts immobiliers souscrits chaque année. Le rapport du CCSF indique à ce titre qu'« au total, selon les éléments transmis par les médiateurs et associations de consommateurs, le nombre de réclamations sur le sujet global de l'assurance emprunteur, tous motifs confondus, représente un millier de dossiers par an, nombre relativement stable sur les années étudiées ». Bien entendu, ces données n'intègrent pas les cas de figure dans lesquels le client se contente d'abandonner sa démarche de résiliation-substitution sans pour autant porter son cas devant la médiation ou auprès des associations compétentes ; mais, combinées au constat d'une baisse des tarifs, elles confirment que le marché de l'assurance emprunteur, pour perfectible qu'il soit, fonctionne aujourd'hui, dans l'ensemble, correctement.

B) La possibilité de résilier à tout moment ne générera pas de nouvelles économies pour les emprunteurs

Le rapporteur a pu constater au cours de ses auditions que le dispositif de résiliation à tout moment, porté par cet article 1 er , était considéré à tort comme une étape supplémentaire de même nature dans l'ouverture à la concurrence que la loi « Lagarde », la loi « Hamon » ou l'amendement « Bourquin ».

Or il existe, en termes de gains de pouvoir d'achat pour le consommateur, une différence profonde entre ces trois dispositifs et celui proposé par cet article. Avant la loi « Lagarde », il ne pouvait jamais résilier ; avant la loi « Hamon », s'il ne résiliait pas lors de la signature du prêt, il ne pouvait plus le faire à aucun moment ; avant l'amendement « Bourquin », s'il ne résiliait pas le contrat dans la première année, il ne pouvait plus le faire à aucun moment. Désormais, il peut le faire chaque année du contrat, pour peu qu'il procède à la substitution dans un délai de deux mois avant la date d'échéance. S'il ne s'agit certes pas d'une résiliation à tout moment, le principe d'une résiliation ouverte largement et pouvant être répétée chaque année est déjà acquis, modulo ce respect du calendrier. La résiliation à tout moment ne crée pas de nouveau droit, mais entend accroître la probabilité de survenance de l'usage de ce droit.

Tous les outils permettant de faire jouer la concurrence existant aujourd'hui, il est très peu probable que la résiliation à tout moment « libère » soudainement un grand nombre d'emprunteurs qui auraient été captifs de leur bancassureur, et génère de nouvelles économies de pouvoir d'achat. Le rapporteur considère que ceux qui souhaitent résilier leur contrat d'assurance emprunteur disposent de toutes les possibilités légales pour le faire.

Supprimer la condition des deux mois (c'est-à-dire pouvoir résilier à tout moment) ne permettra de nouvelles économies que pour ceux qui, chaque année, étaient piégés par les manoeuvres dilatoires de leur prêteur qui les contraignaient à dépasser ce délai et à repousser d'un an leur projet de résiliation. Or, comme vu supra , si de telles situations existent certainement, elles restent marginales et ne peuvent être invoquées à l'appui d'un changement de législation aux impacts potentiellement aussi lourds ( cf. infra ).

Par ailleurs, sans prétendre à l'exhaustivité de l'analyse, il peut légitimement être considéré que les profils « sans risque », souvent jeunes et cadres, sont également les plus familiers de leurs droits et les moins susceptibles de rester captifs de leur prêteur ou sans défense face aux manoeuvres dilatoires. Pour eux, le rapport de force avec le prêteur est moins défavorable qu'il ne l'est pour les emprunteurs « à risque », ne serait-ce que parce que le prêteur n'a pas intérêt à leur fournir une prestation décevante s'il souhaite le maintien des autres aspects de la relation contractuelle (comptes bancaires, autres emprunts, conseils financiers, etc.).

Le rapporteur considère donc que les emprunteurs qui souhaitent résilier peuvent déjà le faire ; et que ceux qui le font ou le feront ne sont de toute façon pas les profils qui subissent la situation délétère que la résiliation à tout moment prétend régler.

En outre, et comme vu supra , les gains de pouvoir d'achat parfois avancés dans le débat public manquent de crédibilité. Ils sont rarement étayés et, quand ils le sont, leurs hypothèses sous-jacentes sont fréquemment maximalistes, ce qui gonfle artificiellement le résultat : durée du prêt plus longue qu'en moyenne, situation d'un couple dont les deux membres s'assurent à 100 % de la quotité du prêt, etc. Les données chiffrées transmises au rapporteur par les services du ministère en charge de l'économie font état de gains, pour les profils sans risque, oscillant entre 283 euros et 1 500 euros sur 10 ans (pour un prêt de 190 000 euros); bien loin, donc, de la fourchette de 5 000 à 15 000 euros souvent mise en avant.

C) Si les gains à en attendre sont quasi nuls, les risques de démutualisation au détriment des profils risqués sont quasi certains

Comme vu supra , le processus de démutualisation, qui se traduit par une baisse des tarifs pour les profils peu risqués (cadres, jeunes, ...) et une hausse plus que proportionnelle des tarifs pour les profils à risque (ouvrier, emprunteur âgé de plus de 45 ou 55 ans, ...) est déjà engagé, puisque les tarifs des contrats « groupe bancaire » proposés aux plus de 55 ans ont déjà augmenté en moyenne de 33 % en quelques années.

Or les profils peu risqués sont, sauf exception, dans l'incapacité de faire jouer la concurrence et de se tourner vers un autre assureur aux tarifs plus abordables, sauf à devoir s'acquitter de cotisations exorbitantes compte tenu du modèle d'affaires de la majorité des assureurs alternatifs. Par conséquent, ils restent « captifs » de leur assureur initial, souvent adossé au prêteur, et subissent frontalement la hausse des tarifs.

Diverses estimations transmises au rapporteur font par ailleurs état du fait que la hausse des tarifs est bien plus élevée pour, par exemple, les seniors, que la baisse des tarifs ne l'est pour les jeunes.

Du reste, s'il peut être rétorqué que l'âge moyen de l'emprunteur est aux alentours de 35 ans et que le nombre d'emprunteurs subissant cette hausse des tarifs est faible, il convient de noter que de plus en plus de personnes réalisent un emprunt immobilier durant leur quarantaine ou cinquantaine, en raison de trajectoires de vies parfois heurtées (divorce, remariage) ou simplement d'une évolution de leurs besoins (revente de la résidence pour en acheter une plus grande).

Le rapporteur considère par conséquent que cet article 1 er pose la question fondamentale suivante : d'hypothétiques gains de pouvoir d'achat, par ailleurs faibles, justifient-ils que le législateur entérine et renforce un processus de démutualisation qui pénalise (déjà) les plus âgés et les plus fragiles (notamment ceux présentant des risques de santé) ? Du reste, le débat n'est pas celui des intérêts d'une tranche d'âge contre ceux d'une autre, puisque la catégorie des jeunes emprunteurs n'a pas besoin de cette résiliation à tout moment pour bénéficier de la concurrence sur le marché, tandis que celle des plus de 50 ans sera très probablement affectée négativement par cette disposition. De même, cet article 1 er ne pose pas la question de savoir s'il faut ou non ouvrir à la concurrence ce marché, puisqu'il l'est déjà largement, ainsi qu'en atteste le CCSF.

Dans ce débat, le rapporteur considère qu'il importe de sauvegarder le processus de mutualisation, principale possibilité pour toute une catégorie fragile ou « à risque » de la population d'accéder à la propriété, puisque les profils peu risqués disposent déjà de tous les outils pour faire jouer la concurrence et bénéficier de tarifs avantageux. Le rapporteur note à cet égard que lors de l'examen de la loi « ASAP », il y a à peine un an, le Gouvernement prenait position contre la résiliation à tout moment, et déclarait alors : « les personnes les plus vulnérables paieraient plus, tandis que les personnes en bonne santé qui ont la vie devant elles et ont un bon emploi paieraient moins. Je ne suis pas sûre que ce soit là la solidarité à laquelle nous aspirons, les uns et les autres ».

Tout laisse penser que rompre l'équilibre vertueux aujourd'hui trouvé sur le marché de l'assurance emprunteur se ferait au détriment des victimes de pathologies ou des seniors, alors même qu'aucun gain supplémentaire n'en est attendu.

En outre, le rapporteur souligne que la possibilité de résilier à tout moment ne manquerait pas d'accroître fortement le démarchage téléphonique des emprunteurs, puisque la nécessité de respecter la date d'échéance du contrat n'existerait plus. Le risque de démarcher une personne qui se trouve hors de cette période de deux mois, et qui ne pourrait y donner suite, disparaîtrait donc automatiquement.

D) Refuser une résiliation porteuse de risque et source de peu de gains pour privilégier le renforcement de l'information de l'emprunteur

Ce faisant, les éléments sur lesquels s'étaient appuyés les parlementaires en 2020 pour repousser la résiliation à tout moment et privilégier le compromis proposé par le Sénat lors de l'examen du projet de loi « ASAP » restent non seulement pertinents, mais ont en outre été renforcés depuis par les analyses du CCSF.

Ce compromis, qui reprenait nombre de dispositions de la proposition de loi de Martial Bourquin adoptée à l'unanimité du Sénat le 23 octobre 2019, tendait à renforcer l'effectivité du droit au changement d'assurance emprunteur en renforçant la clarté du droit, l'information du consommateur et les sanctions pour manquement aux obligations d'information.

Si l'intensité concurrentielle du marché de l'assurance emprunteur est satisfaisante, il existe tout de même, en effet, quelques situations inacceptables dans lesquelles les assurés peinent à résilier leur contrat du fait de manoeuvres dilatoires de la part de certains prêteurs. Ce sont ces types de pratiques, bien plus que le fait que le droit de résiliation ne soit pas applicable à tout moment dans l'année, qui fragilisent l'effectivité du droit de résiliation.

Le droit actuel prévoit, par exemple, que l'emprunteur puisse résilier son contrat dans les deux mois qui précèdent sa date d'échéance, sans que cette notion ne soit précisément définie. Par conséquent, l'hétérogénéité des pratiques en la matière est source de complexité inutile (date de signature de l'offre de prêt, date de versement des fonds, date de signature du certificat d'adhésion, etc.), fragilisant la possibilité pour les emprunteurs de faire usage du droit que la loi leur octroie.

À l'initiative du rapporteur et du rapporteur pour avis, la commission a donc adopté deux amendements identiques COM-28 et COM-36 qui réécrivent cet article 1 er pour préciser ce qu'il faut entendre par la date d'échéance : il s'agira désormais de la date anniversaire de l'offre de prêt ; si en revanche le contrat prévoit explicitement une autre date, l'assuré pourra choisir entre les deux. Ce faisant, la commission a refusé de souscrire à la résiliation à tout moment, source de gains peu probables, mais d'inconvénients certains, et a souhaité privilégier le compromis trouvé lors de l'examen de la loi « ASAP », à peine un an plus tôt.

Dans le même esprit, les autres éléments du compromis relatifs aux obligations d'information de l'assuré quant à son droit de résiliation et aux sanctions pour manquement à ces obligations ont fait l'objet d'amendements du rapporteur déposés aux autres articles du présent texte.

En conséquence, la commission a adopté deux amendements identiques COM-27 et COM-35 qui modifient l'intitulé du titre I er , désormais renommé : « Information de l'emprunteur en matière de droit de résiliation de l'assurance emprunteur ».

La commission a adopté l'article ainsi modifié.

Article

2

Renforcement de l'obligation de motiver les décisions

de

refus de substitution d'assurance emprunteur

pour un crédit

immobilier

Cet article précise que la décision de refus du prêteur de procéder à une substitution d'assurance doit être explicite et motivée et mentionner les informations manquantes. Il supprime au sein du code de la consommation les références au régime actuel de résiliation.

La commission, considérant que le manque d'information de l'emprunteur quant aux modalités de résiliation fragilise la bonne effectivité de ce droit, a adopté un amendement du rapporteur renforçant fortement les obligations d'information incombant au prêteur en la matière. Le prêteur devra désormais justifier l'intégralité de ses motifs de refus lorsqu'il décline une demande de substitution d'assurance et également mentionner, sur chaque document transmis à l'emprunteur relatif à son prêt, la date de signature de l'offre de prêt. Par ailleurs, l'amendement tire les conséquences du développement des contrats alternatifs internes, proposés par les prêteurs, en harmonisant leur dénomination au sein du code de la consommation.

I. La situation actuelle - L'obligation pour le prêteur de motiver toute décision de refus quant à une demande de substitution d'assurance emprunteur

En vertu de l'article L. 313-30 du code de la consommation, le prêteur est partiellement lié par la décision de l'assuré de procéder à une substitution d'assurance.

En effet, il « ne peut pas refuser en garantie un autre contrat d'assurance dès lors que ce contrat présente un niveau de garantie équivalent au contrat d'assurance de groupe qu'il propose » et ce, que la résiliation ait lieu avant la signature du prêt, dans les douze premiers mois, ou sous l'égide du dispositif « Bourquin ».

Une fois réceptionné le nouveau contrat accompagnant la demande de résiliation de son client, le prêteur doit donc vérifier que les garanties qu'il contient assurent une protection équivalente à celle prévue par le contrat initialement proposé. Il étudie notamment, à cette occasion, les différents risques couverts par le nouveau contrat d'assurance, ainsi que le ratio de prise en charge du remboursement y afférent.

Un avis du Comité consultatif du secteur financier de 2015 23 ( * ) a permis à ce titre de définir une méthode commune facilitant l'appréciation de cette équivalence. Les prêteurs ont ainsi sélectionné onze critères parmi dix-huit figurant dans l'avis (garantie décès, incapacité, couverture des affections psychiatriques ou non, existence d'un délai de franchise ou non, invalidité, etc.), et la liste entière des critères doit être désormais mentionnée dans la fiche standardisée d'information ( cf. supra ), l'objectif étant que les clients puissent comparer eux-mêmes rapidement les différents contrats et mieux s'y repérer.

Par ailleurs, cet article L. 313-30 précise que « toute décision de refus [du prêteur] doit être motivée ». Or il a été constaté plusieurs manoeuvres dilatoires de la part de certains prêteurs, qui se contentaient d'une motivation a minima , sans préciser par exemple les documents manquants. Ce faisant, la longueur de la procédure de résiliation en était d'autant augmentée, pouvant conduire d'une part à une démotivation des assurés et d'autre part à l'expiration de la fenêtre de deux mois au cours de laquelle une telle demande peut être recevable.

II. Le dispositif envisagé - Renforcer l'obligation de motivation de la décision de refus

L'article 2 de la proposition de loi modifie cet article L. 313-30 du code de la consommation pour tirer les conséquences du nouveau mode de résiliation proposé à l'article 1 er .

Il supprime ainsi les références aux différents modes de résiliation (« Lagarde », « Hamon », « Bourquin »), pour ne conserver que celle liée au dispositif « Lagarde » (au moment de la signature du prêt) et celle liée à la résiliation infra-annuelle à tout moment, une fois le prêt signé.

Par ailleurs, l'article 2 dans sa rédaction initiale précisait que toute décision de refus devait également « comporter l'intégralité de ses motifs » et qu'elle devait, le cas échéant, préciser les informations manquantes.

Ce faisant, l'article 2 reprenait le contenu des articles 1 er bis et 1 er ter de la proposition de loi sénatoriale n° 2360 tendant à renforcer l'effectivité du droit au changement d'assurance emprunteur, adoptée par la chambre haute et transmise à l'Assemblée nationale le 24 octobre 2019, eux-mêmes repris par les sénateurs et députés à l'article 115 de la loi d'accélération et de simplification de l'action publique (censuré par le Conseil constitutionnel au regard de l'article 45 de la Constitution).

III. Les modifications adoptées par l'Assemblée nationale - Une reformulation légistique de l'obligation de motivation de la décision de refus

En commission, les députés ont adopté un amendement qui revient à la version initiale de l'article L. 313-30 quant à la motivation de la décision de refus, c'est-à-dire qui se contente de préciser qu'elle doit être « motivée » (considérant qu'il n'est pas nécessaire, d'un point de vue légistique, de préciser que l'intégralité des motifs de refus doit être mentionnée), tout en conservant l'ajout selon lequel elle doit être « explicite ». Désormais, « toute décision de refus doit être explicite et motivée ».

Par conséquent, l'amendement adopté revient sur la version adoptée une première fois au Sénat en 2019 lors du vote sur la proposition de loi n° 2360, puis dans la loi « ASAP » en 2020.

IV. La position de la commission - Renforcer fortement les obligations d'information et de justification incombant au prêteur

Le rapporteur considère, en lien avec ses positions sur l'article 1 er , que les quelques irritants qui empêchent encore une mise en oeuvre parfaitement effective du droit de changer d'assurance emprunteur résident bien plutôt dans le manque d'information dont souffre le consommateur et dans les manoeuvres dilatoires de certains prêteurs plutôt que dans le fait de devoir respecter la période de deux mois précédant la date d'échéance annuelle pour résilier.

Si ces pratiques déloyales restent peu fréquentes, au regard notamment du grand nombre de demandes de résiliation formulées chaque année, elles ne respectent pas l'intention du législateur dans leur forme et sont même, souvent, illégales sur le fond.

Dès lors, il importe de rééquilibrer autant que possible le rapport de force entre le prêteur et l'emprunteur, aujourd'hui parfois défavorable au second.

Pour ce faire, la commission a adopté à l'initiative du rapporteur un amendement COM-29 qui :

- contraint le prêteur, lorsqu'il refuse une substitution d'assurance, à motiver l'intégralité des motifs de son refus et à mentionner les informations et les garanties qu'il considère comme manquantes. Ce faisant, la transmission d'informations serait plus fluide au sein du trinôme composé de l'emprunteur, du prêteur et de l'assureur ;

- crée un nouvel article L. 313-30-1 au sein du code de la consommation qui oblige le prêteur à mentionner la date de signature de l'offre de prêt sur tout document remis à l'emprunteur relatif à son prêt ;

- procède à une mise en cohérence du code de la consommation en supprimant les références aux assurances « de groupe », puisque les prêteurs ne proposent plus uniquement ce type de contrats mais également des contrats alternatifs internes, à la tarification plus segmentée en fonction du profil de risque. En l'état, les dispositions du code de la consommation ne s'appliquaient donc pas à cette nouvelle catégorie de contrats.

La commission a adopté l'article ainsi modifié.

Article 3

Obligation de transparence sur le droit à

résiliation infra-annuel

de l'assurance emprunteur pour un

crédit immobilier

à peine de sanctions administratives

Cet article vise à créer une obligation pour les assurances de mettre à disposition de l'assuré les informations relatives au droit de résiliation et à ses modalités de mise en oeuvre.

La commission a adopté un amendement du rapporteur qui renforce cette obligation en prévoyant explicitement une information transmise chaque année par l'assurance à l'assuré, reprenant ainsi les dispositions qui avaient fait consensus lors de l'examen de la loi « ASAP » il y a un an. L'amendement précise également le contenu de la notice que le prêteur doit remettre à l'emprunteur lorsqu'il lui propose une assurance emprunteur.

I. La situation actuelle - Une faible information du consommateur quant à son droit de résiliation de type « Hamon » et « Bourquin »

Les obligations d'information de l'emprunteur quant à son droit de résiliation sont aujourd'hui peu nombreuses. Aux termes de l'article L. 313-10 du code de la consommation, par exemple, une fiche standardisée d'information (FSI) est fournie, lors de la première simulation, à toute personne qui se voit proposer ou qui sollicite une assurance emprunteur pour un crédit supérieur à 75 000 euros, dans laquelle doit être mentionnée « la possibilité pour l'emprunteur de souscrire auprès de l'assureur de son choix une assurance ».

Il s'agit donc avant tout d'informer l'emprunteur de l'existence du dispositif « Lagarde » qui lui permet de choisir, préalablement à la signature du prêt, l'assurance emprunteur de son choix et non uniquement celle proposée par l'organisme de crédit.

Par ailleurs, l'article L. 313-25 du même code rappelle également que l'offre de prêt doit mentionner la possibilité pour l'emprunteur de souscrire une telle assurance auprès de l'assureur de son choix.

En dehors de cette obligation d'information lors de la négociation du prêt, la loi reste muette quant aux façons de porter à la connaissance des assurés la possibilité qu'ils ont de procéder à une substitution d'assurance également à tout moment dans les douze mois qui suivent ou à l'approche de la date d'échéance du contrat, chaque année.

II. Le dispositif envisagé - description brève

L'article 3 de la proposition de loi crée un nouvel article L. 113-15-3 au sein du code des assurances, qui précise que l'assureur doit informer chaque année l'assuré, sur support papier ou tout autre support durable, de son droit à résiliation, des modalités de résiliation et des différents délais de notification et d'information qu'il doit respecter.

Par ailleurs, cet article L. 113-15-2 prévoit, en cas de manquement à cette obligation, une amende administrative pouvant aller jusqu'à 3 000 euros pour une personne physique et 15 000 pour une personne morale. Il précise également que la Direction générale de la concurrence, de la consommation et de la répression des fraudes (DGCCRF) est compétente pour prononcer lesdites amendes.

Par parallélisme, cet article 3 crée également un nouvel article L. 221-10-4 au sein du code de la mutualité qui contient les mêmes dispositions.

Enfin, il modifie le code de la consommation de la façon suivante :

- il complète l'article L. 313-8 pour préciser que la notice ( cf. supra, article 2 ) indique la possibilité pour l'emprunteur de résilier le contrat d'assurance à tout moment à compter de la signature de l'offre de prêt ;

- par cohérence, il modifie l'article L. 511-7 pour habiliter les agents de la DGCCRF à constater les manquements aux dispositions de ces deux nouveaux articles.

III. Les modifications adoptées par l'Assemblée nationale

En commission, les députés ont adopté quatre amendements rédactionnels de précision de la rapporteure.

En séance, ils ont adopté un amendement de la rapporteure qui procède à plusieurs modifications au sein de cet article 3 :

- il précise que l'Autorité de contrôle prudentiel et de résolution (ACPR) est également compétente, aux côtés de la DGCCRF, pour constater et sanctionner les manquements à l'obligation d'information du consommateur de son droit de résiliation. Il procède à cette précision tant dans le nouvel article L. 113-15-3 du code des assurances que dans le nouvel article L. 221-10-4 du code de la mutualité ;

- il opère plusieurs ajustements rédactionnels.

Par ailleurs, les députés ont un amendement du groupe majoritaire qui remplace l'obligation d'informer chaque année l'assuré de son droit à résiliation par une obligation de mettre à disposition dudit assuré les informations relatives à ce droit de résiliation. Ainsi que l'indique l'exposé des motifs de l'amendement, les députés considèrent qu'« imposer la diffusion de cette information sur les sites internet paraît suffisant étant donné le caractère générique de cette information ».

IV. La position de la commission - Renforcer les modalités d'information de l'emprunteur en contraignant les assurances à lui indiquer chaque année son droit de résiliation

Le rapporteur regrette que l'Assemblée nationale ait privilégié une simple mise à disposition de l'assuré des informations relatives à son droit de résiliation ; cette obligation ne paraît pas suffisante pour rendre réellement effective la mise en oeuvre de ce droit.

Par un amendement COM-30 du rapporteur, la commission a rétabli l'obligation telle qu'elle résulte du compromis trouvé sur le texte « ASAP » en 2020, contraignant l'assurance à informer chaque année l'assuré de son droit, des modalités de mise en oeuvre de ce droit, et des délais de notification et d'information qui lui incombent.

Par ailleurs, l'amendement précise que la notice que le prêteur doit remettre à l'emprunteur lorsqu'il lui propose une offre d'assurance indique ce qu'il faut entendre par date d'échéance, à savoir qu'il s'agira désormais, au choix de l'emprunteur, soit de la date anniversaire de signature de l'offre de prêt, soit de toute autre date prévue par le contrat.

La commission a adopté l'article ainsi modifié.

Article 3 bis

(nouveau)

Information sur le coût de l'assurance sur une

durée de huit ans

Cet article, créé en commission à l'Assemblée nationale puis supprimé en séance, visait à obliger les prêteurs à afficher le coût de l'assurance emprunteur non seulement sur la durée totale du prêt mais également sur une durée de huit ans.

La commission a adopté quatre amendements identiques rétablissant cet article dans sa rédaction d'origine.

I. La situation actuelle - Une obligation d'information en amont du coût de l'assurance sur la durée totale du prêt qui n'informe que partiellement l'emprunteur

Aux termes de l'article L. 313-8 du code de la consommation, tout document fourni à l'emprunteur préalablement à la formulation de l'offre de prêt et comportant des éléments chiffrés sur l'assurance de groupe mentionne le coût de cette assurance.

Par ailleurs, ce coût doit être exprimé « en montant total en euros dû par l'emprunteur au titre de l'assurance sur la durée totale du prêt ».

Or en moyenne, la durée effective d'un prêt est de huit ans, compte tenu des remboursements anticipés qui peuvent intervenir pour diverses raisons (revente de la résidence pour en acquérir une plus grande, par exemple). Le caractère informatif de l'affichage du montant de l'assurance sur toute la durée du prêt est donc faible et n'aide pas l'emprunteur à connaître les gains exacts qu'il peut escompter d'une résiliation-substitution de contrat.

II. Les modifications adoptées par l'Assemblée nationale

En commission, les députés ont adopté un amendement de la rapporteure portant article additionnel après l'article 3 et obligeant le prêteur à afficher le coût de cette assurance pour huit ans, dans une optique de bonne information du consommateur.

En séance, toutefois, l'article 3 bis ainsi créé a été supprimé par amendement du Gouvernement.

III. La position de la commission - Réinstaurer l'obligation d'afficher le coût de l'assurance sur huit ans

La commission a adopté les amendements COM-2 de Mme Estrosi Sassone, COM-8 de M. Chauvet et Mme Vermeillet, COM-15 de MM. Menonville et Capus, et COM-18 de Mme Blatrix Contat et plusieurs de ses collègues, visant à rétablir cet article 3 bis dans sa rédaction d'origine.

La commission a adopté l'article ainsi modifié.

Article 4

Obligation de produire un avenant au contrat de

crédit dans les dix jours

à compter de la demande de

substitution de l'assurance emprunteur

pour un crédit immobilier

Cet article vise à prévoir un délai de dix jours pour l'émission, par le prêteur, de l'avenant au contrat de prêt en cas d'acceptation de la demande de substitution d'assurance.

La commission a adopté un amendement du rapporteur faisant démarrer le délai de dix jours à compter, non plus de la date de réception de la demande de substitution, ce qui aurait été réaliste compte tenu des autres obligations que le prêteur doit respecter dans ce délai, mais à compter du moment où il a notifié à l'emprunteur sa décision d'acceptation.

I. La situation actuelle - Une obligation de modifier par voie d'avenant le contrat de crédit en cas d'acceptation de la demande de substitution qui n'est encadrée par aucun délai particulier

Aux termes de l'article L. 313-31 du code de la consommation, lorsque le prêteur accepte la demande de substitution émise par l'assuré, il est tenu de « modifier par voie d'avenant le contrat de crédit [...] en y mentionnant, notamment, le nouveau taux annuel effectif global calculé [...] en se fondant sur les informations transmises par l'assureur délégué ».

Contrairement à d'autres étapes de la démarche de substitution, celle-ci n'est donc encadrée par aucun délai particulier. Or il semblerait que certains organismes de crédit ne procèdent à cette modification que tardivement, dans des délais qui complexifient inutilement la démarche pour les consommateurs. En outre, cette manoeuvre dilatoire conduirait, dans certains cas, l'emprunteur à subir un double prélèvement de cotisations : les cotisations de « l'ancien » contrat d'assurance, qui n'est considéré comme résilié par le bancassureur que lorsque le client a retourné l'avenant signé (ce retour étant lui-même mécaniquement repoussé si le prêteur n'a envoyé l'avenant que tardivement), et les cotisations du « nouveau » contrat, dont la prise d'effet est fixée à dix jours après la réception par l'assureur de la décision d'acceptation du prêteur 24 ( * ) .

II. Le dispositif envisagé - Prévoir un délai de dix jours pour l'émission de l'avenant au contrat

L'article 4 de la proposition de loi modifie l'article L. 313-31 du code de la consommation pour préciser qu'en cas d'acceptation par le prêteur, la modification du contrat de crédit par voie d'avenant doit intervenir « dans un délai de dix jours ouvrés à compter de la réception de la demande de substitution » .

III. Les modifications adoptées par l'Assemblée nationale

En commission comme en séance, aucun amendement n'a été adopté portant sur cet article 4.

IV. La position de la commission - Tenir compte des contraintes opérationnelles en faisant débuter le délai de dix jours à compter du moment où le prêteur notifie son acceptation à l'emprunteur

Le droit actuel prévoit déjà qu'à compter de la date de réception de la demande de substitution, le prêteur dispose de dix jours pour procéder à l'examen de l'équivalence des garanties.

Or il paraît peu réaliste de prévoir que dans ce même délai de dix jours, il notifie également à l'emprunteur sa décision d'acceptation et procède à l'élaboration de l'avenant au contrat de prêt, qui relève du reste souvent d'un autre service que celui qui a procédé à l'examen de l'équivalence des garanties.

La commission a donc adopté un amendement COM-31 , à l'initiative du rapporteur, qui maintient le principe d'une émission de l'avenant sous dix jours, mais à compter de la date de notification à l'emprunteur de la décision d'acceptation du prêteur. Ce faisant, la durée totale de la procédure (s'il n'y a pas de difficulté qui nécessite des échanges entre prêteur, emprunteur et assureur) serait limitée à vingt jours.

La commission a adopté l'article ainsi modifié.

Article 4 bis

(nouveau)

Interdiction de modification des modalités

d'amortissement du prêt

en cas d'acceptation par le prêteur

d'une demande de substitution

Cet article entend interdire la modification par le prêteur du mode d'amortissement du prêt en cas d'acceptation d'une demande de substitution.

I. La situation actuelle - Une interdiction de modification des conditions d'octroi du crédit qui présente certaines incertitudes

Aux termes de l'article L. 313-32 du code de la consommation, le prêteur ne peut, lorsqu'il accepte une substitution, « ni modifier le taux [...] ou les conditions d'octroi du crédit, prévus dans l'offre mentionnées à l'article L. 313-24, ni exiger le paiement de frais supplémentaires [...] ».

Or cette offre mentionnée à l'article L. 313-24 opère une distinction entre les prêts à taux d'intérêt fixe, et ceux à taux d'intérêt variable :

- les offres de prêts dont le taux d'intérêt est fixe doivent comprendre un échéancier des amortissements détaillant pour chaque échéance la répartition du remboursement entre le capital et les intérêts. Par combinaison des différents articles, un prêteur n'a donc pas le droit de modifier ce tableau d'amortissement en contrepartie de son acceptation de la demande de substitution ;

- les offres de prêts dont le taux d'intérêt est variable doivent s'accompagner d'une notice qui présente les modalités de variation du taux et contenir une simulation de l'impact d'une telle variation sur les mensualités et le coût du crédit. Par définition, une offre de prêt à taux variable ne comprend donc pas d'échéancier d'amortissement, ce dernier étant évolutif en fonction des variations du taux.

Or il semblerait que certains prêteurs modifient tout de même le tableau d'amortissement en cas d'acceptation de la résiliation, notamment afin que les remboursements devant intervenir dans les mois qui suivent la résiliation soient plus élevés (et que ceux intervenant plus tardivement le soient moins). Il s'agirait alors d'un manquement à leurs obligations, en ce qui concerne les prêts à taux fixe ; il peut s'agir d'une tentative de profiter du silence de la loi, en ce qui concerne les prêts à taux variables.

II. La position de la commission - Inscrire dans la loi l'interdiction de modification du tableau d'amortissement

La commission a adopté deux amendements identiques COM-13 de MM. Capus et Menonville et COM-20 de Mme Blatrix Contat et plusieurs de ses collègues, qui créent un article additionnel après l'article 4 inscrivant au sein de l'article L. 313-32 du code de la consommation l'interdiction de modifier le mode d'amortissement du prêt en cas d'acceptation par le prêteur de la demande de substitution.

La commission a adopté l'article ainsi rédigé.

Article 5 (non

modifié)

Sanctions

administratives en cas de non-respect du droit de résiliation

infra-annuel de l'assurance emprunteur pour un crédit immobilier

Cet article vise à instaurer un dispositif de sanctions administratives en cas de manquement de la part du prêteur aux obligations qui lui incombent en matière de fourniture de la fiche standardisée d'informations et de la notice, d'interdiction de refus d'une substitution d'assurance lorsque les garanties sont équivalentes, de respect des différents délais, ou d'interdiction de perception de frais supplémentaires en cas d'acceptation de la demande de substitution.

Le montant de l'amende est fixé à 3 000 euros pour une personne physique et 15 000 pour une personne morale.

La commission a adopté cet article sans modification.

I. La situation actuelle - Une incohérence juridique qui empêche l'application de sanctions effectives en cas de manquement par le prêteur à ses obligations précontractuelle

En matière de crédit immobilier, les sanctions auxquelles s'exposent les prêteurs qui manquent à leurs obligations (d'information, de mise en garde, de procédure 25 ( * ) , etc.) sont définies au chapitre 1 er (« Opérations de crédit ») du titre IV (« Sanctions ») du livre III (« Crédit ») du code de la consommation.

En particulier, le code prévoit, pour les manquements à l'information précontractuelle de l'emprunteur, aux termes des articles L. 341-25 et L. 341-26, que le prêteur puisse être déchu du droit aux intérêts, dans la limite dans une proportion fixée par le juge, s'il accorde un crédit sans respecter les conditions fixées par l'article L. 313-7 (remise d'une fiche personnalisée pour comparer les offres de crédit disponibles sur le marché), l'article L. 313-24 ( idem ) ou l'article L. 313-64 (information sur les risques inhérents à un contrat de prêt libellé dans une devise autre que l'euro). En outre, en cas de défaut de mention ou de mention erronée du taux annuel effectif global, le prêteur s'expose également à ces sanctions.

Ces sanctions constituent des sanctions civiles.

Par ailleurs, le 5° de l'article L. 511-5 du code de la consommation habilite les agents de la DGCCRF à constater et rechercher les infractions ou manquements aux dispositions contenues dans le chapitre III relatif au crédit immobilier du titre I er du livre III du même code. Les infractions en question peuvent donc être par exemple :

• le non-respect de l'obligation d'accepter l'assurance déléguée alors que le niveau de garantie est équivalent (art. L. 313-30) ;

• le non-respect du délai de 10 jours pour examiner le dossier transmis par l'assuré (art. L. 313-31).

L'article L. 341-39 prévoit, pour ces manquements, une amende de 3 000 euros.

Or cette sanction de 3 000 euros n'est ni :

- une contravention, car ce montant ne correspond à aucune des cinq classes de contraventions définies à l'article L. 131-13 du code pénal (en droit pénal, un tel montant est applicable à une récidive de cinquième classe, tandis que l'article L. 341-39 le prévoit y compris en dehors de toute récidive). Par conséquent, le tribunal de police ne peut pas prononcer de sanction sur la base de cet article ;

- un délit, puisque ce dernier doit être puni d'une amende supérieure ou égale à 3 750 euros conformément à l'article 381 du code de procédure pénale. Par conséquent, le tribunal correctionnel ne peut pas, non plus, prononcer de sanction sur la base de cet article.

Il existe donc une forme de vide juridique qui freine l'application de sanctions effectives y compris lorsque les agents de la DGCCRF ont dûment recherché et constaté de tels manquements.

La proposition de loi sénatoriale déposée par Martial Bourquin et adoptée le 23 octobre 2019, puis l'article 115 de la loi « ASAP » dans sa rédaction issue de l'accord de commission mixte paritaire entre sénateurs et députés, ambitionnaient de pallier cette lacune et de clarifier le régime des sanctions, avant que ledit article 115 ait été censuré par le Conseil constitutionnel sur le fondement de l'article 45 de la Constitution :

- en matière d'information précontractuelle de l'emprunteur, ils regroupaient les deux articles L. 341-25 et L. 341-26 dans un même paragraphe 1 intitulé « Sanctions civiles » et créaient un paragraphe 2 intitulé « Sanctions administratives » comportant un nouvel article L. 341-26-1 prévoyant une amende maximale de 3 000 euros pour une personne physique et de 15 000 pour une personne morale en cas non-respect d'une des obligations prévues au dernier alinéa de l'article L. 313-8 (c'est-à-dire la fourniture de la fiche standardisée d'information et la notice) ;

- en matière de formation du contrat de crédit et du contrat principal 26 ( * ) , ils créaient un paragraphe 3 intitulé « Sanctions administratives » aux côtés du paragraphe 1 relatif aux sanctions civiles et du paragraphe 2 relatif aux sanctions pénales, comportant un nouvel article L. 341-44-1 prévoyant la même amende en cas de non-respect des obligations figurant aux articles L. 313-30 à L. 313-32 (comme l'interdiction de refuser une substitution d'assurance si les garanties sont équivalentes, l'obligation de motiver la décision éventuelle de refus, l'obligation de répondre sous dix jours, le fait de modifier par voie d'avenant le contrat de crédit, l'interdiction d'exiger des frais supplémentaires, etc.) ;

- en matière d'exécution du contrat de crédit, ils créaient un paragraphe 3 intitulé « Sanctions administratives » comportant un nouvel article L. 341-46-1 prévoyant la même amende en cas de non-respect d'une des obligations prévues à l'article L. 313-46-1, c'est-à-dire celles relatives à l'information de l'emprunteur quant au montant du capital restant à rembourser lorsque le taux d'intérêt du prêt est variable. Il ne s'agit donc pas de dispositions propres à l'assurance emprunteur.

En conséquence, ils abrogeaient l'article L. 341-39, devenu caduc du fait de la clarification opérée.

II. Le dispositif envisagé - Une reprise des apports de la proposition de loi sénatoriale et du compromis dégagé dans la loi « ASAP » pour rendre effectif la sanction des manquements aux obligations d'information

L'article 5 de la proposition de loi reprend pour partie les dispositions figurant initialement dans la proposition de loi sénatoriale de Martial Bourquin puis dans l'article 115 de la loi « ASAP » (avant censure) relatives aux sanctions en cas de non-respect par le prêteur de ses obligations d'information de l'emprunteur sur l'assurance.

Pour ce faire, il procède aux mêmes ajustements que ceux décrits ci-dessus, sauf en ce qui concerne l'exécution du contrat de crédit, cette disposition n'étant pas propre au sujet de l'assurance emprunteur.

Par conséquent, l'article 5 supprime l'article L. 341-39, regroupe les articles L. 341-25 et L. 341-26 dans un paragraphe « Sanctions civiles » et crée des sanctions administratives en cas de non-respect des articles L. 313-8 et des articles L. 313-30 à L. 313-32. Elles s'élèvent à 3 000 euros pour une personne morale et 15 000 pour une personne morale.

III. Les modifications adoptées par l'Assemblée nationale

Aucune modification n'a été apportée par l'Assemblée nationale à cet article 5.

IV. La position de la commission - Souscrire à ce dispositif de sanction qui a été adopté à l'unanimité du Sénat dès 2019

L'article 2 de la proposition de loi tendant à renforcer l'effectivité du droit au changement d'assurance emprunteur, adoptée à l'unanimité du Sénat le 23 octobre 2019, prévoyait déjà ce dispositif de sanctions administratives, avant d'être repris dans le compromis trouvé entre le Sénat et l'Assemblée nationale sur le projet de loi « ASAP ».

La commission a adopté l'article sans modification.

Article 6

Entrée

en vigueur des dispositions du titre Ier

Cet article prévoit une entrée en vigueur du titre I er un an après la publication de la loi, et son application aux contrats en cours à cette date.

La commission a adopté deux amendements identiques pour raccourcir ce délai à quatre mois, période suffisante pour que les opérateurs se conforment à leurs nouvelles obligations d'information de l'emprunteur.

I. La situation actuelle - Une application de la résiliation infra-annuelle dite « Bourquin » aux contrats en cours

Le législateur a fait le choix d'appliquer la résiliation annuelle des contrats d'assurance emprunteur non seulement aux contrats conclus à compter de la date de publication de la loi 27 ( * ) , mais également à ceux en cours d'exécution au 1 er janvier 2018.

Alors que le Sénat avait opté pour une application uniquement aux nouveaux contrats, mettant en avant le risque d'inconstitutionnalité d'une application rétroactive au stock de contrat 28 ( * ) , sénateurs et députés se sont accordés en commission mixte paritaire pour élargir le bénéfice de cette mesure aux contrats en cours, tout en retardant cette application au 1 er janvier 2018 et en la distinguant, dans la rédaction, de celle applicable aux nouveaux contrats. L'objectif était alors d'éviter le risque d'une censure de l'intégralité de l'article par le Conseil constitutionnel si ce dernier jugeait la mesure non-conforme. En distinguant les deux dates, il pouvait le cas échéant censurer la disposition relative à l'application aux contrats en cours tout en validant celle relative à l'application aux contrats à venir.

S'il est difficile de savoir dans quelle mesure l'application du dispositif « Bourquin » aux contrats en cours a participé à l'augmentation de tarifs constatés pour les plus de 55 ans (pour rappel, elle serait de + 33 % environ, cf. article 1 er ), le rapport du CCSF de 2020 indique toutefois que les intermédiaires en crédit ne font « que très marginalement des opérations de type « Bourquin » et « Hamon », compte tenu de l'importance de leurs partenariats avec les réseaux bancaires ». En ce qui concerne les intermédiaires d'assurance, par ailleurs, « le recours à la substitution d'assurance de type « Hamon » et « Bourquin » s'est stabilisé en quote-part, pour représenter environ 27 % des volumes », sans qu'il soit précisé la part de chacun des deux dispositifs. En tout état de cause, un assuré sur quatre qui a procédé à une substitution d'assurance via un tel intermédiaire l'a fait postérieurement à la signature de l'offre de prêt.

II. Le dispositif envisagé - Appliquer la résiliation à tout moment aux nouveaux contrats et aux contrats en cours d'exécution

L'article 6 de la proposition de loi prévoit que « le présent titre entre en vigueur un an après la promulgation de la présente loi et s'applique aux contrats en cours à la date de son entrée en vigueur ».

Il ne distingue donc pas la date d'entrée en vigueur selon le flux ou le stock, ce qui pourrait faire courir à nouveau un risque juridique sur tout le titre I er si le Conseil constitutionnel jugeait non conforme à la Constitution son application aux contrats en cours (en censurant l'article 6, il censurerait également l'application au flux).

III. Les modifications adoptées par l'Assemblée nationale

Aucune modification n'a été apportée par l'Assemblée nationale sur cet article 6.

IV. La position de la commission - Raccourcir le délai d'entrée en vigueur à quatre mois

Les amendements déposés par le rapporteur sur les différents articles du titre I er ayant pour but de renforcer les obligations d'information de l'emprunteur incombant au prêteur, et de rejeter la création d'une possibilité de résilier à tout moment, il ne semble plus pertinent de maintenir un délai d'entrée en vigueur d'un an.

La commission a, en conséquence, adopté deux amendements identiques COM-32 du rapporteur et COM-22 de Mme Blatrix Contat et plusieurs de ses collègues, raccourcissant ce délai d'un an à quatre mois.

La commission a adopté l'article ainsi modifié.

TITRE II

DROIT

À L'OUBLI ET ÉVOLUTION DE LA GRILLE

DE RÉFÉRENCE

DE LA « CONVENTION AERAS »

Article 7

Lancement des travaux pour réduire les

délais du droit à l'oubli

pour les pathologies

cancéreuses et élargir son bénéfice

à

d'autres pathologies dans la grille de référence AERAS

Cet article prévoit que les signataires de la convention AERAS (s'Assurer et Emprunter avec un Risque Aggravé de Santé) engagent sous trois mois une négociation sur la possibilité d'appliquer un délai de droit à l'oubli plus court pour les pathologies cancéreuses et d'intégrer de nouvelles pathologies au sein de la grille de référence de la convention. Par ailleurs, l'article prescrit que lesdits signataires entament une négociation sur le relèvement du plafond d'emprunt auquel sont soumis les bénéficiaires de la convention. À défaut de mise en oeuvre de ces dispositions, l'article octroie au pouvoir règlementaire la possibilité de fixer par décret en Conseil d'État les conditions d'accès à la convention.